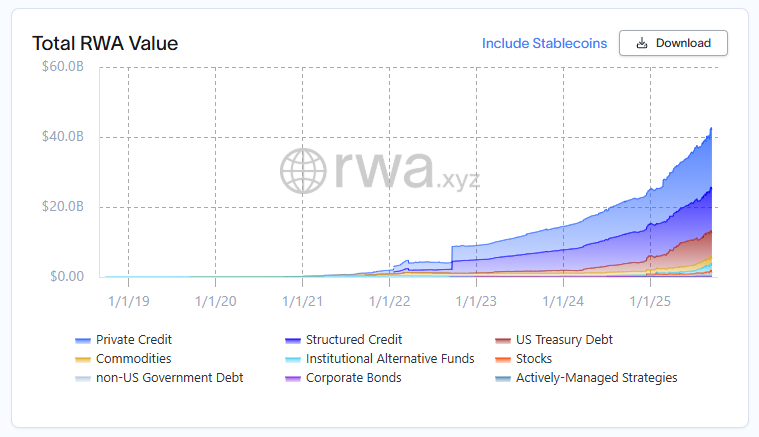

随着全球金融市场与区块链技术的深度融合,美股代币化正成为2025年最炙手可热的投资新趋势。据最新数据显示,代币化股票市值已突破4.22亿美元,持有地址数量在30天内激增近2000%。

这种创新模式不仅打破了传统美股投资的地域和时间限制,更让全球普通投资者能够以更低门槛参与美国顶级企业的成长红利。本文将全面解析美股代币化的基本概念、运作模式以及2025年的投资机遇与风险。

美股代币化(Tokenized Equities)是指将传统美国证券交易所上市的股票通过区块链技术转化为数字代币的过程。每个代币代表对底层股票的所有权或经济权益,并与实际股票价值1:1锚定。

代币化是金融资产数字化的关键变革,其核心是利用区块链技术将真实世界资产(Real World Assets,简称 RWA)转化为可在链上交易的数字代币。这一技术革新在美股市场的应用尤为显著 —— 苹果、特斯拉、英伟达等头部企业的股票,通过以太坊、Solana 等主流公链,依据 ERC-20 或其他标准协议发行成数字代币,实现与 DeFi 生态的无缝对接。

RWA资产规模,来源rwa,xyz

这种数字化转型不仅是技术层面的突破,更是对传统金融基础设施的系统性重构。美股代币化赋予传统股票一种 **“全球金融语言”**:正如 USDT、USDC 等稳定币为法定货币创造了统一的链上表达形式,代币化股票也打破了地域与交易时间限制,让全球投资者得以在去中心化网络中实现资产的即时流转与价值交换。

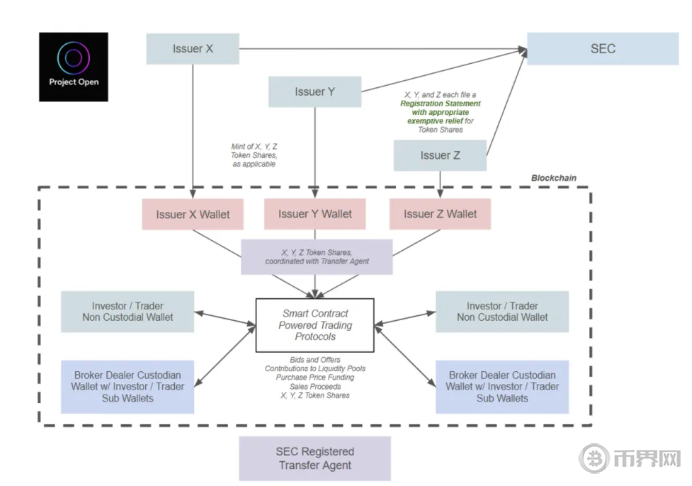

美股代币化的典型运作流程呈现出严密的闭环逻辑,具体可拆解为三个核心环节:首先,由持牌金融机构作为枢纽,在传统证券市场完成实际股票的合规采购,并将标的资产存入受监管的托管账户,这一步骤确保了底层资产的真实性与安全性;继而,依托区块链技术的可追溯特性,依照 1:1 的严格比例发行数字代币,使得物理股票完成向链上资产的映射。

代币化美股发行和交易流程

在投资者参与层面,平台采用 “双轨并行” 的执行机制:当投资者提交代币认购指令时,系统会同步在传统证券市场完成股票交易与托管登记,同时在区块链网络中生成对应数量的代币凭证,实现资产所有权的数字化转移。而当代币持有者发起赎回请求时,平台则反向操作 —— 先在二级市场完成股票抛售,再将代币从区块链上销毁,最终通过合规渠道将扣除相关费用后的收益返还至投资者账户,整个过程通过智能合约实现自动化清算,确保交易的即时性与透明性。

2025年美股代币化迎来爆发式增长并非偶然,而是技术成熟、市场需求和监管突破三重因素共同推动的结果。

经过多年发展,以太坊、Solana等主流公链的性能显著提升,交易处理速度加快而成本降低,为大规模资产代币化提供了可靠基础。跨链桥技术的成熟实现了多链资产互通,去中心化身份验证(DID)解决方案的普及解决了合规痛点,数字钱包用户体验的持续改善则降低了普通用户的使用门槛。

全球投资者特别是新兴市场用户对美股的投资需求空前高涨,传统美股投资对海外投资者存在开户复杂、手续费高、交易时段受限等痛点。美股代币化完美解决了这些问题,让全球用户能够使用稳定币直接参与美国优质资产投资,实现了投资门槛的大幅降低和投资效率的显著提升。

代币化股票资产规模,来源rwa,xyz

2025年全球主要市场监管态度趋于明确,为美股代币化提供了合法性基础。美国证监会(SEC)开始对合规代币化证券采取更开放的态度,欧盟通过的MiCA法规为代币化资产提供了清晰监管框架,香港、新加坡等地也出台了支持政策。这些监管突破为传统金融机构参与代币化业务扫清了障碍。

目前市场上有多种类型的平台提供美股代币化服务,它们采用了不同的模式和策略。

Robinhood:这家凭借 “散户大战华尔街” 事件声名鹊起的在线券商,正以颠覆性姿态重塑金融交易格局。目前,它已面向欧洲用户开放超 200 只美股和 ETF 的代币化交易服务,将传统证券转化为区块链上的数字代币,显著降低跨境交易门槛与成本。

Robinhood平台,来源官方网站

更令人瞩目的是,Robinhood 正积极布局未上市公司股权市场,计划将 OpenAI、SpaceX 等极具潜力的独角兽企业股权进行代币化改造。通过这种创新模式,投资者无需参与复杂的私募流程,即可实现碎片化投资,标志着股权交易民主化进程的重要突破。

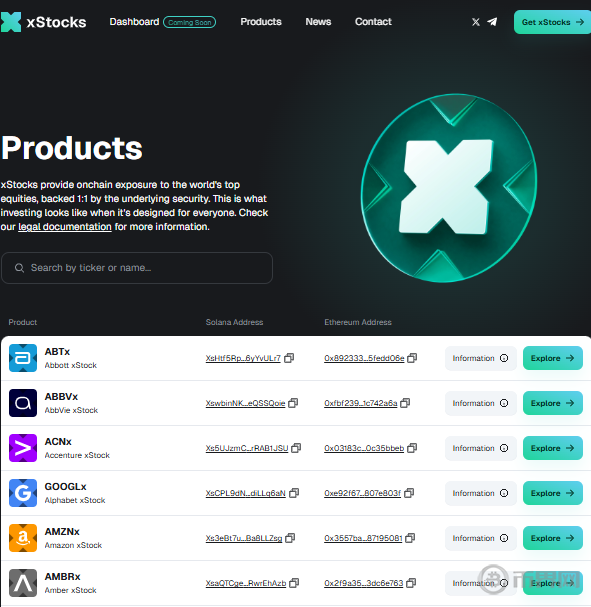

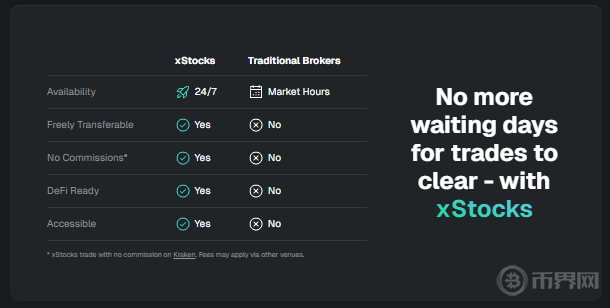

Kraken:与 Backed Finance 合作在 Solana 链上推出 “xStocks” 代币化产品。作为加密货币领域的重要玩家,Kraken 此次与 Backed Finance 的携手意义非凡。该平台通过区块链技术将传统股票资产进行代币化,推出的 “xStocks” 承诺每个代币均有真实持仓支持,从源头上保障投资者权益。

xStocks平台,来源官方网站

标的股票由信誉卓著的瑞士托管机构持有,凭借瑞士成熟的金融监管体系与严格的资产保管标准,为资产安全加上多重保险。这一创新不仅打破传统金融壁垒,也为投资者提供更便捷、透明的投资新选择。

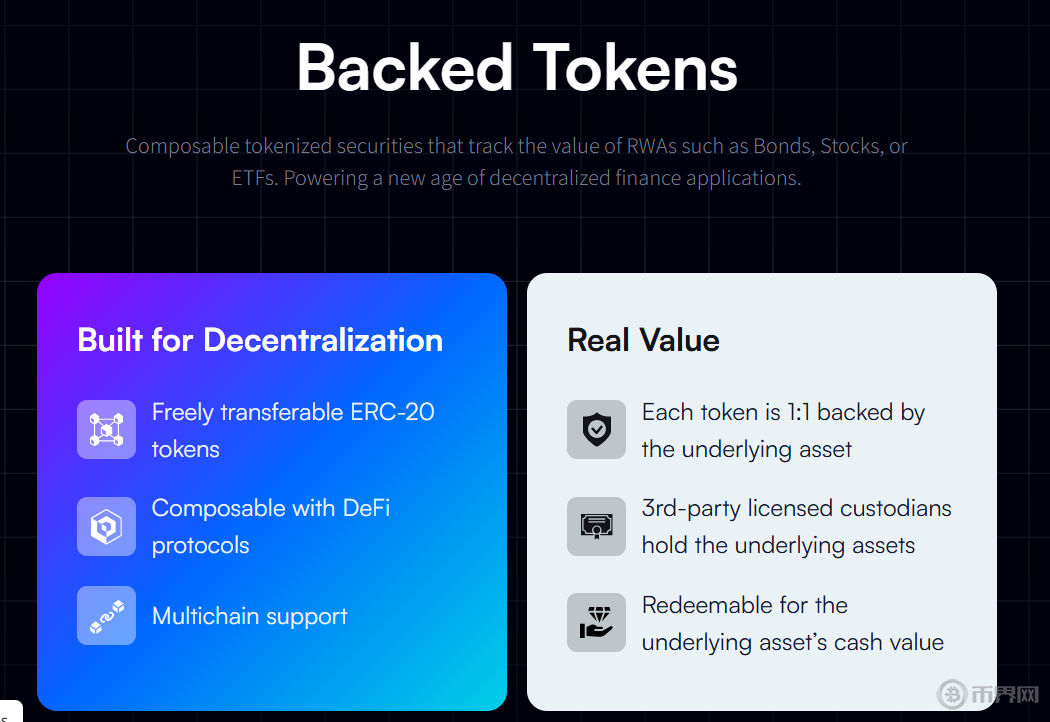

Backed Finance:采用更为保守的模式,将真实美股托管在欧洲受监管的证券系统中,然后发行 1:1 锚定的代币。这种模式更强调合规性和机构参与。在实际运作中,Backed Finance 依托欧洲严格的金融监管框架,通过与持有欧盟金融牌照的专业托管机构合作,确保每一枚发行的代币都对应真实可查的美股资产。

Backed Finance平台,来源官方网站

同时,系统引入智能合约技术,实现资产托管、代币发行与赎回的全流程自动化审计,从根源上规避资金挪用风险。对于机构投资者而言,这种合规化、透明化的运作机制不仅降低了传统加密资产投资的法律风险,还能凭借代币化资产的高流动性,实现跨市场投资配置,因而成为机构资金入场的重要渠道。

Chainlink实时行情价格

各平台的模式各有优劣:“原生”模式(如MyStonks)强调“资产归用户”,但可能面临流动性限制。“合规延伸”模式(如Backed)强调“资产真可信”,但用户对资产的掌控权有限。“接口平台”模式(如Kraken)强调“交易便捷”,但链上属性较弱。

选择平台时需要考虑:平台是否实际托管底层股票、是否有法定授权或在特定司法辖区备案、是否支持小额交易以及是否存在提现限制或锁仓机制。

对普通投资者而言,美股代币化既带来全新机遇,也伴随着特殊风险。

美股代币化的核心价值体现在多维度创新:通过 24/7 不间断交易机制突破时间限制,借助碎片化投资模式降低参与门槛,依托去中心化架构简化跨境流程,同时深度链接 DeFi 生态拓宽投资边界。

代币化股票优势,来源xStocks平台

这种系统性变革对全球投资者,尤其是新兴市场参与者意义深远。他们得以通过极低的操作成本,构建覆盖全球市场的资产配置组合,彻底打破传统金融体系中的地域分割与阶层壁垒,实现真正意义上的普惠投资。

美股代币化在风险层面同样不容小觑:

监管层面:SEC 对证券属性界定极为敏感,监管政策的不确定性成为高悬的达摩克利斯之剑;

权益差异:代币持有者可能面临投票权缺失等核心权益弱化问题;

平台隐患:安全性漏洞与合规性风险并存,威胁资产安全;

流动性瓶颈:部分代币因市场容量有限,存在交易深度不足的困境。

值得注意的是,来自一级市场的质疑声浪也在加剧这种风险认知。OpenAI 曾公开否认 Robinhood 提供的代币化股权合法性,马斯克更是直言此类 “股权” 缺乏实质价值,这种来自行业头部的否定态度,进一步凸显了美股代币化在实践推广中的信任危机。

代币化股票苹果

对于刚刚接触美股代币化的投资者,建议从以下几个方面开始:

从小额体验开始:先投入少量资金熟悉交易流程和市场特性,逐步增加投资额度。

选择合规平台:优先考虑有监管许可、资产托管透明、口碑良好的平台。

了解权益细节:投资前明确代币代表的具体权益,包括分红机制、赎回条件等。

避免杠杆交易:初期尽量避免使用杠杆,以免放大风险。

BOSS Wallet作为一款多链集成的数字货币钱包,凭借其卓越的安全性和便捷功能,在美股代币化投资中展现出独特优势。它支持比特币、以太坊、Solana等20多条主流区块链,覆盖超500种代币的存储与交易,允许用户直接参与质押、流动性挖矿等生态活动,实现一站式资产管理。

其采用离线私钥存储与动态风控双重安全机制,有效保障资产安全;创新的跨链聚合路由功能能整合多家去中心化交易所(DEX)的流动性,将交易滑点降低至0.5%以下,显著提升交易效率。此外,用户可通过一个助记词管理多链资产,极大简化了操作流程。

对于美股代币化投资者,BOSS Wallet还提供实时行情追踪和生态应用一键接入服务,助力投资者精准把握市场动态。截至2025年7月,其管理资产规模已突破80亿美元,月活跃用户超320万,成为连接传统金融与加密世界的重要桥梁。

随着贝莱德、摩根大通等传统金融巨头纷纷布局代币化资产,以及特朗普政府推动加密货币主流化的政策导向,美股代币化有望继续快速增长。

波士顿咨询公司预测,到2033年,代币化资产市场规模可能增长到18.9万亿美元。对于投资者来说,这一趋势意味着更开放、更便捷、更高效的全球投资新时代正在到来。金融市场的边界正在消失,投资机会正在民主化。美股代币化不仅仅是技术创新,更是金融全球化的新篇章,值得每一个现代投资者关注和理解。