2025 年 8 月 1 日,香港《稳定币条例》将正式生效,这一标志性事件为全球稳定币监管树立了新标杆,同时也反映出稳定币在金融体系中的地位日益凸显。中国人民银行行长潘功胜在陆家嘴论坛上,公开肯定了稳定币在底层技术上对传统支付体系的重塑作用,释放出数字货币发展进入新阶段的强烈信号。在此背景下,深入剖析稳定币与央行数字货币的发展脉络、技术特性、应用场景及相互关系,对理解全球货币体系变革趋势、把握金融创新机遇具有重要意义。

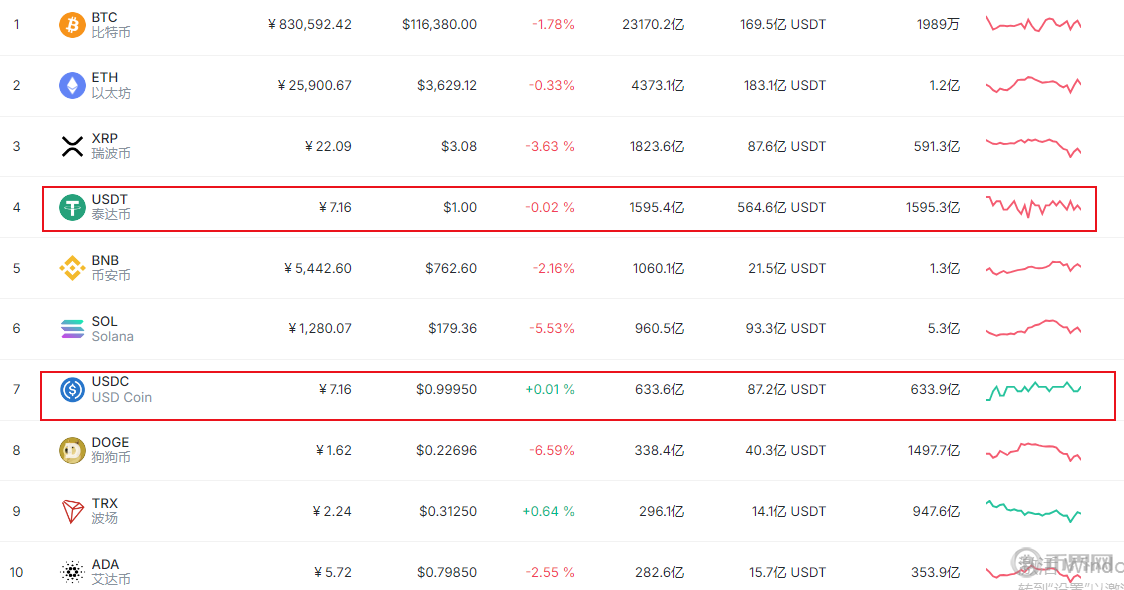

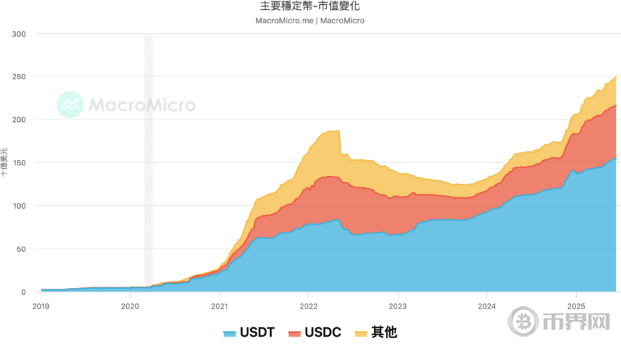

稳定币诞生于 2014 年,是由私营机构发行,旨在通过锚定法定货币或其他稳定资产,来保持价格相对稳定的加密货币。首个稳定币 USDT 由加密货币交易平台 Bitfinex 旗下的泰达公司推出,锚定美元的设计初衷,是为在加密货币市场的剧烈波动中,为投资者提供一个 “价值避风港”。从技术实现来看,稳定币依托区块链技术,实现了点对点的即时交易,打破了传统银行结算体系在时间和空间上的限制,极大提升了交易效率。截至目前,全球稳定币市场规模已突破 2500 亿美元,其中 USDT 和 USDC 两大美元稳定币占据了 90% 以上的市场份额,在跨境支付、去中心化金融(DeFi)等领域发挥着重要的交易媒介作用。

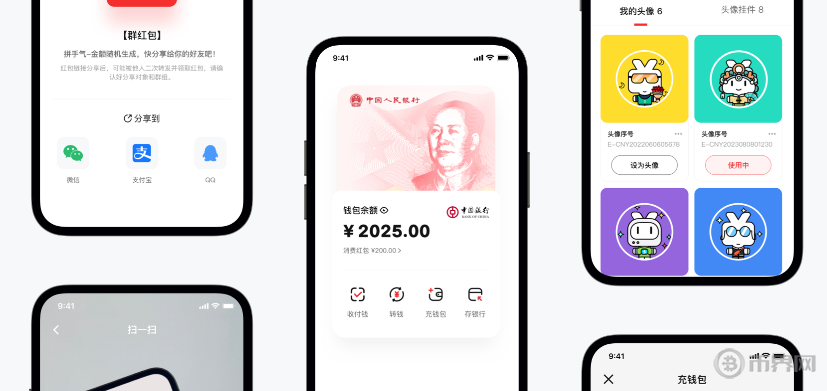

在稳定币的交易生态中,bosswallet 钱包扮演着重要角色。它是一款安全、便捷的多链数字货币钱包,支持 USDT、USDC 等主流稳定币存储与转账,用户可通过其简洁的界面,轻松完成资产的管理与交易。

92

bosswallet 钱包采用高级加密技术保障资产安全,同时具备多链兼容性,适配不同区块链网络上的稳定币应用场景,在跨境支付、去中心化金融(DeFi)等稳定币高频使用领域,助力用户高效管理资产。

央行数字货币则是国家主权在数字领域的延伸,是中央银行发行的法定货币的数字化形式,以中国的数字人民币(e-CNY)、巴哈马的 “沙美元”、瑞典的电子克朗为典型代表。与稳定币不同,央行数字货币完全由国家信用背书,本质上等同于流通中的现金(M0),在央行资产负债表中,每单位数字货币对应着等额的央行负债,具备无限法偿性,从根本上杜绝了违约风险。央行数字货币的研发和推广,主要出于提升支付系统效率、强化货币政策传导机制以及维护国家金融主权等多重考量。在加密货币和私营稳定币快速发展的背景下,各国央行纷纷加快数字货币研发步伐,以应对潜在的货币替代风险,巩固自身在货币发行和金融调控中的主导地位。

以下是稳定币(Stablecoin)与央行数字货币(CBDC)在价值稳定机制和应用场景方面的对比分析,从储备资产、价格稳定方式、使用场景等关键维度进行整理,

帮助清晰理解两者的核心区别与联系:

| 维度 | 稳定币(Stablecoin) | 央行数字货币(CBDC) |

|---|---|---|

| 定义 | 一种与法定货币或其他资产挂钩的加密货币,旨在维持价格稳定。 | 由中央银行发行和监管的数字形式法定货 币具备国家信用背书。 |

| 价值稳定机制 | 依赖于链下资产储备(如美元、黄金、国债等)或算法机制(如供需调节)。 | 由国家信用和货币政策支持,价值与现有 法定货币(如人民币、美元)1:1锚定。 |

| 储备资产类型 | - 法定货币(如美元、欧元) - 商品(如黄金、白银) - 加密资产(部分稳定币采用) - 算法机制(如铸币权份额、动态供应) | 主要为国家主权信用,无需直接储备其 他资产,由央行资产负债表支撑。 |

| 价格稳定方式 | - 法币抵押型:通过1:1储备资产维持兑换能力 - 资产抵押型:以加密资产为抵押物 - 算法稳定型:通过供需调节机制维持价格 | 价格由央行通过货币政策工,调节市场 流动性与通胀预期,确保价值稳定。 |

| 发行主体 | 私人机构、加密货币公司或去中心化协议(如Tether、Circle、MakerDAO) | 中央银行发行,具有国家主权信用背书 ,通常由政府主导设计与发行。 |

| 使用场景 | - 跨境支付与结算(速度快、成本低) - 去中心化金融(DeFi)中的流动性提供 - 数字资产交易中的避险工具 - 部分用于日常消费(受限于接受度) | - 日常零售消费(替代现金与电子支付) - 跨境交易(若设计为国际CBDC) - 宏观政策工具(如定向发放补贴、负利率) - 提升货币政策执行效率 |

| 监管与合规性 | 多数处于监管灰色地带,正在逐步被纳入合规框架(如欧盟MiCA法案) | 高度受监管,符合国家金融稳定与反洗钱(AML)要求,具有法律强制力。 |

| 隐私与可控性 | 通常允许一定程度的匿名性,尤其在去中心化稳定币中 | 可实现可控匿名(如可控的“有限匿名” )央行可掌握交易数据以支持监管与反洗钱。 |

| 技术基础 | 多基于区块链(如以太坊、波场等),支持智能合约,可编程性强 | 可基于中心化或混合架构强调安全性与可控性,智能合约功能视设计而定。 |

| 信任机制 | 依赖于发行机构的透明度与审计机制,存在“信任风险” | 由国家信用背书,信任度高,具有法定货币地位。 |

| 抗通胀能力 | 取决于储备资产的价值稳定性,若为法币锚定,则与该法币通胀率同步 | 由央行通过货币政策调控通胀预 期长期稳定性由国家经济政策保障。 |

| 跨境使用潜力 | 高,尤其适用于跨境支付、国际贸易结算 | 视政策设计而定,可能推动CBDC用于国际支付,但也可能限制其跨境流通。 |

当前,全球货币体系正处于深刻的重构期,稳定币与央行数字货币之间既存在竞争关系,又在一定程度上相互补充,共同构成了 “新货币战争” 的核心战场。这场竞争的本质,是货币主导权与技术路线的双重博弈。

美元稳定币已成为美国巩固其全球货币霸权的重要工具。在全球稳定币市场中,95% 以上是以美元为锚定货币,其占比远超美元在全球传统支付体系中的份额(约 50%)。这些美元稳定币发行方通常将 80% 以上的储备资金投资于美国国债,使其逐渐成为美国国债的重要持有者之一。2025 年 6 月,美国通过的《GENIUS 法案》进一步明确规定,在美国境内发行的稳定币,必须 100% 持有美元现金或 93 天内到期的超短期国债作为储备资产,这一举措实际上将美元稳定币正式纳入了美国金融监管框架,强化了美元稳定币与美元体系的绑定。

面对美元稳定币的强势扩张,中国采取了 “双轨并行” 的战略布局:一方面,在国内持续深化数字人民币的试点应用,提升支付体系的效率和安全性,推动金融普惠;另一方面,积极在香港等离岸市场探索人民币稳定币的发展路径,为人民币国际化开辟新的渠道。

2025 年 8 月 1 日生效的香港《稳定币条例》,为离岸人民币稳定币的合规发行和运营提供了制度保障,明确要求稳定币发行人必须在香港本地注册,境外发行的港币稳定币需向香港金融管理局申领牌照。同时,上海与香港联合发布的行动方案,明确提出打造 “人民币资产全球配置中心” 的目标,通过加强数字金融领域的合作,提升人民币在全球金融市场的影响力。

发展离岸人民币稳定币具有重要的战略意义。一方面,它可以绕开以美元为主导的国际资金清算系统(如 SWIFT)的限制,降低国际支付风险;另一方面,由于离岸人民币稳定币主要在境外市场流通,不会对国内货币政策和资本管制造成直接冲击。根据国际货币基金组织(IMF)的数据,2024 年四季度,美元在全球官方外汇储备中的份额降至 57.8% 的历史低位,为人民币国际化提供了难得的战略机遇期。通过发展人民币稳定币,有望在跨境贸易结算、金融交易等领域逐步提升人民币的使用比例,推动人民币国际化进程取得实质性突破。

在新兴市场国家,稳定币与央行数字货币的发展呈现出更为复杂的局面。对于阿根廷、土耳其等高通胀国家的居民而言,美元稳定币已成为一种重要的 “数字美元存款” 替代方案,渗透率超过 30%,帮助民众在一定程度上规避了本币贬值带来的财富损失风险。然而,这种 “自发美元化” 现象也给新兴市场国家带来了货币主权削弱的隐忧。当大量居民和企业绕过本国银行体系,直接使用美元稳定币进行交易和储蓄时,央行的货币政策传导机制将受到严重干扰,资本外流管控难度加大,金融稳定面临新的挑战。国际清算银行(BIS)曾多次发出警告,指出稳定币的无序发展可能成为全球金融稳定的新风险点。

稳定币与央行数字货币的发展将呈现三大趋势:

合规化成为生存根基:随着全球对数字货币监管重视度提升,香港《稳定币条例》、美国《天才法案》、欧盟 MiCA 等法规为稳定币提供法律框架。USDC 因硅谷银行倒闭脱锚事件,促使主流稳定币发行方主动披露储备资产构成;

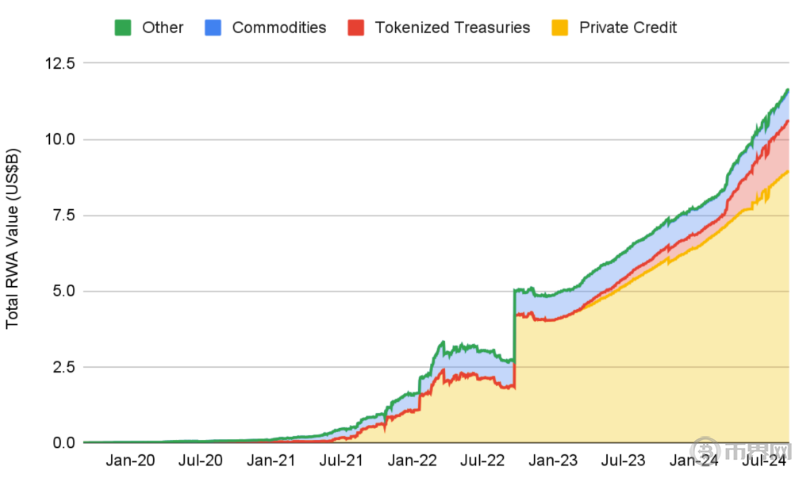

多极化格局挑战美元霸权:香港、巴林、新加坡等地推动本地法币挂钩稳定币,区域化方案涌现。RWA 兴起丰富稳定币价值支撑,截至 2025 年 6 月,全球 RWA 市场规模达 244 亿美元,占稳定币总市值 10% 左右。

传统金融机构加速入场:JP 摩根、渣打银行等纷纷布局稳定币业务,Tether 的高盈利吸引传统金融机构加速数字化转型,投身稳定币领域 。

RWA市场发展趋势

稳定币与央行数字货币作为全球货币体系变革中的两大重要力量,正深刻改变着金融交易的方式和货币流通的格局。在未来的发展中,两者将在合规化、多极化、金融机构融合以及技术创新等方面持续演进,既相互竞争又相互补充,共同推动全球货币体系向更加高效、安全、普惠的方向发展。对于各国政府、金融机构和投资者而言,深入理解这两种数字货币形态的发展趋势和相互关系,将是把握未来金融创新机遇、应对金融风险挑战的关键所在。