币界网报道7 月 18 日,特朗普签署《天才法案》,特朗普在讲话中表示,他已签署行政令,设立联邦“战略比特币储备”和“国家数字资产储备”。同时,特朗普重申他“绝不会允许在美国设立中央银行数字货币”。

这一举措其背后所蕴含的美国 “双轨战略” 意图逐渐浮出水面,深刻影响着全球金融秩序的走向。在全球金融格局加速演变的当下,数字货币领域成为了各国争夺金融话语权与战略优势的新战场。 本文将剖析这一战略及其影响,对于洞察未来金融发展趋势、维护国家金融安全具有重要意义。

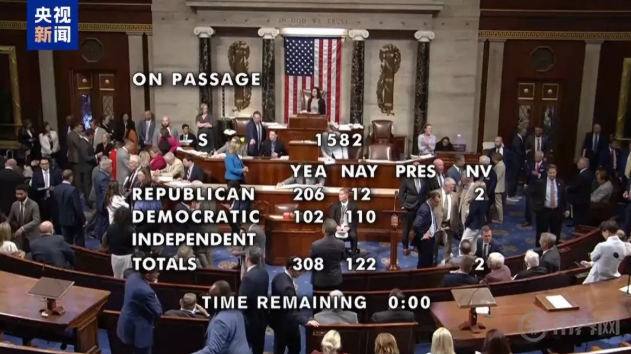

图片说明:央视新闻,法案投票现场结果

《天才法案》强制稳定币 100% 锚定美元资产,这一规定具有深远的战略意义。在国际货币体系中,美元长期占据主导地位,而稳定币的兴起为强化美元霸权提供了新的契机。通过将稳定币与美元资产紧密绑定,美国实际上构建了一条新的美元流通渠道。当全球范围内的稳定币大量发行并广泛流通时,对美元资产的需求也将随之攀升。特朗普直言该法案将增加美债需求,确保美元储备地位,这并非虚言。以泰达币(USDT)为例,作为全球市值最大的稳定币之一,其储备资产中大量配置美元及美债,随着 USDT 的流通规模不断扩大,对美元资产的支撑作用愈发显著。

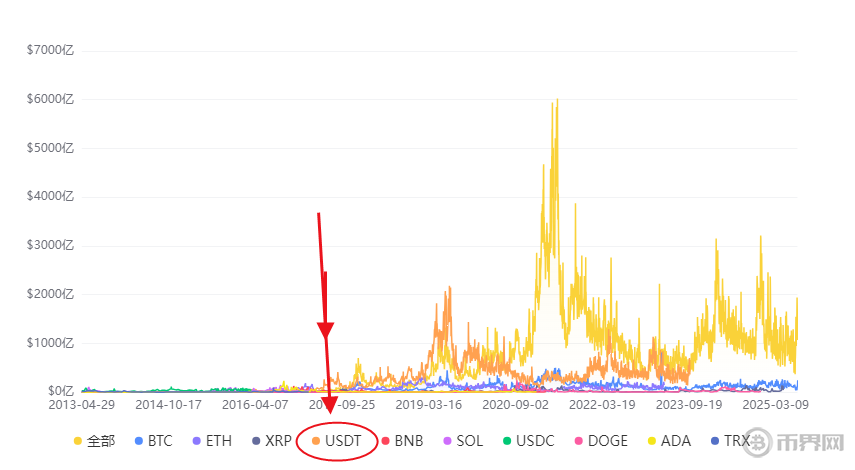

图片说明:币界网近一年加密货币成交额走势图,截至2025-07-18,泰达币的市值为¥1.15T,流通量为160.81B USDT,在加密货币市场排名第4位。

法案规定境外稳定币入美需符合同等标准,这一举措犹如筑起一道坚固的 “金融壁垒”。从国际贸易理论中的非关税壁垒角度看,这一标准限制了境外稳定币在美国市场的竞争力,确保了美国本土稳定币的优势地位。同时,也使得全球稳定币市场在一定程度上围绕美元体系运转。例如,当境外稳定币想要进入美国这一全球最大的金融市场时,必须按照美国的标准进行资产配置和运营管理,这无疑强化了美元在全球稳定币领域的影响力,进一步巩固了美元霸权。

《天才法案》的出台,为华尔街金融巨头开启了新的业务篇章。法案允许银行及合规机构发行稳定币,这对于高盛、摩根大通等华尔街巨头而言,无异于开拓了一片全新的 “财富疆土”。从经济学理论来看,金融机构总是趋向于拓展业务边界以追求利润最大化,稳定币业务的开放为这些巨头提供了新的盈利增长点。

例如,这些金融机构可以利用自身的信用背书,吸引大量客户参与稳定币业务,从而获取可观的手续费收入,正如李稻葵教授所指出的,华尔街渴望更多 “赌桌” 以收取手续费,稳定币恰是那张新的 “赌桌”。

币界网整理美股-5大稳定币概念股的简明对比表格(截至2025年7月21日):

| 股票名称 | 核心定位 | 业务亮点 |

|---|---|---|

| Coinbase (COIN) | 全球最大合规加密货币交易所 | 1. USDC主要发行方,市场份额全球第二 2. 法案通过后交易量激增,股价年内涨超75% |

| Circle (CRCL) | USDC稳定币发行商 | 1. 储备资产99.5%为现金/美债,合规性最强 2. 上市后股价暴涨500%,机构合作广泛 |

| Robinhood (HOOD) | 散户投资平台 | 1. 提供USDC/USDT交易与质押服务 2. 计划拓展稳定币理财和跨境支付功能 |

| PayPal (PYPL) | 全球支付巨头 | 1. 发行自有稳定币PYUSD,覆盖4.3亿用户 2. 布局B端支付场景(如供应链结算) |

| 摩根大通 (JPM) | 传统银行布局稳定币 | 1. 计划发行银行级稳定币,专注跨境支付 2. 储备资产以国债为主,符合美联储监管标准 |

图片说明:Coinbase、Circle 6月上市股价表现,据币界网报道:7月18日,发案通过当日,美股稳定币概念股盘初上扬,其中,Robinhood涨超6%,Coinbase涨超4%。

尽管法案明确稳定币 “仅作支付工具,禁止投资属性”,但在联邦与州的双层监管体制下,却存在诸多漏洞。这种监管模式类似于经济学中的 “委托 - 代理” 问题,联邦与州在监管目标和利益诉求上存在差异,导致监管协同困难。在实际操作中,由于监管职责划分不清晰,可能出现对稳定币发行机构的监管真空或重复监管现象,使得消费者权益难以得到有效保障。

特朗普家族与加密货币的关联引发了广泛争议。特朗普女婿库什纳创立的 Affinity Partners 私募基金向加密托管公司 Anchorage Digital 注资,而该公司直接受益于《天才法案》对合规机构的扶持政策。此外,特朗普团队发行 “特朗普数字交易卡” NFT 系列获利并用于竞选活动。

这一系列事件暗示了权力与资本之间可能存在的不当勾连,从政治经济学角度看,这种现象破坏了公平竞争的市场环境,使得政策制定可能偏向特定利益集团,损害了公共利益。目前美 SEC 要求披露推动《天才法案》议员的加密资产持仓,这一举措正是对这种潜在利益输送行为的一种监督与制衡。

8 月 1 日生效的香港《稳定币条例》展现出与美国截然不同的监管思路,以全周期监管为核心,构建了严密的监管体系。在牌照管理方面,要求发行机构具备 500 万港元实缴资本,且储备资产由持牌银行托管,这一规定提高了行业准入门槛,确保了发行机构具备一定的资金实力和风险抵御能力。从风险隔离角度出发,禁止支付利息以防变相吸储,并对技术系统实施强制第三方审计,有效降低了稳定币业务的风险水平。

香港积极开展跨境试验,京东、渣打等企业已在沙盒测试离岸人民币稳定币跨境结算。这一举措具有重要的实践意义,为人民币国际化提供了新的路径探索。通过离岸人民币稳定币跨境结算,能够降低跨境交易成本,提高交易效率。例如,某大湾区企业通过这种结算方式,跨境收款成本从 3% 骤降至 0.5%,验证了 “资产在内地,融资在香港” 通道的可行性,体现了香港在金融创新与服务实体经济方面的积极作用。

在 RWA(现实世界资产)领域,香港以 “实体锚定” 为核心,积极推动绿色资产代币化。将充电桩、光伏电站等绿色资产代币化,不仅有助于盘活绿色资产,还能吸引全球资本参与绿色产业发展。从可持续发展经济学角度看,这一举措符合全球绿色发展趋势,为解决绿色产业融资难题提供了创新方案。内地企业借助香港平台,通过离岸人民币稳定币结算,实现了跨境融资成本的大幅降低,进一步推动了实体经济与数字金融的深度融合。

美国在 RWA 领域,则呈现出 “金融资产殖民” 的战略特征,美国国债在 RWA 中占比近 30%,《天才法案》更要求稳定币储备必须配置短期美债。这一策略使得新兴市场投资者在购买代币化美债产品时,不自觉地卷入美元债务循环体系。从国际金融格局角度看,美国通过这种方式将美债的影响力扩展至全球 RWA 市场,强化了美元在全球金融体系中的中心地位,巩固了其金融霸权。

中国采取差异化策略应对金融变局,香港作为 “制度试验田” 发挥着重要作用。香港已发出 11 张虚拟资产牌照,博时、嘉实等机构持牌运作 RWA 基金,离岸人民币稳定币积极探索跨境场景。这一系列举措充分利用了香港的金融中心地位和制度优势,在风险可控的前提下,推动数字金融创新发展,为内地提供了宝贵的经验借鉴。

在内地,科蓝软件、四方精创等企业积极开发 RWA 底层系统,数字人民币与稳定币兑换机制启动测试。这表明内地在技术研发方面持续投入,为未来数字金融发展奠定坚实基础。通过加强技术储备,提升自主创新能力,有望在全球数字金融竞争中占据一席之地。同时,中国坚守风险防控红线,严打 “境外收币 - 境内结算” 灰色通道,通过冻卡案例强化投资者教育,维护金融市场秩序与稳定。

美国通过《天才法案》推行的 “双轨战略”,一方面服务于华尔街金融利益,另一方面试图巩固美元霸权,但在监管层面存在诸多问题与争议。香港在稳定币监管与 RWA 实践方面展现出独特的制度优势与创新活力,全球各国基于主权视角对稳定币实施监管,反映了稳定币在全球金融体系中的复杂地位。中国通过香港的制度探索与内地的技术研发协同布局,积极应对金融变局。

未来,在万亿美元的数字金融赛场中,中国需进一步优化制度设计,加强技术创新,在驾驭技术创新的同时筑牢金融安全边界,争夺全球数字金融定价权,成为真正的赢家。而全球金融秩序也将在各国的博弈与合作中持续演变,稳定币将成为影响这一进程的关键变量。