2025年9月,美联储宣布启动新一轮降息周期,将联邦基金利率下调25个基点。这一货币政策转折点,标志着全球流动性环境进入新阶段,也为加密货币市场带来新的变数。

历史数据显示,比特币在降息周期中的表现呈现明显规律。2019年降息后比特币进入漫长盘整期,而2020年疫情降息却推动其暴涨300%。这种差异背后,反映的是比特币对宏观流动性变化的敏感度正在提升。在2025年独特的市场环境下,机构投资者占比特币流通量的30%,ETF规模突破1795亿美元,这些因素将与降息政策共同塑造比特币的未来走势。

美联储主席鲍威尔将2025年的降息定义为“预防性措施”,旨在平衡经济增长与通胀控制。这一政策转向,为全球风险资产创造了有利的货币环境。

比特币市场历来存在 “买预期、卖事实” 的典型特征,以 2024 年为例,降息周期启动时,比特币在政策公布后出现短期回调,但随后半年内涨幅超过 80%,充分印证了这一规律。

美联储降息与比特币价格走势,来源10x Research

这种规律在 2025 年同样得到延续,在 9 月降息前,比特币已提前反应,年内涨幅达 26%。而政策落地后,市场随即出现短期获利了结现象,这与历史走势高度吻合。究其原因,流动性传导存在时滞效应,降息释放的流动性通常需要 3-6 个月才能充分渗透至加密货币市场。正是这一特性,决定了比特币在降息初期的表现往往相对平淡,需要时间才能展现出强劲的上涨动能。

从货币政策维度来看,本次降息周期呈现 “渐进式” 特征,美联储已明确计划在 2025 年内分三次实施降息,累计降息幅度达 0.5 个百分点,这与 2020 年紧急降息的激进风格形成鲜明对比。

这种温和的货币政策调整,使得当前美国通胀率稳定维持在 2.3% 左右,进而创造出 “低通胀 + 货币宽松” 的特殊经济组合。值得注意的是,这一经济环境对市场产生了双重影响:一方面,削弱了比特币作为通胀对冲工具的传统属性;另一方面,却强化了其作为风险资产的特征。

美元指数走势,来源英为财情

与此同时,宏观货币环境的变化也在外汇市场有所体现。2025 年美元指数已累计下跌 10%,美元的持续疲软,为以美元计价的比特币价格提供了额外的支撑。在这样的大背景下,全球资本正加速从美国债券市场流向另类资产,比特币作为新兴投资标的,无疑将受益于这一趋势。

比特币供需关系正在发生根本性转变,Glassnode数据显示,非流动供应量已达1430万枚,占总量72%,创历史新高。

机构投资者对市场供需格局的影响正在持续放大,当前正以每年发行量 300% 的速度吸筹比特币。以贝莱德、富达为代表的传统金融机构,其比特币持有量在 2025 年实现显著增长,从 224 万枚攀升至 288 万枚,增幅达 30%。

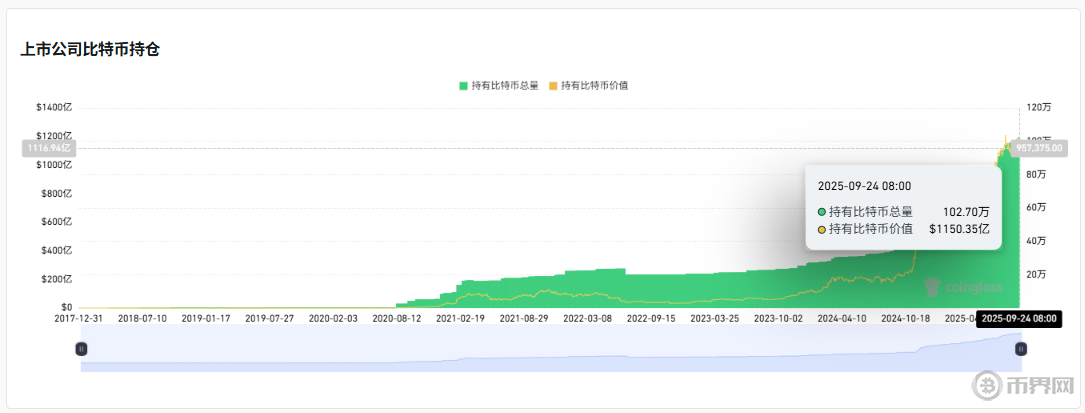

这种机构增持的趋势,也推动了企业资产配置理念的革新,企业资产负债表配置比特币已成为新趋势。数据显示,截至 2025 年 9 月,超过 85% 的标普 500 指数公司已制定数字资产配置计划,与 2020 年不足 5% 的比例形成鲜明对比。

上市公司比特币持仓情况,来源coinglass

随着机构与企业的加速入场,比特币的流通供给面临进一步收紧。富达投资预测,到 2025 年底,长期持有者可能锁定超过 600 万枚比特币,这无疑将进一步加剧市场供应紧张局面。

从储备数据来看,全球主要交易所的比特币储备已降至 2018 年以来最低水平。值得注意的是,当单个交易所储备低于 3000 枚 BTC 时,市场深度不足的问题便会凸显,进而容易引发剧烈波动。

回顾市场走势,2025 年 6 月和 8 月的两次大幅回调(幅度分别为 11% 和 14%),均发生在交易所储备锐减之后。由此可见,流动性薄弱已成为比特币市场价格波动的主要放大器。

长期持有比特币数量情况,来源coinglass

而从链上数据维度分析,超过 57% 的比特币持有者持仓时间超过一年,创历史最高纪录。这种长期持有倾向,进一步加剧了市场有效流通量的减少,与交易所储备下降共同构成了市场供需格局的关键变量。

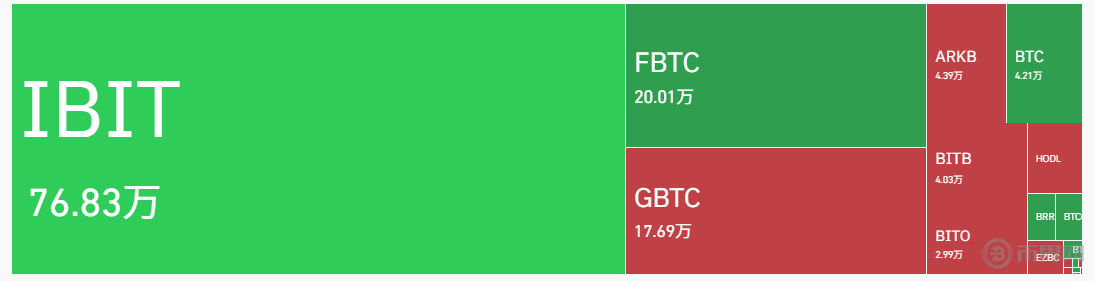

比特币现货ETF的批准是加密货币向主流资产转型的关键里程碑,截至2025年9月,全球比特币ETF资产管理规模达1795亿美元。

从合规性与便捷性角度来看,ETF 为机构投资者提供了获取比特币 exposure 的理想渠道。其中,贝莱德的比特币 ETF 凭借占据市场 60% 的份额,成为传统金融巨头对加密货币认可度大幅提升的有力佐证。

机构持有比特币现货ETF热力图,来源币界网

不仅如此,数据也清晰地反映出机构投资者参与度的显著变化。目前,超过 25% 的比特币 ETP 由机构投资者持有,而在 2020 年这一比例还不足 5%。随着机构资金的持续涌入,市场结构和价格发现机制正经历着深刻变革。

2025年,美国通过《清晰法案》和《天才法案》,为数字资产提供明确监管框架。欧盟MiCA法规的全面实施,进一步降低了机构参与的政策风险。

监管明朗化与机构入场形成良性循环。合规渠道的完善促使更多主流金融机构将比特币纳入资产配置范围,从而推动价格发现机制更趋成熟。证券监管机构对比特币期货ETF和现货ETF的审批标准逐步统一,为产品创新和市场规模扩张创造了条件。

基于当前市场环境,多家顶级机构预测比特币在2025年有望测试15万-25万美元区间。但投资者需注意市场周期变化和风险管控。

从技术面来看,比特币正面临关键考验,需有效突破 11.7 万 - 11.8 万美元的阻力区间,才能真正开启向 15 万美元目标的上涨空间,而 2025 年第四季度无疑将成为决定走势的关键时间窗口。

比特币9月26日实时走势,来源币界网

与此同时,宏观层面的变化也在深刻影响着比特币的价格周期。加密货币分析师 Raoul Pal 明确指出,美国企业债务周期的演变很可能会拉长比特币的价格周期。这是因为,传统金融市场的资金轮动速度与比特币价格走势息息相关,一旦资金流向发生变化,比特币市场也将随之波动。

回顾历史数据可以发现,比特币在突破重要阻力位后,虽然在短期(1-5 天)内上涨概率高达 68%,但在 30 天内出现回撤的概率却超过 60%。这组数据提醒投资者,在把握短期机会的同时,必须制定并采取适当的仓位管理策略,才能有效应对潜在的市场风险。

在流动性收紧的市场环境中,定期定额投资(DCA)策略优于时机选择。数据显示,过去5年采用月定投策略的比特币投资者,收益波动率降低40%,夏普比率提高0.8。建议投资者密切关注交易所储备数据和外流指标,使用CryptoQuant等平台实时监控资金流动。当单日净流出超过5000枚BTC时,需警惕市场流动性风险。

对于机构投资者,考虑通过多个交易平台分散大额订单,避免对市场价格造成冲击。在流动性薄弱时段(如亚洲交易时段),单笔交易规模不宜超过市场深度的10%。

随着比特币步入主流投资视野,安全存储成为数字资产管理的核心环节。XBIT Wallet作为专为比特币投资者设计的冷钱包解决方案,在2025年降息周期背景下显得尤为重要。

XBIT Wallet采用银行级安全芯片,支持多重加密算法,确保私钥永不触网。其离线签名技术有效隔离网络攻击风险,即使连接已感染的电脑也能保障交易安全。钱包配备真随机数生成器,从根本上杜绝私钥预测可能性。与传统热钱包相比,XBIT的私钥生成和存储完全在设备内部完成,最大程度降低中间人攻击风险。

针对不同用户需求,XBIT Wallet平衡了安全性与便捷性。支持多签名功能,允许设置2-3个授权人,既满足家庭资产共管需求,也符合企业财库管理规范。设备兼容主流比特币ETF托管方案,可与机构级存储系统无缝对接。对于参与比特币ETF投资的用户,XBIT Wallet提供链上链下资产统一管理视图,实时追踪持仓变化。

在2025年市场波动加剧的环境下,XBIT Wallet的交易确认速度提升至3秒内完成签名,紧急情况下的资产转移效率显著优于同类产品。其抗物理干扰设计确保即使设备损毁,也可通过助记词快速恢复资产。

比特币市场正在经历从散户主导向机构驱动的历史性转变。降息周期创造的流动性环境与比特币固有的稀缺性特征,可能共同推动价格向历史新高迈进。然而,投资者需清醒认识到,比特币价格波动率仍显著高于传统资产。在降息周期的大背景下,合理配置资产、严格控制风险,才能充分把握数字货币带来的投资机遇。随着全球货币政策转向和监管框架完善,比特币作为数字黄金的地位将进一步巩固。2025年可能是比特币真正步入主流投资领域的关键一年。