币界网报道:机构资金正以前所未有的速度涌入以太坊,以太坊现货ETF 在刚刚过去的8月展现了惊人的吸金能力,累计净流入高达38.7亿美元,创下自上市以来的单月最高纪录。与此形成鲜明对比的是,比特币现货ETF同期却遭遇了约7.51亿美元的资金净流出(数据来源:CoinGecko )。这一强烈的“此消彼长”现象,不仅凸显了市场对以太坊生态的重新定价,也引发了投资者对下一轮牛市驱动力的深度思考。背后究竟是短期技术面调整,还是宏观叙事发生了根本性转变?

2025 年 8 月将成为加密货币 ETF 历史上的一个里程碑,根据 CoinGecko 等权威数据平台监测,美国以太坊现货 ETF 在该月累计净流入高达 38.7 亿美元,创下自 2021 年加密货币 ETF 产品问世以来的历史峰值。单周数据显示,8 月第三周净流入规模突破 15 亿美元,日均资金流入量超过 2 亿美元,形成持续的 “资金虹吸效应”。

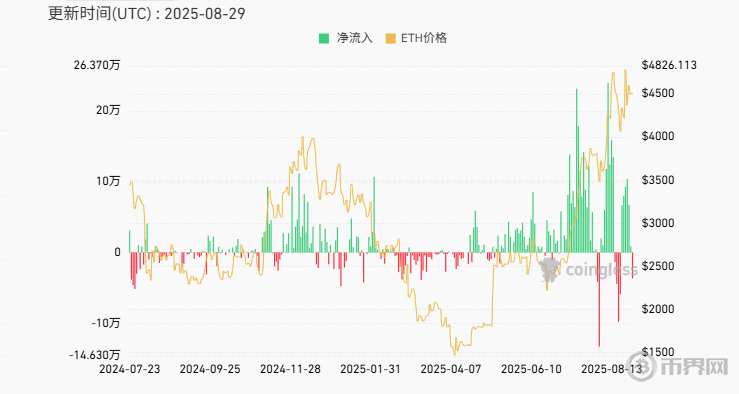

以太坊现货ETH总流入总览,来源coinglass

这一数字显著超出彭博分析师此前预测的 25 亿美元预期值,相比之下,比特币现货 ETF 在同一时期遭遇 7.51 亿美元的净流出,其规模甚至超过 2024 年熊市中的单月流出记录。值得注意的是,这种资金流向分化在芝商所(CME)的期货持仓数据中也得到印证 —— 以太坊期货未平仓合约环比增长 23%,而比特币期货未平仓合约下降 17%。机构投资者通过 ETF 配置向以太坊倾斜的趋势,正重新定义加密资产市场的资金版图。

比特币现货ETF总额,来源mytoken

资金流向的对比揭示了机构投资者偏好的显著变化,根据SoSoValue数据,现货以太坊ETF在8月份吸引了40.4亿美元的净流入,而比特币ETF则有约624万美元的净流出。这种分化趋势不是偶然的,分析师指出,以太坊的独特价值主张——包括质押收益、通缩机制和强大的DeFi生态系统——正在吸引机构资金从比特币转向以太坊。

机构正在优先考虑那些能够产生收益并与现实世界应用相结合的资产,而以太坊在这些方面的表现远超比特币。

以太坊的结构性优势是其吸引机构资金的核心原因,不同于比特币的零收益模型,以太坊通过创新的质押机制,为投资者提供了 4.5% 到 5.2% 的年化收益率,这一稳定收益模式极具吸引力。截至 2025 年 6 月,以太坊质押量已突破 3500 万枚,占总供应量的 28.3%,且质押比例持续攀升。这种质押机制不仅有效减少了市场流通量,形成天然的供应紧缩,还为持有者构建了稳健的收益来源。

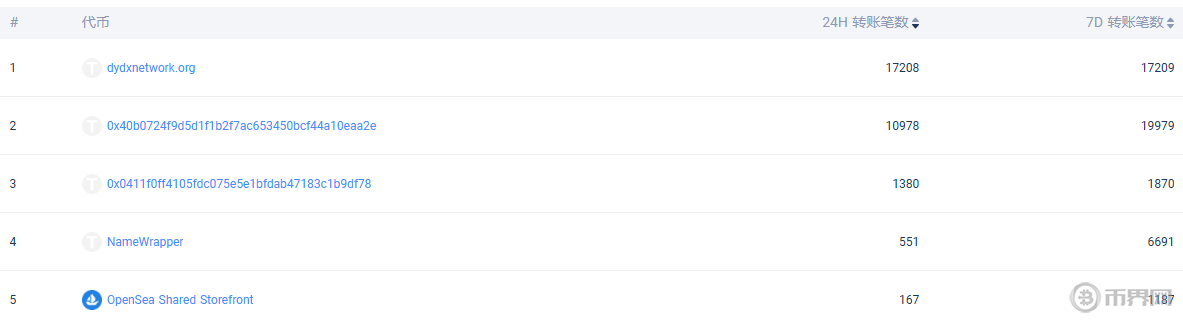

EIP-1559 代币转账情况,来源TOKENVIEW

同时,EIP-1559 协议引入的燃烧机制进一步创造了通缩效应。该机制会将部分 ETH 从流通中永久移除,随着时间推移,这种持续的 “资产销毁” 使得以太坊的稀缺性不断增加,资产价值的潜在提升空间也更加可观,这无疑是吸引机构投资者的又一关键因素。

监管进展为机构资金流入以太坊扫清了障碍,2025年美国CLARITY法案将以太坊重新分类为实用型代币,这使得机构能够将其视为基础设施而非投机资产。

技术升级也大大提升了以太坊的吸引力,Dencun硬分叉将Layer 2交易成本降低了90%,显著提高了网络的可扩展性,这些技术进步使以太坊成为一个更具成本效益的去中心化应用平台。

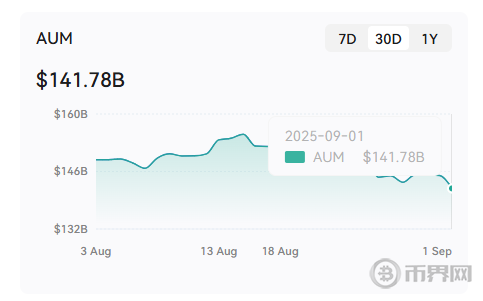

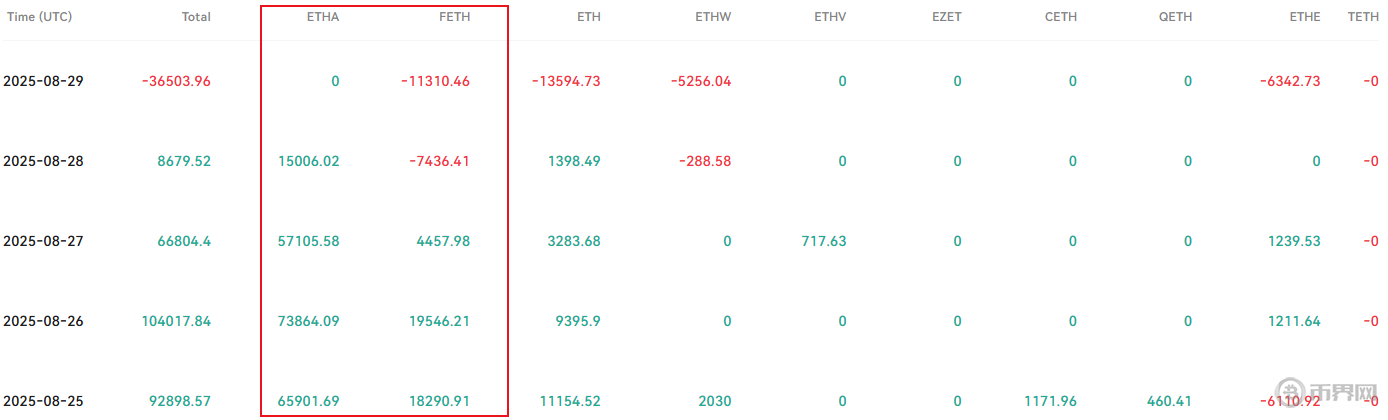

在以太坊 ETF 市场上,一场激烈的机构博弈正在上演。BlackRock 推出的 ETHA ETF 凭借强大的品牌效应与资源整合能力,迅速积累 168.8 亿美元净资产,稳坐市场头把交椅。Grayscale 的 ETHE 产品以 48 亿美元紧随其后,其背靠灰度信托的深厚底蕴,持续吸引传统机构资金入场。而 Fidelity 的 FETH 凭借平台的专业投研优势,也成功吸纳 35.6 亿美元。

机构以太坊ETF近1周持有情况,来源mytoken

这种白热化的竞争格局正深度重塑数字资产投资生态。目前,以太坊 ETF 总净资产已突破 295 亿美元大关,相当于以太坊总市值的 5.5%,折射出机构投资者对以太坊生态潜力的强烈信心。尽管比特币 ETF 仍占据市场主导地位,但最新数据显示,两者间的规模差距正以肉眼可见的速度缩小,预示着加密资产投资进入双强格局时代。

尽管资金大量流入,以太坊的价格反应却相对滞后。8月份ETF流入达23亿美元,但价格并未出现预期中的飙升。

这种异常现象可能源于衍生品市场的影响,其对冲活动减弱了ETF流动对现货价格的直接影响。但基本面指标仍然强劲:以太坊交易所余额已降至总供应量的14.5%,表明资产正被转移至长期存储。

9月1日以太坊近4H走势,来源币界网

7月份以太坊价格飙升了59-60%,超过了比特币的10-11% 涨幅,表明市场正在重新评估以太坊的相对价值。

机构分析师对以太坊的未来持乐观态度,多个主要金融机构预测,到2028年,以太坊价格可能达到7500至25000美元,相当于当前水平上涨400-600%。

8000美元的价格目标是基于机构需求与供应动态的相互作用提出的,自2024年6月以来,机构国库已收购了ETH总供应量的3.8%,为资产创造了结构性支撑。

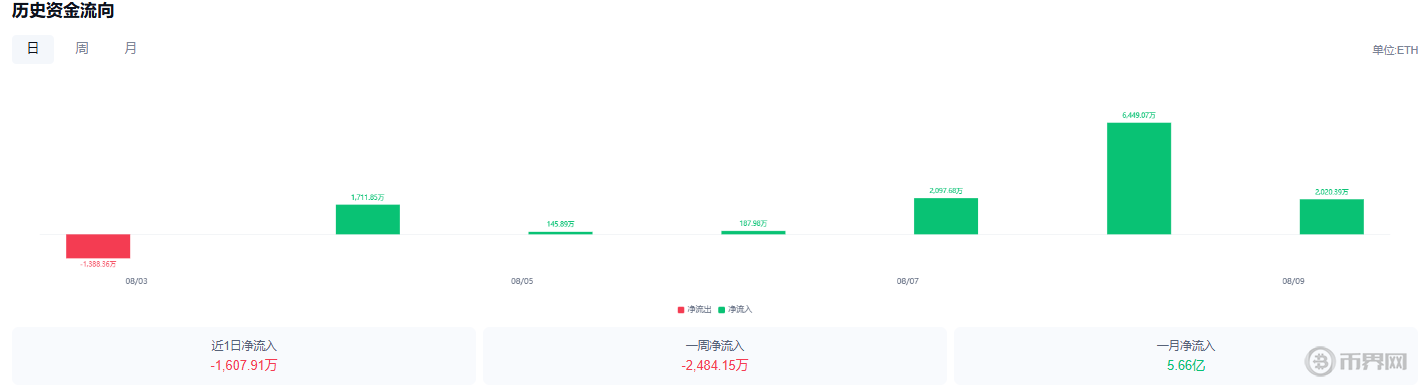

以太坊历史资金流向,来源币界网

稳定币市场的潜在增长可能进一步推动对以太坊的需求。随着美国稳定币立法进程加速,行业监管框架逐步完善,这不仅将降低合规风险,还会吸引更多传统金融机构入场。据专业机构预测,稳定币市值有望在 2028 年增长 8 倍,达到 2 万亿美元规模。这一趋势将极大增强以太坊作为核心结算层的战略重要性,巩固其在去中心化金融领域的枢纽地位。

以太坊ETF的成功正在产生广泛的行业影响。传统金融机构正在增加对以太坊的配置,将其纳入多元资产投资组合。

企业国库管理也显示出对以太坊的日益青睐。例如,SharpLink Gaming最近增加了另外56,533 ETH以增强其ETH储备,而ETHZilla则将总ETH持有量增加至超过102,000 ETH。

BitMineETH 的储备量,来源goinglass

链上数据分析平台 Arkham Intelligence 最新数据显示,截至 2024 年 Q4,美国上市公司 BitMine 以 173.2 万枚 ETH 的储备量,稳居全球上市公司 ETH 持仓榜首。这一数据不仅彰显了机构投资者对以太坊生态的长期信心,更标志着以太坊凭借其智能合约技术与 DeFi 生态,正加速巩固 “华尔街代币” 的核心地位。

在加密货币投资日益流行的背景下,安全高效的资产管理工具变得至关重要。BOSS Wallet作为一款多链集成的数字货币钱包,凭借其卓越的安全性和用户友好设计,在众多钱包中脱颖而出。

BOSS Wallet支持120余种热门币种和130条公链,提供多元化的资产管理选择。其自主研发的“零Gas费跨链技术”大幅降低了用户的操作成本,将跨链转账成本降至零,交易成功率稳定在99.7%。

在安全方面,BOSS Wallet采用国密级SM4加密算法和硬件级安全架构,确保用户私钥全程离线存储,有效阻断网络攻击风险。同时,其动态风险监测和双重验证机制为用户的资产操作提供了额外保障。凭借金融级安全标准和丰富的功能集成,BOSS Wallet正成为加密货币用户管理数字资产的可靠选择,尤其适合需要进行跨链操作和多币种管理的投资者。

资金正在以前所未有的速度涌入以太坊ETF市场。38.7亿美元的月净流入不仅是数字上的突破,更代表了机构对以太坊作为“可编程金融基础设施”定位的认可。

随着以太坊在质押收益、生态系统发展和监管清晰度方面的优势持续显现,这种趋势很可能将会延续。

比特币ETF资金的流出和以太坊ETF资金的流入展示了一个更大的画面:加密货币市场正在成熟,机构资金正在流向那些提供实用性和收益而不仅仅是稀缺性的资产。