过去几周,加密货币市场悄然上演了一场格局变革。以太坊(ETH)价格表现显著超越比特币(BTC),引发了华尔街的广泛关注。在这场数字资产的竞争中,以太坊季度涨幅超245%,从1385美元飙升至4788美元,机构持仓占比从年初的3%翻倍至8.3%。

摩根大通分析师Nikolaos Panigirtzoglou及其团队在最新研报中揭示了这一现象背后的四大核心驱动因素:ETF结构优化、企业财务部增持、监管态度缓和以及质押功能潜在放开。

根据摩根大通最新报告显示,2024 年 7 月加密货币市场迎来历史性时刻,以太坊 ETF 与比特币 ETF 双双吸引 54 亿美元资金涌入,创造同类产品单月资金流入规模新高。这一数据不仅打破了行业历史纪录,更反映出机构投资者对加密资产的持续关注与认可。

图:比特币8月22日现货EFT总览

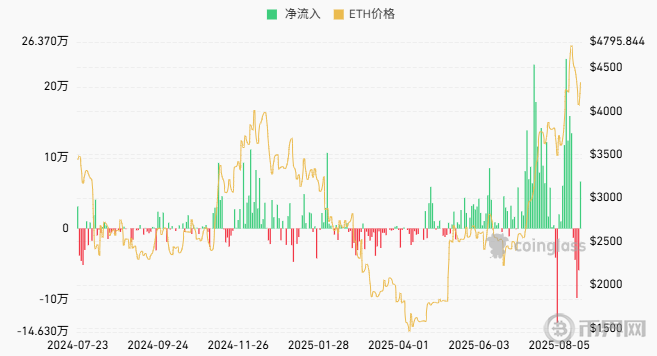

进入 8 月后,市场风向发生显著变化:比特币 ETF 出现资金小幅外流,而以太坊 ETF 则延续增长态势,连续四周实现资金净流入。这种分化格局促使以太坊价格表现超越比特币,二者间的市值差距逐步缩小,成为市场热议焦点。

市场格局转变的深层动力源自政策层面的重大突破,美国国会 7 月通过的《GENIUS Act》稳定币法案,堪称加密行业发展的里程碑事件。该法案不仅明确了稳定币的监管框架,还为加密资产行业建立起合规运营的制度基础,极大提振了市场信心。分析人士指出,这项法案的落地为加密市场注入长期发展动能,为机构投资者扫除了部分政策障碍,使得更多传统金融机构加速布局加密领域,进而推动以太坊等优质资产获得更多资金青睐,重塑行业竞争格局。

以太坊的PoS(权益证明)质押机制允许用户通过持有32枚ETH来运行验证节点并获取收益。对于大部分机构投资者和散户来说,这一门槛相对较高。如果美国证监会(SEC)批准现货以太坊ETF允许质押,基金管理人就可以直接为持有人创造额外收益。这意味着现货ETHETF将升级为“带收益的被动投资产品”。

这与比特币的现货ETF有着本质区别:比特币本身并不具备原生的收益机制,而以太坊ETF未来可能自带“利息”,显著提升了市场吸引力。

图:以太坊现货ETH总净流入

摩根大通指出,当前约有10家上市公司将以太坊纳入资产负债表,占流通总量的约2.3%。这些企业不仅仅是“买入并持有”,而是进一步参与生态。部分公司开始运行验证节点以直接获取质押收益,还有一些采用流动性质押或DeFi策略将ETH投入衍生协议,赚取额外收益。这意味着以太坊逐渐从“投机资产”演变为“企业可持续资产配置工具”,这一趋势是比特币尚未完全实现的。

此前,SEC对Lido、Rocket Pool等流动性质押代币(LSTs)的合规性始终存在争议,市场担心这些代币会被认定为证券,从而影响大规模机构的参与。然而最新情况是,SEC在工作人员层面给出了“可能不会将其视为证券”的澄清性意见。虽然尚未正式立法,但这一表态已经极大缓解了机构的担忧。在此背景下,原本对合规性持观望态度的机构资金,可能会更快、更大规模地进入以太坊质押与相关衍生市场。

SEC最近批准了现货比特币和以太坊ETF的实物赎回机制这,意味着机构投资者在赎回ETF份额时,不必再通过“先卖出ETF换成现金”的繁琐流程。机构可以直接提取等量的比特币或以太坊,这一机制带来了三大好处:提高效率、增强流动性和降低抛压。由于以太坊在企业与机构持有量上的占比相对较低,意味着未来增长空间更大,边际效应更为显著。

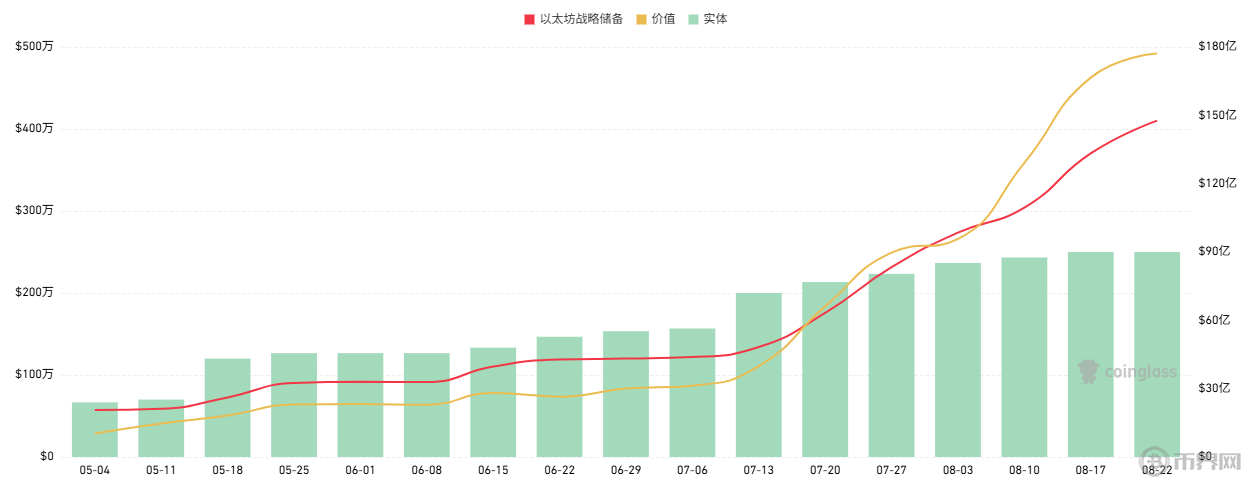

图:以太坊战略储备情况

机构囤积狂潮正在上演,数据显示,企业金库与ETF持有的ETH占比已突破总供应量的8.3%,较年初的3%实现翻倍增长。

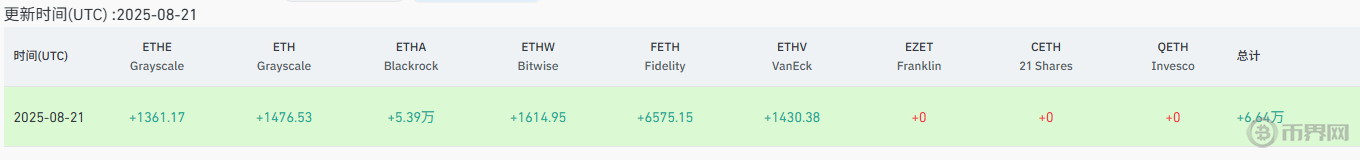

贝莱德与灰度两大金融机构在以太坊市场展现出强大的投资魄力。贝莱德旗下的 ETHA 现货 ETF,已悄然购入超 360 万枚以太坊,按当前市值计算,持仓价值超过 120 亿美元;灰度的以太坊 ETF 同样不甘示弱,购入近 200 万枚,持仓市值约 73 亿美元。这些巨额投资不仅彰显了机构对以太坊长期价值的认可,更在市场中引发强烈震动,为加密货币领域注入了一剂强心针。

图:以太坊ETF总览

以太坊 ETF 近期的资金流入态势堪称惊人。过去一周,其净流入量高达 28.5 亿美元,其中 8 月 11 日单日净流入量就突破 10 亿美元大关。这一资金涌入速度远超预期,几乎达到 2025 年美国大选周期中机构对比特币最快增持速度的两倍。如此迅猛的资金流入,不仅反映出市场对以太坊未来发展前景的高度看好,也预示着以太坊在加密货币市场中的地位正不断攀升。

图:8月21日以太坊现货ETF净流入流出 ETH

虽然比特币凭借先发优势稳坐加密市场 “价值存储” 龙头宝座,但其价格波动与市场情绪高度绑定,已逐渐显现增长瓶颈。相比之下,以太坊的生态发展展现出更强的生命力。当前 ETH ETF 资金规模虽不及 BTC,但质押功能的全面开放正在改写游戏规则。通过质押获取收益的机制,不仅增强了用户粘性,更为长期资金提供了稳定的收益锚点,使得以太坊在价值捕获能力上具备更大想象空间。

比特币已成为企业与机构资产配置的 “数字黄金”,而以太坊正朝着更宏大的目标迈进。作为智能合约平台,以太坊构建了庞大的去中心化生态:DeFi 协议重塑传统金融架构,NFT 激活数字内容价值,稳定币支撑链上经济循环,AI + 链上计算则预示着新的技术革命。渣打银行基于生态扩张与需求增长的双重逻辑,预测 2025 年以太坊价格将攀升至 7500 美元,这一估值不仅反映其作为资产的增值潜力,更是对其 “数字经济基础设施” 地位的认可。

图:上市公司比特币储备

随着以太坊生态的蓬勃发展,安全便捷的数字资产管理工具变得愈发重要。

Boss Wallet钱包作为新一代多链数字货币钱包,为用户提供安全可靠的资产存储和便捷的链上操作体验。该钱包支持以太坊及各类主流Layer2网络,一键直达去中心化交易所和NFT市场,同时提供实时质押收益追踪功能,帮助用户轻松参与以太坊质押并获得收益。

Boss Wallet采用先进的多层加密技术和离线签名机制,确保用户资产安全。其简洁直观的界面设计,让初学者也能快速上手,成为参与以太坊生态建设的理想入口。

机构资本正在重新布局,贝莱德在以太坊上托管24亿美元国债,索尼在Layer2搭建元宇宙——传统世界的入场,预示以太坊的“机构叙事”才翻开扉页。

随着RWA(真实世界资产)链上化趋势加速,一个价值16万亿美元的市场机会正在打开。以太坊作为底层平台,有望成为下一代金融体系的核心基础设施。

投资者需要认识到,这场变革不仅仅是资金流向的信号,更可能意味着整个加密市场从“单一价值储藏”走向“多维度应用生态”的拐点