8月,Tether宣布聘请前白宫加密政策高管博·海因斯作为战略顾问,计划加速美国市场扩张。 这则看似普通的人事任命背后,隐藏着一个更为宏大的叙事:稳定币发行商已成为美国国债市场的重要力量。

据最新数据显示,Tether在2024年已成为美国国债的第七大买家,排在英国和新加坡之后。 方舟投资(Ark Invest)预计,稳定币有望在2030年前取代中日,成为最大美债持有者。

在美国债务规模超过37万亿美元并不断攀升的背景下,美国国债市场正将Tether和Circle等稳定币发行商视为关键买家。最近签署的《GENIUS法案》为行业建立了指导方针和里程碑式的框架,推动了华尔街对与美元挂钩的数字代币的爆炸性采用。

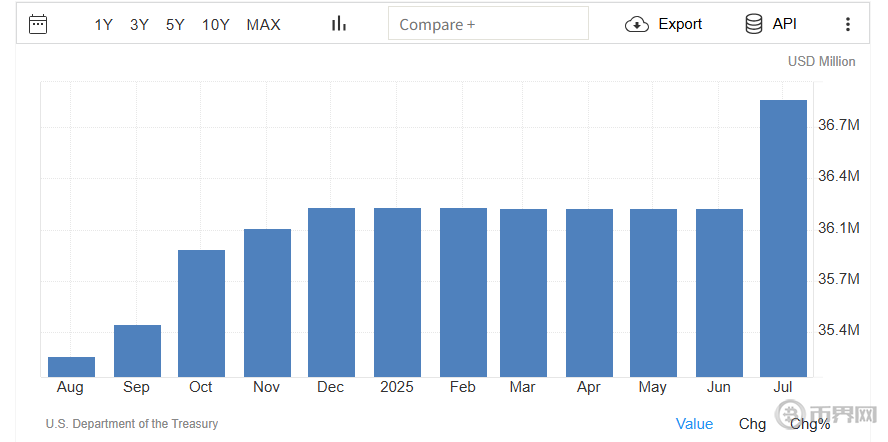

美债规模,来源TRADING

汇丰银行分析师表示:“就特朗普总统让美国成为全球加密货币之都的目标而言,一个监管良好的稳定币市场可以巩固美元在数字金融世界的主导地位。”

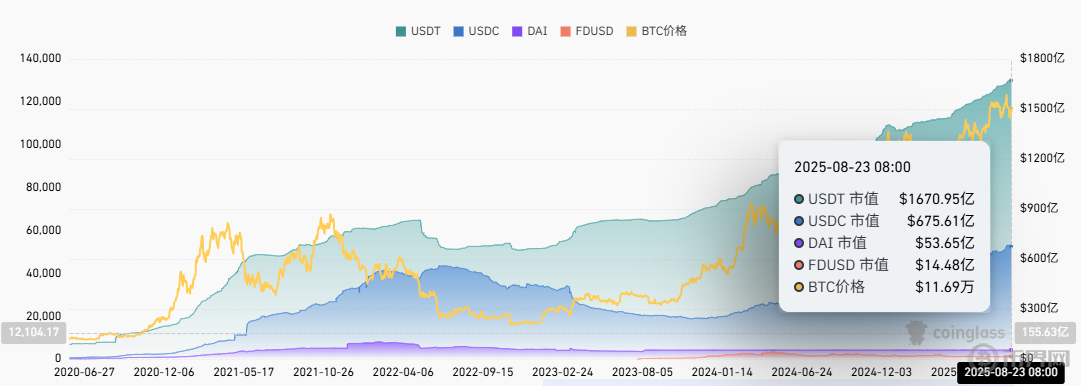

目前,Tether 和 Circle 主导着价值 2500 亿美元的稳定币市场,该市场在 2025 年呈现出强劲增长态势,以 22% 的增速领跑加密货币细分领域。

稳定币市值占比,来源coinglass

根据摩根士丹利发布的深度分析报告,在稳定币生态体系中,Tether 旗下的 USDT 凭借先发优势与全球化布局,牢牢占据着约 65% 的总市值份额,成为市场流动性的核心枢纽;Circle 发行的 USDC 则以合规性与机构合作见长,占据另外 25% 的市场份额。两者合计高达 90% 的市场占有率,不仅展现出双寡头竞争格局的稳固性,也凸显出行业集中度在监管趋严背景下持续提升的发展趋势。

《genius法案》要求稳定币发行商用美元或其他高质量流动性资产以一比一的比例为代币提供支持,这实际上将短期国库券定位为首选抵押品。

贝森特写道:“这项突破性技术将支撑美元作为全球储备货币的地位,为全球数十亿人扩大进入美元经济的渠道。”

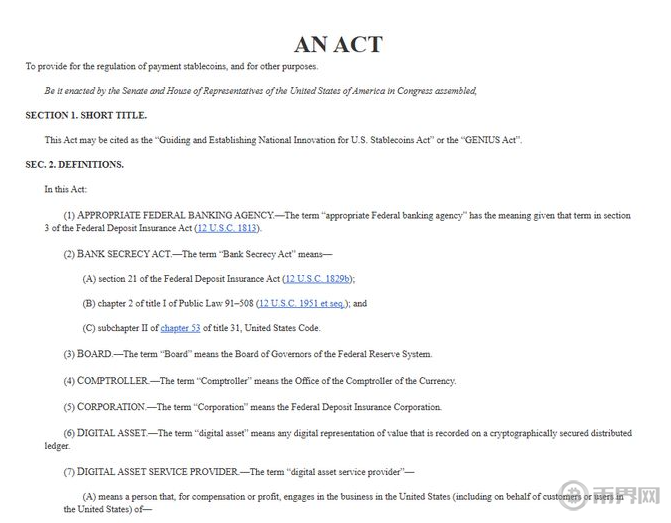

《genius法案》原文

随着稳定币需求的上升,美国财政部正越来越依赖短期国库券的发行,而像中国、日本和加拿大这样的传统买家则一直在缩减购买规模。

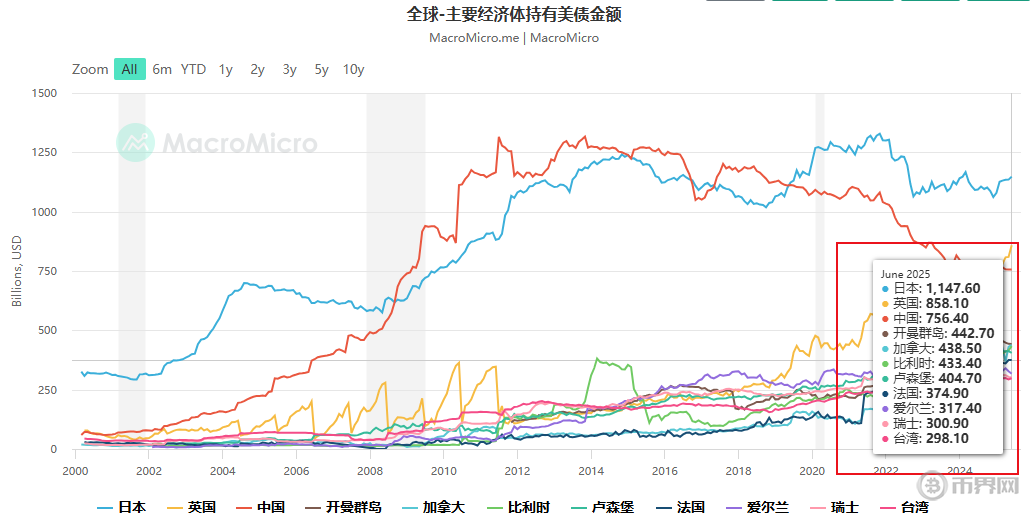

全球主要经济体美债持有量,来源macromicro

Ark Invest 的分析显示,在过去 13 年里,全球资本格局发生了深刻变革。最大外国债权人持有的美国国债份额已从 23% 降至略高于 6%,这一显著下滑折射出国际投资者对美元资产的信心动摇。特朗普执政期间推行的关税政策加剧了全球贸易摩擦,导致跨国资本避险情绪升温,加速了外国央行对美债的减持步伐。与此同时,全球去美元化趋势加速,新兴市场国家为降低汇率波动风险,正逐步调整外汇储备结构。在这一背景下,外国央行减少债券持有量的趋势料将延续,进一步重塑国际金融市场格局。

尽管发行商的大部分储备是短期美国国债的形式,但该行业尚未被视为国库券市场的主要组成部分。

堪萨斯城联储指出,发行商持有约1250亿美元的国库券,不到6万亿美元未偿国库券总量的2%。相比之下,保险公司持有的数量大约是其五倍,而最大的私人买家共同基金则持有4.5万亿美元,是其36倍。

华尔街预计未来几年稳定币市场规模将迅速扩大。摩根大通基于全球数字资产交易量增长与传统金融机构入场趋势,构建动态模型预测,到 2028 年稳定币市场规模将翻一番,达到 5000 亿美元;渣打银行则更看重跨境支付效率提升带来的市场增量,其分析师指出,随着新兴市场国家对稳定币结算需求激增,同一时期内市场规模有望突破 2 万亿美元。

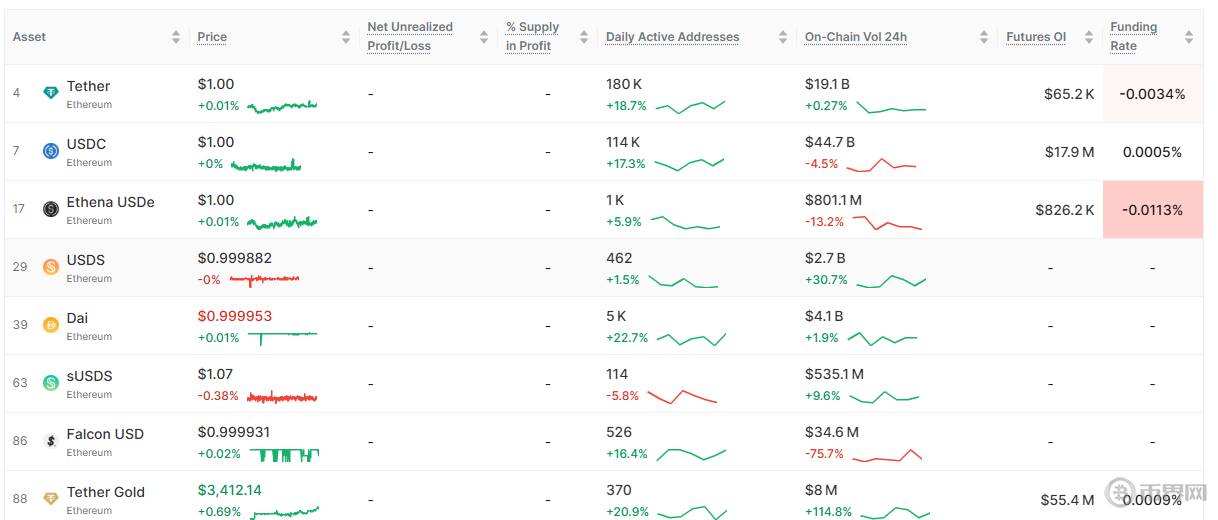

稳定币实时走势,来源glassnode

伯恩斯坦(Bernstein)的研究报告显示,若全球监管框架全面落地,区块链技术与传统金融深度融合,到 2035 年稳定币规模甚至可能高达 4 万亿美元,成为数字金融体系的核心支柱。

国际清算银行(BIS)数据显示,与美元一比一兑换的稳定币可能正在对短期收益率产生影响为期五天、价值35亿美元的稳定币资金流入,会在10天内将三个月期国库券收益率压低约2-2.5个基点。

期货和期权交易网络tastylive的全球宏观联席主管Christopher Vecchio指出:“如果行业预测哪怕只有一点点准确,并且未来几年稳定币需求飙升至1万亿美元以上,那么稳定币不仅将继续影响短期收益率,它们也必然会成为财政部在确定其债务发行时间表时考虑的一个重要因素。”

美联储 7 月会议纪要首次将稳定币对金融体系的潜在影响推至台前。会议纪要显示,美联储官员普遍认为,《GENIUS 法案》的落地将加速交易型稳定币的应用普及。这份法案旨在建立联邦层面的稳定币监管框架,若顺利实施,将大幅降低稳定币发行机构的合规成本,推动其在跨境支付、链上结算等领域的规模化应用。

USDC实时数据,来源币界网

“稳定币的本质是美元信用的区块链延伸,”BOSS Wallet 首席分析师指出,“全球 83% 的稳定币选择挂钩美元,形成了一个 24 小时运转的‘数字美元’体系。” 该体系依托智能合约实现即时清算,其日均交易量已突破 1000 亿美元,在加密衍生品交易、去中心化金融(DeFi)借贷等场景中承担核心结算功能,深刻改变着全球数字资产的流通模式。

行业观察人士警告说,随着资金转向稳定币,很可能这些资金是从银行存款中流出,从而减少银行余额并降低其准备金要求。堪萨斯城联储的Jacewitz写道:“这种从银行存款流入稳定币的潜在资金流,可能会增加国债需求,但同时也可能减少经济中的贷款供给。”

美联储部分官员担忧稳定币可能削弱传统银行体系的吸储能力,尤其是中小银行或面临存款流失风险。

美元稳定币的崛起正值全球范围内“减少对美元依赖”的趋势从地缘政治博弈转向技术革命前沿。在地缘政治冲突背景下,俄罗斯企业利用比特币绕过SWIFT制裁的单日交易量达到50亿美元,沙特对华石油贸易以人民币结算的比例急剧上升至30%。

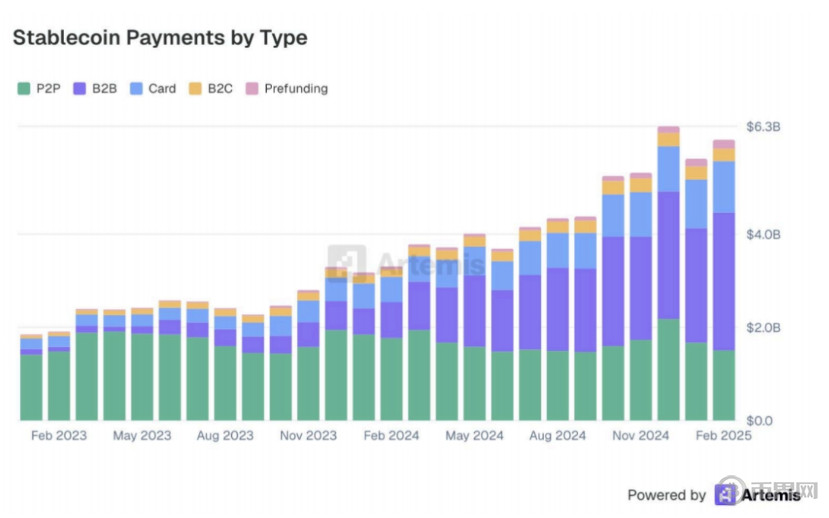

稳定币结算情况,来源Artemis

日本正在积极推进自己的稳定币计划,日本金融厅最早将于今年秋季批准发行该国首款锚定日元资产的稳定币,旨在用于国际汇款等领域。总部位於东京的金融科技企业JPYC公司将在本月内注册为货币转账业务运营商,这款新的日元稳定币将被命名为JPYC,1JPYC固定兑换1日元,以日元存款和日本国债等高流动性资产作为储备支撑。

BitPay报告显示,2025年稳定币已从利基加密资产转变为支付基础设施的基础层。在BitPay平台上前五个月近40%的支付和支付量来自稳定币,高于2024年的30%。

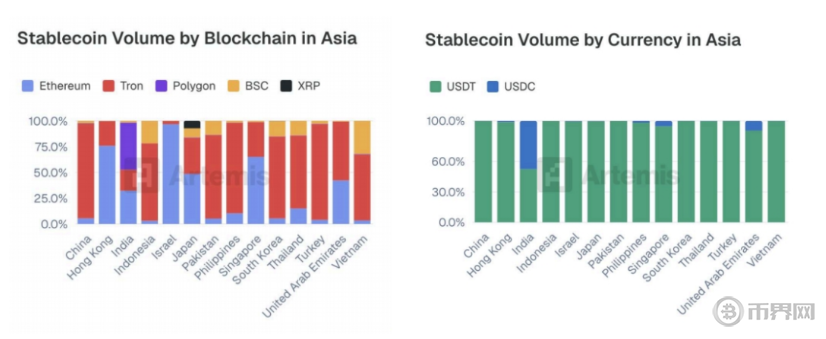

日本、韩国和新加坡等亚洲国家正在以不同方式采用稳定币,日本推进银行发行的稳定币,韩国将稳定币应用于游戏和零售经济,新加坡将自己建立为监管和金融中心。

稳定币亚洲支付情况,来源Artemis

BOSS Wallet 是一款功能强大的去中心化多链加密货币钱包,旨在为用户提供安全、便捷的数字资产管理体验。其核心优势与特点包括:

核心优势:

1.极致安全:采用军事级加密技术与分布式私钥存储方案,通过生物识别(指纹/面部)和多重签名保护资产,有效抵御网络攻击。

2.全链兼容:支持比特币、以太坊、BNB Chain、波场等50+主流公链及代币,无缝管理多链资产。

3.0 Gas 费创新:独有的“GasPool”机制让用户无需持有底层代币即可转账,大幅降低交易成本(如以太坊链节省约100% Gas费)。

4.亿级用户验证:全球超800万用户使用,覆盖160+国家,日均处理交易超30万笔,系统稳定性达99.99%。

产品特点:

一键兑换:集成多个DEX聚合器,提供最优汇率和低滑点交易。

Web3 门户:内置DApp浏览器,直接访问Uniswap、OpenSea等3000+去中心化应用。

智能资产管理:支持实时资产分析、收益追踪和价格预警,助用户精准决策。

跨平台同步:APP与网页端数据实时同步,支持多设备安全登录。

BOSS Wallet将安全性与易用性完美结合,既是新手入门首选,也是专业用户的强大工具,重新定义了加密钱包的标准。

花旗银行预测,到2030年稳定币市值可能突破3.7万亿美元,对应的美债持有规模将超过1.2万亿美元。这个规模将使稳定币发行商成为美债市场不可忽视的力量,甚至可能超越日本和中国等传统大买家,成为美国最大的债主。

稳定币的崛起不仅仅是一个金融现象,更是数字经济时代货币演变的重要标志。它既为美债市场提供了新的需求来源,也为全球金融体系带来了新的挑战和机遇。