美国银行在最新发布的研报中明确指出,稳定币在跨境P2P支付中展现出显著效率和成本优势,或成为新兴市场资金流动的重要工具。更引人注目的是,美银测算未来12个月稳定币对美国国债的潜在需求规模达250亿至750亿美元。

“我们相信稳定币非常适合互联网交易。”Shopify首席执行官Tobi Lutke在社交媒体上宣布与Coinbase合作推进USDC支付时这样写道。这家电商巨头的举动绝非孤立事件,而是全球金融体系数字化转型的冰山一角。

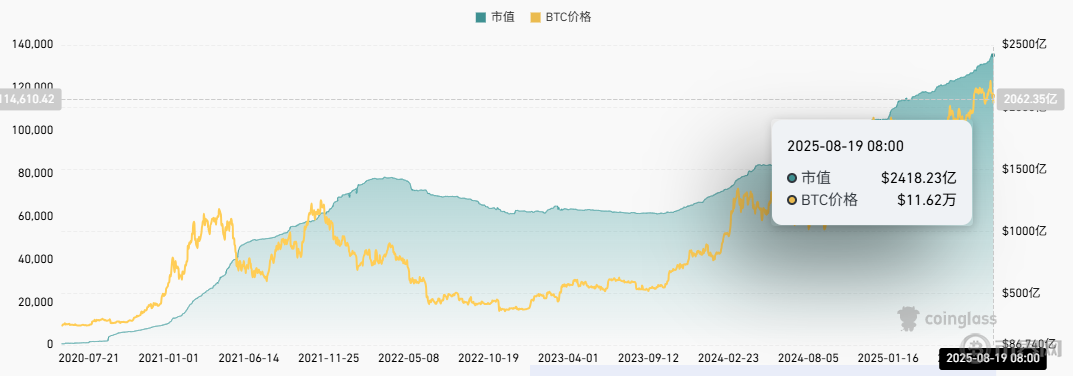

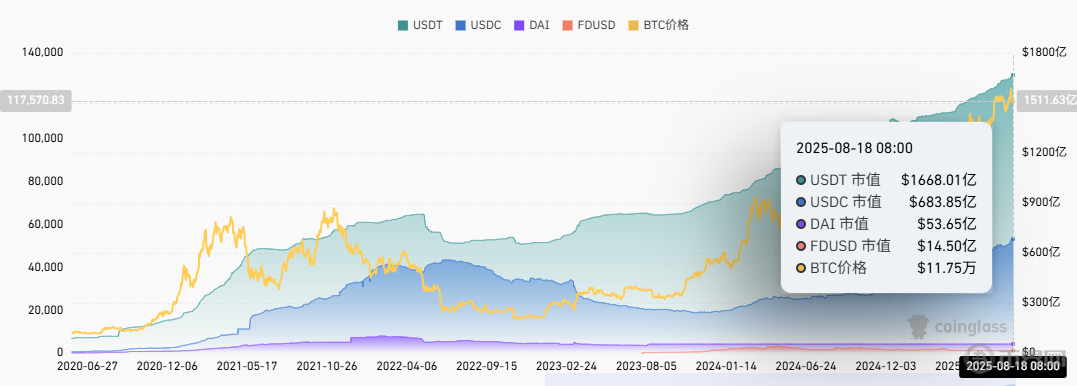

曾经主要作为加密货币交易媒介的稳定币,如今已成长为规模超2714亿美元的庞大市场。它已成为连接传统金融与区块链生态的“桥梁”,成为加密资产交易、跨境支付与去中心化金融(DeFi)不可或缺的基础设施。

图:稳定币总市值截至8月19日

美银研报指出,稳定币在跨境个人对个人(P2P)支付中展现出颠覆性潜力——相较于传统银行系统,其结算效率与成本优势显著。跨境支付成为稳定币最具颠覆性的应用场景,绝非偶然。传统银行系统处理200美元跨境转账的综合成本率高达12.66%,而基于稳定币的解决方案能够将交易成本压缩至1%以下。

2025年6月,电商平台Shopify宣布与Coinbase和Stripe达成合作,支持商家接受Circle发行的USDC稳定币支付。通过这项服务,消费者可在34个国家使用Base链上的USDC进行支付。Shopify计划今年晚些时候通过其支付堆栈Shopify Payments和Shop Pay全面整合USDC支付。这意味着数千家商户将能够接受稳定币付款,标志着加密货币与主流电子商务交汇领域的重大进展。

图:Shopify宣布与Coinbase和Stripe达成合作,支持USDC稳定币支付

Shopify的整合非常有前景,它可能彻底改变全球企业的交易处理方式,尤其是跨境贸易。交易可以快速结算,手续费极低,且无需货币兑换,让商家能够更轻松地服务不同国家/地区、使用不同货币的客户。

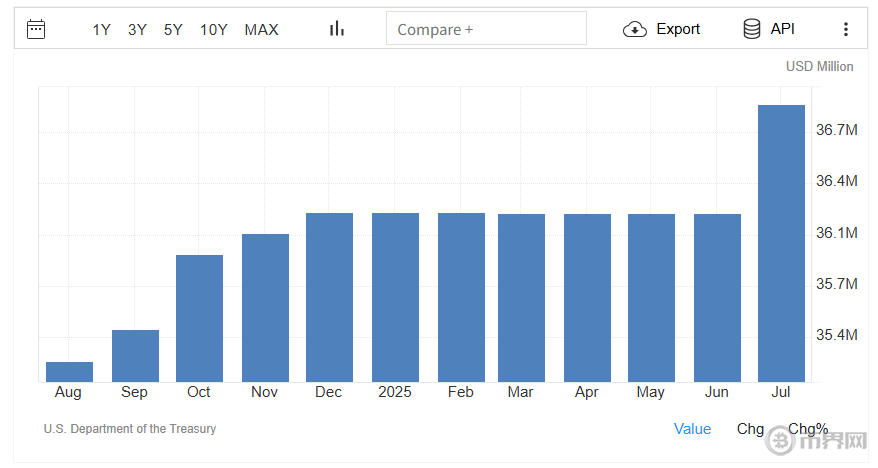

美银研报中最引人注目的发现是,稳定币对美国国债的潜在需求规模每年可能高达750亿美元。这一数字相当于当前美联储缩表规模的1/3,不容小觑。稳定币本质上成为了美元的数字化延伸,非洲商户通过USDC接收货款并自动兑换为美债时,美国无需印钞即可扩大货币影响力。

“稳定币本质是美元的数字化延伸。”BOSS Wallet首席分析师指出,“当非洲商户通过USDC接收货款并自动兑换为美债时,美国无需印钞即可扩大货币影响力。”

图:美债规模

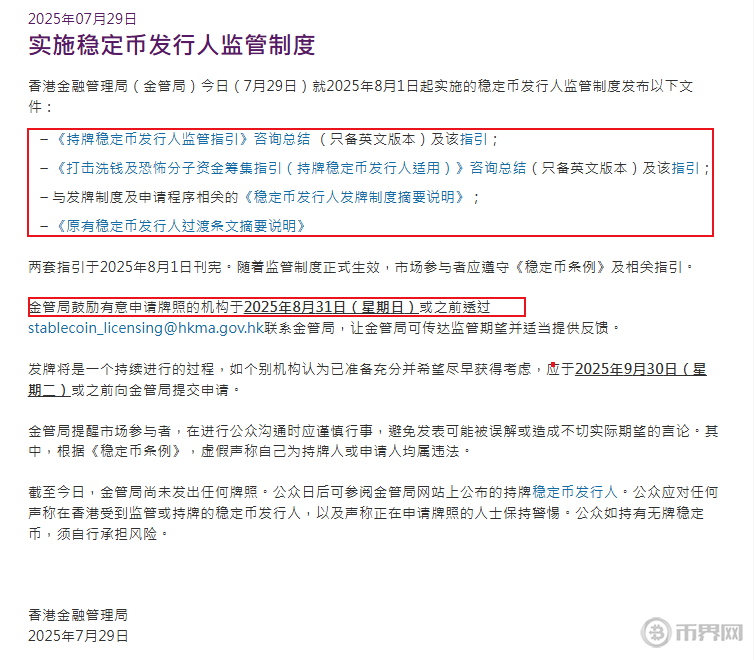

2025 年夏季,全球稳定币监管格局迎来重大变革。8 月 1 日,香港《稳定币条例》正式生效,以严格规范稳定币市场秩序;7 月 18 日,美国《支付稳定币监管法案》(GENIUS 法案)落地,为稳定币监管提供新框架;与此同时,欧盟《加密资产市场监管法案》(MiCA)也进入全面实施阶段。这些法规的生效,标志着全球稳定币监管迈入新阶段,各国和地区通过立法与制度建设,加强对稳定币的监管,旨在降低金融风险,保障投资者权益,维护金融市场稳定。

香港与美国相继出台的监管政策,展现出对稳定币市场的严格管控决心。香港实施全球最严监管,强制持牌制度下,无牌运营将面临最高 500 万港元罚款及 7 年监禁的严厉处罚,高资本门槛要求非银行机构实缴资本不得低于 2500 万港元,同时坚持 100% 全额储备与资产隔离原则,确保资金安全。美国则成立稳定币认证审查委员会,由财政部门牵头,联合美联储与联邦存款保险公司构建评估体系,GENIUS 法案的实施将有效消除州际监管差异,统一监管标准,为稳定币市场营造更规范的环境。

图:香港实行稳定币发行人监管制度

稳定币的“稳定”二字,是其市场吸引力的核心,但也是其最大幻觉。投资者在享受其便捷性的同时,必须清醒认识到其背后潜藏的多重风险。

稳定币以 “稳定” 之名吸引市场目光,成为众多投资者规避加密货币剧烈波动的避风港。其便捷的交易属性,让投资者能在数字资产市场快速进出,完成资产配置与价值转移。然而,这份 “稳定” 不过是精心编织的幻觉。表面上,稳定币锚定法定货币,承诺与美元等传统货币保持固定兑换比例,但在加密货币市场的暗流涌动中,这种稳定随时可能崩塌。投资者沉醉于其带来的便利时,实则已置身风险漩涡,那些潜藏的危机,如同定时炸弹,随时可能引爆投资版图。

法币抵押型稳定币的运行体系,恰似一座建立在 “信任沙堡” 上的大厦。以 USDT、USDC 为代表,它们承诺与美元 1:1 锚定,背后却依赖发行方的信用背书 —— 投资者需无条件相信发行方始终持有足额美元储备,资产配置经得起市场波动,且审计流程真实有效。

2023 年硅谷银行危机便是一记警钟,当时 USDC 高达 80% 的储备资产存放于该行,银行倒闭瞬间引发市场恐慌,USDC 价格暴跌至 0.85 美元,严重脱锚。这一事件撕开了稳定币的华丽外衣,揭示出其看似牢固的 “1:1 兑付” 承诺,实则脆弱地依附于传统金融体系的稳定性,稍有风吹草动,便可能摇摇欲坠。

美银研报描绘的 “链上金融资产交易” 长期愿景极具前瞻性。随着公共区块链技术不断发展,跨链互操作性持续提升,不同区块链网络间的资产转移将更加便捷高效;同时,数字钱包的普及也将降低用户参与门槛,使更多人能够轻松管理链上资产。在此趋势下,部分金融资产有望实现全链上流转,这将极大减少对法币兑换的依赖,提升资金流转效率,降低交易成本。然而,这一愿景的实现并非一蹴而就,不仅需要数年时间的技术积累与市场培育,还需投入数百亿美元用于基础设施建设,涵盖区块链底层技术优化、安全防护体系构建等多个方面。

在金融数字化转型浪潮中,传统金融机构与新兴市场参与者面临着不同的机遇与挑战。传统金融机构虽拥有深厚的客户基础与丰富的运营经验,但 Citigroup 首席执行官 Jane Fraser 指出,客户对操作链上技术准备不足,成为当前推广应用的主要障碍,这也导致传统金融机构对稳定币持有谨慎态度,在布局相关业务时更为保守。与之形成鲜明对比的是,亚马逊、沃尔玛等零售巨头凭借庞大的供应链网络优势,积极探索推动稳定币结算的新模式。

图:稳定币市值占比

通过提供激励措施,鼓励商家采用稳定币进行交易结算,试图构建闭环生态,既能增强用户粘性,又能降低支付成本,为稳定币与代币化资产的发展开辟新路径。 这种渐进式革命正重塑全球金融格局,最终形态或将突破现有想象,迈向更高效、包容的新体系。

Boss Wallet 是一款集安全、便捷与多链支持于一体的专业数字资产管理钱包。它支持比特币、以太坊等主流公链及各类ERC-20、BEP-20代币,并提供无缝的跨链兑换服务。通过先进的加密技术与离线签名机制,全面保障用户资产安全。

钱包集成了DApp浏览器,用户可轻松参与DeFi挖矿、NFT交易等链上生态。其简洁直观的交互界面,兼顾新手与专业用户需求。同时,Boss Wallet 率先支持USDC、USDT等稳定币的支付场景,推动数字货币在日常商业中的落地应用。

作为连接传统金融与加密生态的桥梁,Boss Wallet 正成为数字时代用户管理加密资产的首选工具。

稳定币的崛起不再只是一个技术话题,而是全球金融格局的重要变量。随着监管框架日益清晰和应用场景不断扩展,这些数字资产正在重新定义资金流动的方式。金融体系的变革不会一夜之间发生,但变革的方向已经明确。那些能够迅速适应这一新现实的国家、企业和投资者,将在数字经济新时代中获得显著竞争优势。