摘要:Aave 是一个去中心化金融 (DeFi) 平台,以其在加密货币借贷领域的创新而闻名。这个平台运作时不需要中间人,用户可以借贷各种加密货币,或为获得利息而放贷资产。AAVE 是其原生加密货币,于 2017 年 11 月首次发行,当时 Aave 通过首次代币发行筹集了 1620 万美元。最初发行了十亿个代币,Aave 凭借其以用户为中心的功能和治理模式在 DeFi 领域占据了一席之地。

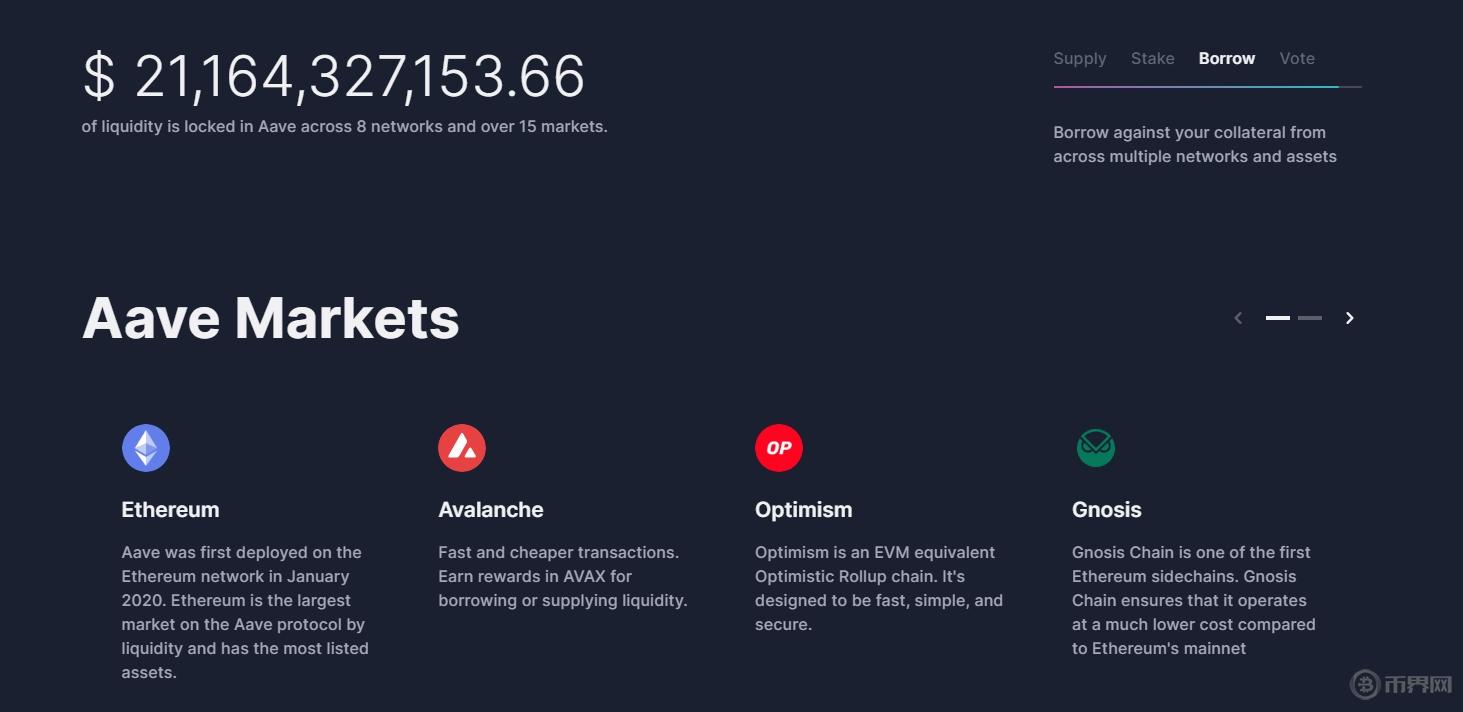

Aave 于 2020 年 1月在以太坊主网上线,至今已稳健运营五年。在此期间,它已成为去中心化金融(DeFi)及借贷领域中最经得起考验的协议之一。Aave目前是规模最大的借贷协议,其活跃贷款额高达 75 亿美元。

作为众多新兴的DeFi加密货币之一,Aave是一种去中心化借贷系统,允许用户借出、借入加密资产并从中赚取利息,而无需中间人。

Aave在以太坊区块链上运行,是一个智能合约系统,使这些资产能够由运行其软件的分布式计算机网络进行管理。

这意味着Aave的用户不需要信任特定的机构或个人来管理他们的资金。他们只需要相信它的代码会按照编写的方式执行。

Aave软件的核心是创建借贷池,使用户能够借贷17种不同的加密货币,包括ETH、BAT和MANA。

与以太坊上的其他去中心化借贷系统一样,Aave借款人必须先提供抵押品才能借款。此外,他们只能借到他们发布的抵押品的价值。

借款人以一种称为aToken的特殊代币的形式获得资金,该代币与另一种资产的价值挂钩。然后对该代币进行编码,以便贷方获得存款利息

例如,借款人可以用DAI提供抵押品,然后用ETH借款。这允许借款人在不完全拥有它们的情况下接触不同的加密货币。

Aave还可以引入其他功能,例如即时贷款,以及利用区块链独特设计属性的其他形式的债务和信贷发行。

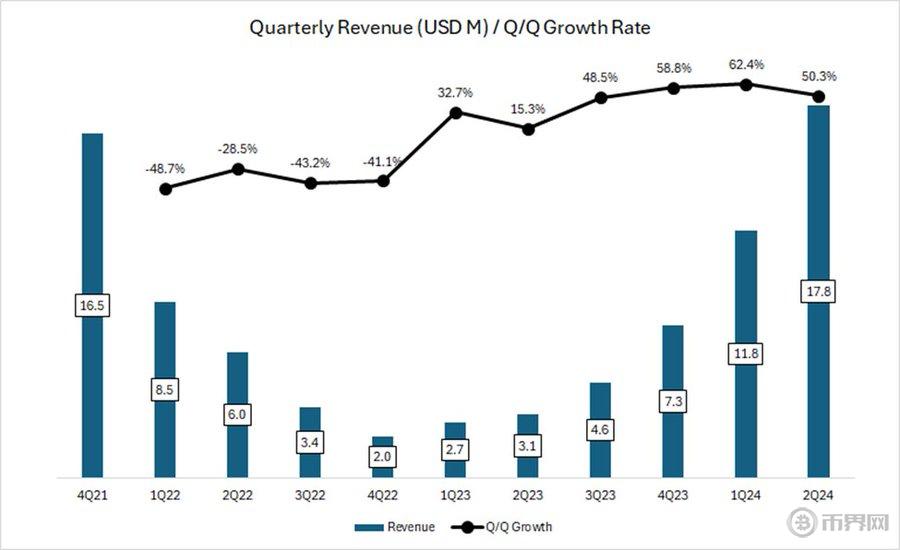

Aave 也是少数几个超过 2021 年牛市指标的 DeFi 协议之一。例如,Aave 的季度收入已超越 2021 年第四季度牛市鼎盛时期的收入峰值。更为显著的是,即便市场在 2022 年 11 月至 2023 年 10 月期间市场进入盘整阶段,Aave 的收入增长势头依然不减反增,持续保持强劲的增长加速度。进入 2024 年第一季度和第二季度,随着市场逐渐回暖,Aave 的增长势头依旧保持强劲,其季度环比增长保持在 50-60% 之间。

Aave的总部位于英国伦敦,由18名创新创造性的业界佼佼者们组成。他们团队一开始做的是一个P2P的借贷平台ETHLend,然后转型成为基于资金池的非托管货币市场协议Aave,现在领英显示有53人。

Stani Kulechov-CEO: University of Helsinki 法律系毕业,主要从事法律顾问业务之后创建了Aave 运营至今,最近投资了质押提供商Lido,未来可能成为合作伙伴。Kulechov 是一位连续创业者,他在十几岁时就读法学院并开始编程。他是区块链领域的早期采用者。这位首席执行官曾表示,他希望将 ETHLend 重新命名为 Aave,这样该公司就可以提供 Ether 借贷以外的更广泛的服务。

Jordan Lazaro Gustave-COO:毕业于Universite Paris X Nanterre风险管理系,初期从事传统金融风险管理行业,后加入Aave 有社区运营管理经验。

Peter Kerr-CFO:University of New Zealand 和牛津商学院毕业,就职传统金融行业,HSBC,德意志银行,Sonali Bank 等等,从2021年起加入了Aave担任CFO。

2020年10月份Aave进行了新一轮的融资,融资规模为2500万美元,投资方为Blockchain Capital、Standard Crypto以及Blockchain.com Ventures等机构。Aave的前身ETHLend在2017年进行过ICO融资,融资规模为1620万美元。

AAVE币,全称为Aave Token,成立于2017年,是一种建立在以太坊区块链基础上的加密数字货币。是一种去中心化的借袋平台,其目的是通过创建去中心化的金融工具,为全球用户提供更加便捷、高效和透明的金融服务。支持用户借袋从稳定币到山寨币等各类数字资产。旨在利用区块链技术和智能合约,提供更高效、便捷、透明的金融服务。AAVE币是该平台的原生代币,主要用于支付交易费用、获取利息、参与治理等。

AAVE是Aave借贷平台的原生加密货币,具有许多好处:

◆质押获奖:AAVE持有者可以将他们的代币质押到安全模块中,以保障平台安全性。作为回报,他们将从生态系统储备中获得AAVE奖励。

◆费用减免:使用AAVE作为抵押品进行借贷,可以享受较低的费用和更多的贷款。

◆投票治理:AAVE持有者有权参与项目变更和改进,确保了代币持有者在运营和整体发展中有发言权。

Aave 代币总供应量为1600万枚,分配情况如下:

LEND持有者:1300万,占比81.25%

社区:300万,占比18.75%

最初,77% 的 Aave 代币分配给了投资者,23% 分配给了项目及其创始人。2020 年,Aave 进行了代币置换,将旧的 LEND 代币以 1:100 的比例置换为新的 AAVE 代币,增加了更多功能,使用户可以更好地控制协议。AAVE 代币不仅在平台上提供了更低的费用,而且作为治理代币,赋予用户对影响平台未来的关键决策的投票权。

Aave被看作是一个贷款池系统也许是最为合适的。 参与者存入他们希望借出的资金,然后收集到一个流动性池中。然后,借款人在贷款时可以从这些资金池中提取资金。这些代币可以按照贷款人的意愿进行交易或转让。

为了促进这一活动,Aave发行了两种类型的代币:aTokens,发行给贷款人,以便他们可以收取存款利息;以及AAVE代币,是Aave的原生代币。

AAVE加密货币为持有者提供了多项优势。例如,AAVE的借款人如果使用代币计价的贷款,就不会被收取费用。此外,使用AAVE作为抵押品的借款人在费用上也有折扣。

AAVE的所有者如果在AAVE中支付费用,可以在贷款向公众发布之前进一步查看。将AAVE作为抵押品的借款人也可以稍微多借一些。

Aave允许即时发放和结算某些称为“闪贷”的贷款。这些贷款不需要前期抵押品,而且几乎立即生效。

闪电贷利用了所有区块链的一个特性,那就是只有当网络接受称为区块的新交易包时,交易才会得到最终确定。

添加每个新块是需要时间的。在比特币上,这个间隔大约是10分钟。在以太坊上,是13秒。因此,Aave闪贷发生在这13秒的时间段内。

闪电贷的运作原理是这样的:借款人可以向Aave申请资金,但他们必须在同一个区块内偿还这些资金和0.09%的费用。如果借款人不这样做,整个交易将被取消,因此不会借到任何的资金。

因此,Aave不会冒险,借款人也不会。

借款人可能希望利用闪电贷款来利用交易机会,或从建立在以太坊上的其他系统中获得最大收益。’可以使用闪电贷以自动方式交换不同的加密货币,以产生交易带来的利润。

注:闪电贷款已被结合起来对建立在以太坊上的贷款系统进行攻击,有时成功地窃取了价值数十万美元的存款。