稳定币是金融世界的基本计量单位,是整个大厦不可或缺的基石,但是算法稳定币的价值来源在哪里,似乎并没有现实世界中的价值来源。

一听通过算法可以来调整代币的供应量,直觉上就是骗人的,稳定币怎么可以通过算法凭空产生,这肯定是击鼓传花的骗局。发行货币,收取铸币税这种好事一般只有国家的政府才有这样的特权,百姓基于对政府信用的信任会接受国家法币作为日常经济结算的基本单位。但是加密世界里面并不存在这样一个可以发行稳定币的央行,那么把央行的那一套发行货币的机制,去中心化的迁移到加密世界中来,是否可行呢?不管发行的是稳定币还是非稳定币,都是要市场认可,散户愿意买单,才有价值,才能对接到现实世界中。

USDT是最早期的稳定币,直接是中心化机构将美元映射到区块链代币上,由中心化的机构承诺进行承兑,而实际USDT的发行公司的美元储备并不透明,存在严重的超发行为(与其让中心化机构去超发,为何不可以让算法根据市场去调节呢)。出于对USDT的不信任,出现了超额抵押稳定币DAI,但是由于加密市场的高波动性,超额抵押往往造成了很低的资本利用效率,然后出了算法稳定币AMPL等项目。

无抵押的算法稳定币是一个非常反直觉的概念,这就好像政府可以肆无忌惮的向百姓收取铸币税一样,算法稳定币应该是一个值得非常警惕的概念,算法问题币如何有持续的应用场景和用户人群?如何有效的持续输出信用,赢得共识?不能凭空创造的财富,算法稳定币如何来设计合理巧妙的利益关系?

在鄙人看来,加密世界的去中心化与各国政府中心化统治方式应该是可以融合的,去中心化完全取代中心化是一个不太现实的事情,也没有必要,至少在我们这个时代尚且没有如此巨大的需求,现今的种族和国界仍然是文化上不可逾越的障碍,除非作为互联网公民的人都变成机器了,全球融为一体,否则完全的去中心化就是不切实际的。

Ampleforth (旧称:Fragments)是智能商品货币的数字资产去中心化协议,采用Rebase模型,具有独特的弹性供应协议的智能商品货币。AMPL的供应量因价格偏离1美元目标而扩大并收缩。偏差导致每24小时更改一次AMPL的供应,从而增加或减少每个持有者的钱包比例中的代币数量。Ampleforth是世界上唯一具有这种弹性供应属性的资产,因此具有反周期的交易压力,并且与比特币等其他数字资产无关。

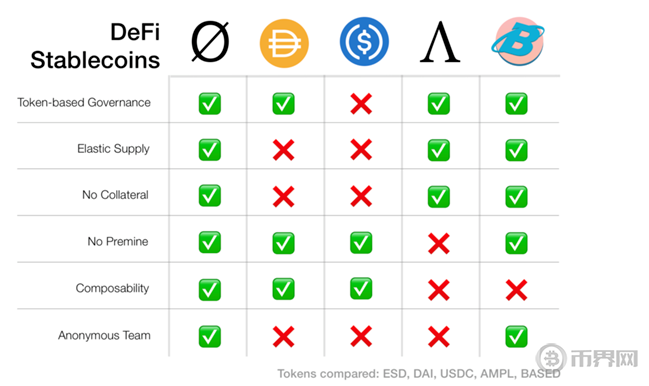

What is Empty Set Dollar?

Empty Set Dollar (ESD)是一种去中心化的稳定币,它使用算法方法通过依赖铸币税模型将价格稳定在1美元左右。

ESD具有一些独特的功能:

i. 去中心化:ESD具有完全去中心化的链上治理。协议的任何更改或升级都需要由令牌持有者社区进行表决。

ii. 可组合:其协议以ERC-20令牌ESD为中心。这使它能够在DeFi生态系统中工作并充当协议的管理令牌。

iii. 自我稳定:利用链上价格预言机(Uniswap V2)

iv. 选择供应调整:激励和自愿提供ESD供应的扩张和收缩

How does ESD work?

ESD的价格机制使用铸币税模型。这意味着,如果市场需要更多的ESD,即当ESD超过1美元时,将铸造更多的ESD硬币来满足该需求并将价格回落至1美元。然后,在选择锁定其ESD的ESD持有者之前,将这些多余的货币供应量首先分配给优惠券持有者。

如果市场需求落后于供应,ESD可能会跌破1美元。因此,需要收缩供应以刺激价格。在此收缩阶段,优惠券兑换系统开始起作用,用户只有在ESD价格回到$ 1时才能使用ESD硬币购买这些优惠券以换取溢价(即获得更多ESD硬币)。基本上,用户同意燃烧ESD以换取以后可兑换的优惠券-减少ESD的供应,直到价格回升至1美元。但是,优惠券必须在90个时期(30天)内赎回,如果ESD的价格未回到1美元,这将带来很大的风险,因为在90个时期之后券将作废而无须赎回。

该协议依赖于很大程度上取决于其激励机制的“自愿系统”。如果用户决定忽略优惠券奖励并且不再参与该系统,这将对货币构成风险,该协议将其钉住1美元的能力将受到直接阻碍。

请注意,截至2021年1月,ESD的价格为0.285美元,比预期的铆钉值低70%以上。这可能表明ESD所基于的优惠券和激励机制可能正在减弱。

Why was this project started?

创建ESD是为了解决其前辈面临的核心问题。基于抵押的稳定币既资本效率低,又承担基础抵押资产的风险,这与“去中心化”的整个想法背道而驰。这些稳定币也面临供应受限的局面,因为供应总量被严格限制为少于链上可用的储备资产。ESD基于多次迭代的构造提供了不受这些限制约束的弹性供应稳定币。

How does ESD differ from other Stablecoins?

ESD协议的设计是通过借鉴众多现有协议中的元素来产生平衡的协议,旨在减少其他协议设计的核心问题。

ESD直接解决了USDC,USDT,TUSD的集中化风险,并试图避免诸如AMPL和BASED之类的基础令牌面临的“死亡螺旋”。当由于降价令牌的价格低于1美元而使降价令牌发生负的降价时,所拥有的降价令牌的数量也将减少,从而引起用户的恐慌。这将进一步加剧抛售,引发恶性循环。

还应注意,ESD有一个名为Dynamic Set Dollar的叉子。它们在某些方面有所不同,例如时期长短和优惠券有效期。

Basis Cash基于稳定币Basis(原名Basecoin)。Basis通过发行ICO募集了1.33亿美元,在美国证券监管机构介入之后,项目方团队在2018年底归还了所有资金。Basis Cash(BAC)以1:1的比例与美元挂钩。Basis Cash的价格由另外两种加密资产管理:Basis Bonds和Basis Shares。当前总量100万BAS将被分配到Uniswap v2池中(前一个池75万,后一个池25万)。

BASIS 采用了三种代币模拟美元发行体系,三种代币分别对应美元发行体系中的三种核心工具:BAC 对应流通中的美元,BAS 对应美联储股权,BAB 对应美元国债。

基于美元货币发行体系多年的稳定运作经验,BASIS 的发展也取得了巨大成功,从正式上线以来,BASIS 得到了市场的广泛认可,持续处于通胀期,并有越来越多的传统金融资金开始进入 BASIS 稳定币体系。

BASIS 设计中将稳定币 BAC 和股权币 BAS 完全分离,解决了单一币种流通性难以 加强的问题,投资者和投机者专注于 BAS 和 BAB 的投资交易,使用者可以通过 BAC 完成日常支付、消费和交易等稳定币的基本职能。

BASIS 做为三币分离的先驱者,在模式上还有很多有待提高的地方,这就给了新来者带来了机会,这些有待提高的方面包括:1、更平等的启动发行机制保证更多人的进入,而不是只让最早进入者或者大资金获得最大利益 2、股权币 BAS 需要引入锁仓并同时提供流动性以帮助生态的长远发展。

算法稳定币本质是挑战国家发行的法币,这种稳定币发展到一定阶段后一定会引发国家的抵制,这在 BASIS 的原型 basis.io 被美国政府强制关闭中已经能很清楚看到政府的干预力量,所以算法稳定币必须采用匿名方式开发运营,同时需要考虑政府强监管后可能带来的各种冲击。

Frax Finance(简称Frax)原名Decentral Bank,是一个分数算法稳定币协议。Frax是开源的、无权限的、完全链上的协议,目前在以太坊上运行(未来可能实现跨链运行)。Frax协议的最终目标是提供一种高度可扩展的、去中心化的算法货币,代替BTC等固定供给的数字资产。FRAX是稳定币,目标是1美元/币左右。Frax Shares(FXS)是治理代币,它可以累积费用、扣押收入和超额抵押品价值。

Frax(FRAX)是一种部分算法稳定币,其供给一部分由抵押品支持,一部分由算法稳定。抵押品的比率取决于FRAX稳定币的市场价格。如果FRAX的交易价格高于1美元,则协议会降低抵押品比率。如果FRAX的交易价格低于1美元,则协议会增加抵押品比率。

Frax Share(FXS)是FRAX的非稳定ERC-20治理代币,并具有以下用例:

治理:授予代币持有者治理权,以添加/调整抵押资产池,设置铸币/赎回费用,以及更改抵押率的更新率。

抵押:在各种池中抵押以倾向的年化收益率赚取返利。

铸造和赎回:铸造FRAX时将销毁FXS,赎回FRAX时将铸造FXS。

奖励:对于将Uniswap LP代币存入某激励池的用户,可以获得FXS奖励。

起始阶段,FRAX以100%的比例进行抵押,这意味着铸造FRAX只需将抵押品放入铸币合同中即可。在部分抵押阶段,铸造FRAX需要提供适当比例的抵押品和销毁FXS。

许多稳定币协议已完全包含一种设计范围(完全抵押)或另一种极端设计(完全无支持的算法)。协作稳定币要么具有托管风险,要么需要链上过度抵押。与纯算法设计相比,这些设计为稳定币提供了相当紧密的固定汇率,并具有更高的置信度。纯粹的算法设计(例如基础,空置美元和Seigniorage股份)提供了高度不可信且可扩展的模型,该模型可以捕捉比特币早期对去中心化资金的愿景,但具有有用的稳定性。算法设计的问题在于,它们难以启动,增长缓慢(截至2020年第四季度,还没有明显的吸引力),并且表现出极端的波动性,这削弱了人们对其作为实际稳定币的用途的信心。他们主要被视为游戏/实验,而不是抵押稳定币的严肃替代品。

Frax试图成为第一个实现这两种设计原则的稳定币协议,以创建高度可扩展,不信任,极其稳定以及意识形态上纯的链上货币。Frax协议是两个令牌系统,包含稳定币Frax(FRAX)和管理令牌Frax Shares(FXS)。该协议还具有持有抵押品的联营合同(起源于USDT和USDC)。可以通过治理来添加或删除池。

尽管没有预先确定的抵押品数量变化速度的时间表,但我们认为,随着FRAX采用率的提高,用户会更习惯算法上稳定的FRAX供应比例,而不是抵押品。协议中的抵押比率刷新功能可以由任何用户每小时调用一次。如果FRAX的价格高于或低于$ 1,此函数可以按.25%的步长更改抵押率。当FRAX高于$ 1时,该功能将抵押比率降低一级;当FRAX的价格低于$ 1时,该功能将抵押比率提高一级。刷新率和步长参数均可通过治理进行调整。在协议的未来更新中,甚至可以使用PID控制器设计对其进行动态调整。FRAX,FXS和抵押品的价格均使用Uniswap对价格和ETH:USD Chainlink oracle的时间加权平均值计算。Chainlink oracle允许协议获取USD的真实价格,而不是Uniswap上的稳定币池的平均值。这使FRAX对美元本身保持稳定,这将提供更大的弹性,而不是仅使用现有稳定币的加权平均值。

可以通过将适当数量的FRAX稳定币放入系统中来铸造。刚开始时,FRAX是100%抵押的,这意味着铸造FRAX只需将抵押品放入铸币合同中即可。在分阶段中,铸造FRAX需要放置适当比例的抵押品并燃烧Frax Shares(FXS)的比例。虽然该协议旨在接受任何类型的加密货币作为抵押品,但Frax协议的这种实现方式将主要接受链上稳定币作为抵押品,以消除抵押品中的波动性,以便FRAX可以平稳过渡到更多算法比率。随着系统速度的提高,将易变的加密货币(如ETH)和经过包装的BTC纳入治理的范围变得更加容易和安全。

Frax 试图成为一个高度可扩展、无信任、极度稳定、意识形态上的纯链上稳定币。

在 Frax 协议中有三个代币:FRAX (稳定币),Frax Shares (治理和价值累积代币),Frax Bonds (债务融资代币)

在 Frax 协议还有持有抵押品的池子合约,在开始支持 USDT 和 USDC 抵押,可以通过治理来添加或移除。

Frax 利用 Uniswap 的 AMMs 理念,构建了一个新型混合稳定币设计。

Frax 将 AMMs 中的 LP 转为设计一个独特的稳定币,LP 代币就是稳定币 Frax。

可以用价值 1 美元的抵押品和治理(FXS)代币按抵押品比例进行铸造 / 赎回 Frax,而这两种资产(抵押品和 FXS)的比例会根据稳定币的价格动态变化。

FRAX 稳定币可以通过向系统中放入相应数量的其组成成分来进行铸币。

在起源阶段,FRAX 是 100% 抵押的,也就是说,铸造 FRAX 只需要将抵押品放入铸币合约中。

在分数阶段,铸造 FRAX 需要放置适当比例的抵押品,并烧毁 Frax 份额(FXS)的比例。

该协议被设计成可以接受任何类型的加密货币作为抵押品,但此次 Frax 协议的实施将主要接受链上稳定币作为抵押品,以平抑抵押品的波动性,从而使 FRAX 能够顺利过渡到更多的算法比例。

随着系统速度的提升,将 ETH 和包裹 BTC 等波动性较大的币种纳入未来的池子中进行治理。

FRAX 可以随时从系统中铸造和兑换,价值 1 美元,给套利者能够在公开市场上平衡 FRAX 的需求和供给。

1、Frax 高于 1 美元价格时

如果 FRAX 的市场价格高于 1 美元的目标价格,那么就有一个套利机会,通过将价值 1 美元的加密货币放入系统中,铸造 FRAX,在公开市场上以超过 1 美元的价格出售 FRAX 代币。

在任何时候,为了制造新的 FRAX,用户必须在系统中放入价值 1 美元的价值。不同的是抵押品和 FXS 占 1 美元价值的比例。

当 FRAX 处于 100% 抵押品阶段时,投入系统以制造 FRAX 的价值的 100% 都是抵押品。当协议进入分数阶段时,在铸造过程中进入系统的部分值变成 FXS (然后从循环中烧掉)。例如,在 98% 的抵押品比率下,每铸造一个 FRAX 需要 0.98 美元的抵押品和 0.02 美元的 fxs。在 97% 的抵押品比率下,每铸造一个 FRAX 需要 0.97 美元的抵押品和燃烧 0.03 美元的 fxs,依此类推。

2、Frax 低于 1 美元价格时

如果 FRAX 的市场价格低于 1 美元的价格范围,也存在一个套利机会,可以通过在公开市场上廉价购买 FRAX 代币,并从系统中以 1 美元的价值赎回 FRAX 代币。

任何时候,用户都可以从系统中兑换价值 1 美元的 FRAX。区别只是抵押品和 FXS 返还给赎回者的比例。

当 FRAX 处于 100% 抵押品阶段时,赎回 FRAX 返回的价值的 100% 是抵押品。当协议进入分数阶段时,在赎回过程中离开系统的部分值变成 FXS (它是为兑换用户而铸造的)。例如,在 98% 的抵押品比率下,每一个 FRAX 可以兑换 0.98 美元的抵押品和 0.02 美元的 fxs。在 97% 的抵押品比率下,每一个 FRAX 可以兑换 0.97 美元的抵押品和 0.03 美元的FXS。