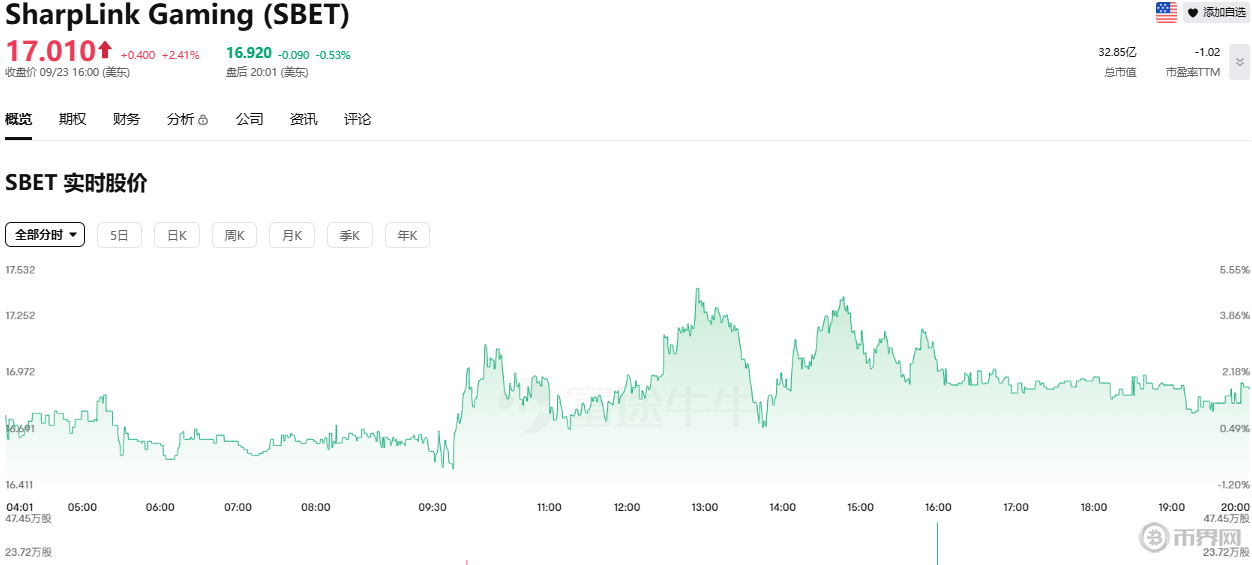

9月23日,以太坊储备概念股集体走强,成为低迷市场中的一抹亮色。ETHZilla以4.58%的涨幅领跑以太坊储备概念股,Bitmine Immersion Technologies跟涨3.79%,Bit Digital、SharpLink Gaming和BTCS等均录得不同幅度上涨。

这一市场表现将投资者的目光再次聚焦于加密货币与传统股市的交汇地带。曾经濒临退市的公司通过转型以太坊储备重获生机,而这一现象背后的资本逻辑值得深入探究。

在加密货币与传统金融加速融合的背景下,以太坊储备概念股凭借独特的资产配置策略,成为美股市场极具观察价值的板块。这类上市公司将以太坊纳入公司资产储备,其股价走势与以太坊价格波动形成紧密的联动效应,近期的市场表现尤为亮眼。

以太坊储备概念股前十,来源coinglass

从 9 月 23 日的交易数据来看,以太坊储备概念股集体上扬,上演了一场精彩的涨势行情。其中,ETHZilla 领涨板块,Bitmine Immersion Technologies 涨幅达 3.79%,Bit Digital 上涨 1.27%,SharpLink Gaming 和 BTCS 也分别录得 0.12% 和 0.44% 的涨幅。而早在盘前交易时段,市场热度便已提前显现 ——ETHZilla 盘前涨幅达 4.82%,Bitmine Immersion Technologies 亦有 3.51% 的增长,凸显出资金提前布局的强烈意愿 。

ETHZilla 股票实时数据,来源雪球

资金流向数据表明,机构投资者对以太坊储备概念股的关注度正在提升。9月22日,ETHZilla宣布获得3.5亿美元可转换债券投资,引发市场广泛关注。

公司首席执行官McAndrew Rudisill表示:“我们致力于成为股东资本的负责任管理者,正在建立资本储备,将以太坊部署到产生现金流的资产中。”这一表态增强了投资者信心。上市公司配置以太坊资产正从边缘实验走向主流策略,截至目前,全球已有69个实体公开持有超过525万枚ETH,占以太坊流通供应量的约4.25%,且这一数字呈上升趋势。

以太坊战略储备情况,来源coinglass

市场分析人士指出,以太坊储备概念股为投资者提供了间接参与加密货币市场的合规渠道,特别适合那些看好区块链技术但不愿直接持有加密货币的传统投资者。

在加密货币投资赛道日益火热的当下,众多企业纷纷寻求转型,布局相关领域。而在这股浪潮中,ETHZilla 的转型案例尤为引人注目。这家上市公司的前身是成立于 2016 年、2020 年上市的 Life Sciences 生物科技公司。由于营收有限、持续亏损及股权稀释,其股价在五年内暴跌超过 99%,一度面临严峻的生存危机。

转机出现在今年 7 月,公司正式更名为 ETHZilla 并宣布业务全面转向加密货币投资。这一战略转型成效显著,截至目前,ETHZilla 已持有 102,264 枚 ETH 及等值物,总价值约 4.62 亿美元,成功从濒临绝境的生物科技公司蜕变为加密货币领域的投资新星。

ETHZilla 以太坊战略储备情况,来源coinglass

ETHZilla的业务模式不仅限于被动持有以太坊资产,该公司还通过投资以太坊Layer-2协议获得了约150万枚协议代币奖励,展现了其通过以太坊生态系统产生收益的能力。从资产结构看,ETHZilla通过多次融资活动增强了资本实力。加上此前募集的1.565亿美元,公司目前管理的资产总额已超过5.06亿美元,为未来业务拓展奠定了基础。

与传统加密货币挖矿公司不同,ETHZilla更像是一家专注于以太坊生态系统的投资公司。其策略是将以太坊部署到Layer-2协议和实物资产代币化中,在以太坊网络上产生自由现金流。这种业务模式的创新性在于,它既抓住了区块链技术发展的趋势,又通过多元化投资策略降低了单一资产价格波动的风险,为股东创造可持续价值。

以太坊储备概念股崛起背后,是上市公司资产配置策略正在发生的深刻变革。多家公司纷纷将以太坊纳入资产负债表,这一趋势有其内在逻辑和外在动力。

在传统投资回报率逐步走低的大环境下,上市公司寻求资产配置多元化成为必然选择。以太坊作为市值第二大的加密货币,其潜在回报吸引力不容忽视。

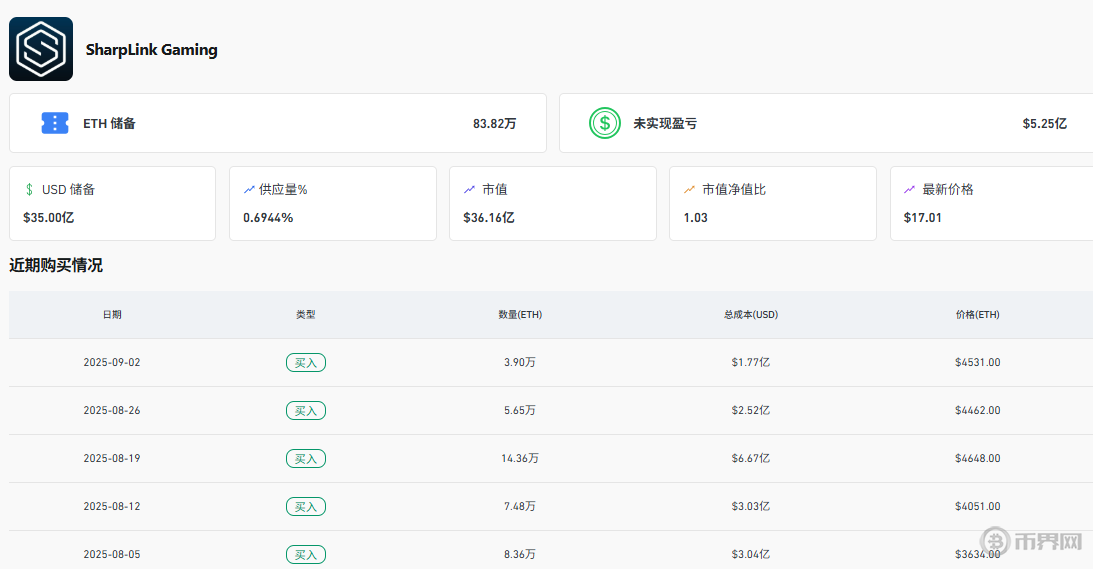

以SharpLink Gaming为例,该公司原本主营线上体育博彩业务,2024年营收仅366万美元,同比暴跌26%。在面临退市危机的情况下,该公司今年5月通过4.25亿美元私募大规模收购以太坊,目前持有205,634枚ETH,成功实现业务转型。

SharpLink Gaming 以太坊战略储备情况,来源coinglass

Bitmine Immersion Technologies的案例同样具有代表性。该公司从比特币挖矿业务转向以太坊储备,6月30日宣布私募募资计划购入约95,000枚ETH后,其股价从4.50美元飙至111.50美元,短期内暴涨3000%。

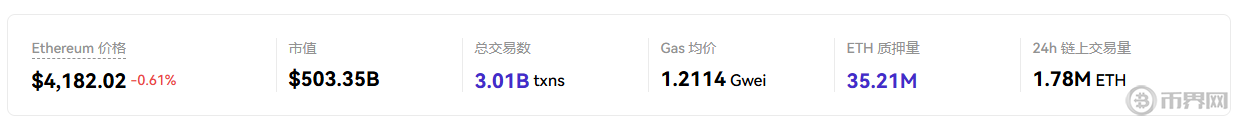

以太坊生态系统的发展为这些公司的转型提供了坚实基础,稳定币的爆发式增长是以太坊生态系统的重要推动力。华尔街知名策略师Thomas Lee评价认为:“稳定币是加密世界的ChatGPT,已经进入主流,是华尔街尝试‘股权化’代币的证据。”

以太坊2.0升级带来的技术改进也在提升其长期投资价值,权益证明机制的引入大大降低了能源消耗,同时提高了网络效率和安全性,使以太坊更适合作为机构级资产储备。

以太链交易概览,来源OKLINK

以太链交易概览,来源OKLINK

此外,市场对以太坊ETF的预期也助推了这一趋势。随着更多传统金融机构可能推出以太坊相关金融产品,抢先布局以太坊储备的上市公司有望在未来获得更大市场溢价。

对于投资者而言,以太坊储备概念股既带来新的投资机遇,也伴随着特定风险。理性参与这一领域,需要全面评估其潜在收益与风险因素。

以太坊储备概念股为传统投资者提供了合规的加密货币投资渠道。通过购买这些公司的股票,投资者可以间接参与以太坊市场,而无需直接持有加密货币或担心存储安全问题。这些公司还积极探索以太坊生态系统的收益机会。例如,ETHZilla不仅持有以太坊,还将其部署到产生现金流的应用中。这种策略有望创造除以太坊价格升值外的额外收益来源。

以太坊战略储备股走势,来源网络

以太坊战略储备股走势,来源网络

从估值角度看,部分以太坊储备概念股的市值低于其持有的以太坊资产净值,存在一定的折价现象。如果这一折价随着市场认可度提高而收窄,可能带来额外的股价上涨空间。

高波动性是这类投资的首要风险,以太坊价格波动远高于传统资产,这些公司的股价也随之大起大落。投资者需要有较高的风险承受能力和长期投资视角。

SharpLink股票市值,来源网络

SharpLink股票市值,来源网络

另一重风险在于这些公司本身的财务状况,多数转向以太坊储备的上市公司原本就面临财务困境。例如,SharpLink在转型前市值仅1000万美元,股价低于1美元,濒临退市边缘。除此之外,监管不确定性也是投资者必须关注的因素,加密货币市场的监管环境仍在演变中,政策变化可能对这些公司的业务模式和资产价值产生重大影响。

在以太坊储备概念股备受追捧的同时,投资者直接持有与管理加密资产的需求也随之上升。无论是交易相关股票还是直接配置加密货币,资产的安全存储都是首要前提。在这一背景下,专业安全的数字钱包如XBIT Wallet的重要性愈发凸显,它构成了连接传统股市与加密世界的关键基础设施。

XBIT Wallet作为一款专注于安全性的数字资产钱包,为投资者提供了机构级的资产保护方案。其采用的多重安全机制,如离线冷存储、多重签名技术和生物特征识别等,有效抵御了网络攻击和未经授权的访问风险,确保了私钥——这一加密资产所有权的唯一凭证——的绝对安全。

对于关注以太坊生态的投资者而言,XBIT Wallet对ETH及各种ERC-20代币的原生支持使其成为理想选择。它不仅支持资产的安全存储,更无缝集成去中心化金融(DeFi)应用,方便用户参与质押、借贷等链上活动,从而最大化资产效用,这与文中提到的ETHZilla等公司“让以太坊产生现金流”的战略不谋而合。

机构资金对以太坊储备概念股的配置才刚刚开始。随着更多上市公司将以太坊纳入资产负债表,这一细分领域有望吸引更多增量资金。华尔街知名策略师Thomas Lee已加入Bitmine董事会,并公开表示该公司将成为“以太坊的MicroStrategy”。行业领袖的背书进一步增强了市场对这一赛道的信心。

未来,随着以太坊生态系统的持续发展,那些能够巧妙整合资源、稳健管理风险的以太坊储备概念股,有望在这一轮数字资产化浪潮中赢得更大市场份额。