9月18日,美联储宣布将联邦基金利率目标区间下调25个基点至4.00%-4.25%区间,这是自2024年9月以来的首次降息,标志着全球最重要央行的货币政策正式转向。

利率决议公布后,美股三大指数短线拉升,道指涨近1%,创历史新高。在这场资本盛宴中,加密货币概念股表现尤为抢眼。Figure Technologies与BitMine Immersion(BMNR)双双涨超4%,Bullish涨超3%,Gemini、Circle和CleanSpark均涨超2%,展现出市场对加密货币板块的强烈信心。

部分加密货币概龙头股9月18日一览,来源网络

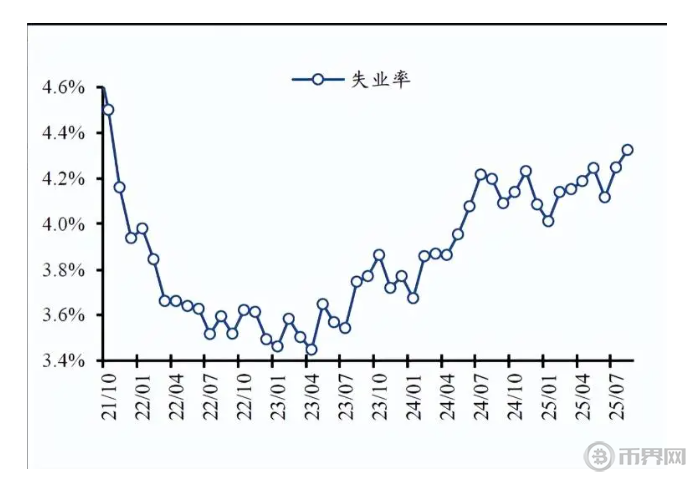

全球资本市场正迎来一个关键的转折点,这一转变的核心驱动力,源于美联储近期的降息决策。而这一决策的背后,主要基于两个关键的经济数据指标:劳动力市场的疲软态势,以及可控的通胀压力。

具体来看,8 月美国失业率攀升至 4.3%,创下近四年以来的新高,这无疑凸显了劳动力市场的严峻形势。与此同时,虽然通胀水平仍高于 2% 的目标值,但并未出现超出预期的反弹迹象,这为美联储实施降息政策提供了必要的操作空间。

美国8月失业率,来源网络

市场对此次降息的预期也极为强烈,芝加哥商品交易所(CME)的 “美联储观察” 工具数据显示,市场预期美联储降息 25 个基点的概率已高达 90% 以上。

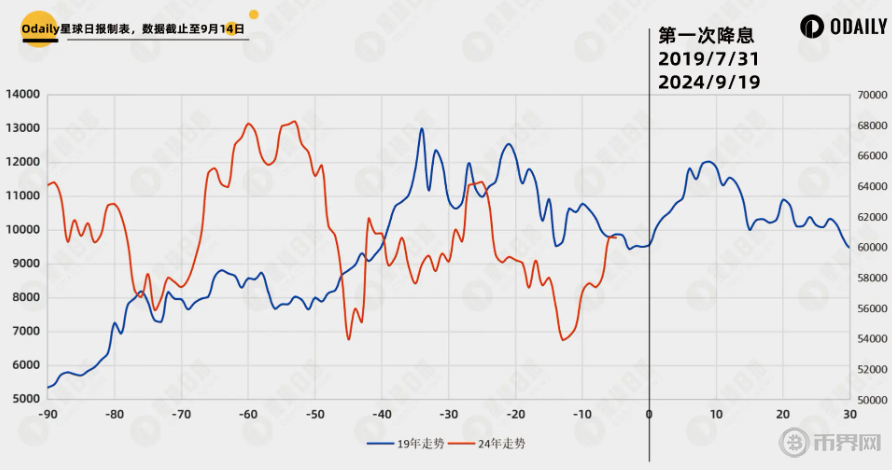

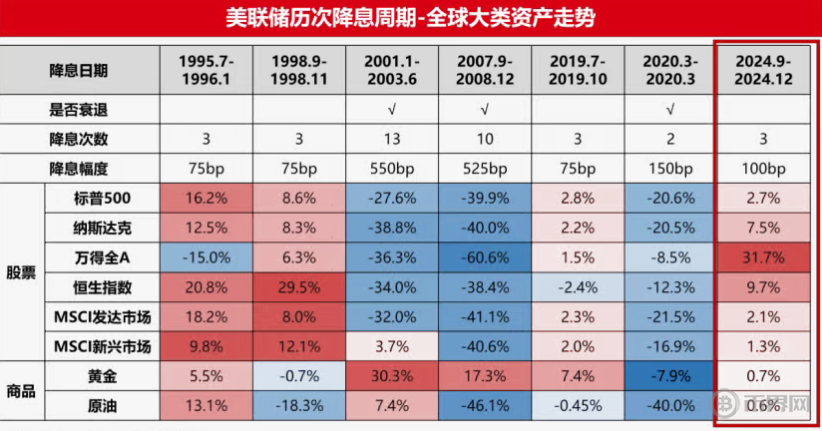

值得注意的是,本次降息属于典型的预防式降息,与 1995 年和 2019 年的情况类似。从历史数据来看,这类预防式降息通常对风险资产更为有利,这也与 2001 年、2007-2008 年的危机式降息有着本质上的区别。

美联储降息决定将产生广泛国际影响,多国央行可能跟进调整货币政策。这种全球性的宽松货币政策环境,为加密货币等高风险资产创造了有利的宏观条件。

美联储降息决议公布后,加密货币概念股整体走强,呈现出今年罕见的普涨格局,市场风险偏好显著改善。

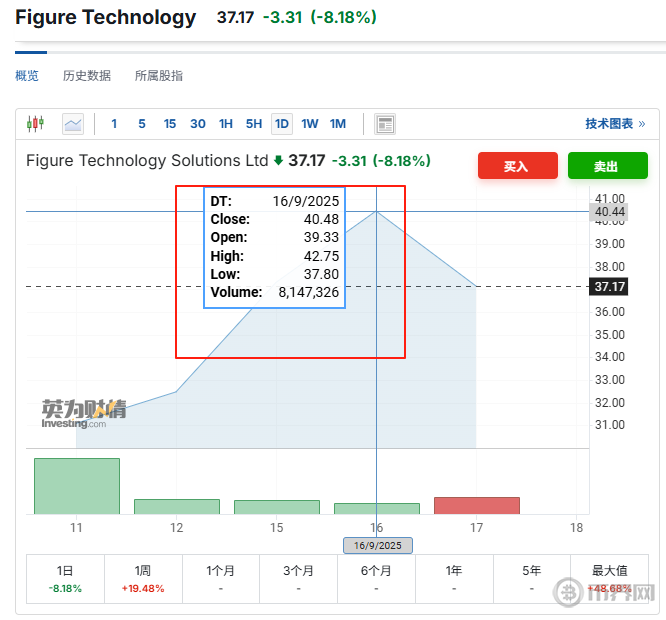

从市场表现来看,区块链技术的应用热度正持续攀升。Figure Technologies(FIG)作为区块链金融领域的代表性企业,股价涨幅超过 4%,这一数据直观地反映出市场对区块链技术应用前景的持续看好。

Figure Technologies(FIG)股票走势,来源英为财情

而在比特币生态的另一端,挖矿领域的重要参与者 BitMine Immersion(BMNR)同样交出亮眼成绩单,股价涨幅同样超 4%。值得注意的是,该公司在 9 月 17 日的成交额高达 34.55 亿美元,较昨日激增 20.78%,市场活跃度的显著提升,进一步印证了比特币产业链上下游企业均处于资本关注的焦点之中。

BitMine Immersion(BMNR)股票走势,来源英为财情

除涨幅领先的个股外,其他加密货币概念股同样呈现出强劲的上涨势头:Bullish 涨超 3%,Gemini、Circle 和 CleanSpark 均涨超 2%。从市场联动性角度来看,这种集体走强并非偶然,而是反映出加密货币板块正处于资金加速流入阶段。具体而言,投资者对整个加密货币领域的信心正在稳步恢复,进而推动资金流入规模显著扩大,形成了板块普涨的市场格局。

加密货币概念股走势,来源富途牛牛

美联储降息通过多重路径影响加密货币市场,形成了一个复杂而有效的传导机制,推动资金流向加密资产。

降息直接释放市场流动性,降低借贷成本,使得更多资金得以流入比特币等高风险高回报的加密资产。这背后的逻辑在于,利率下降不仅拓宽了资金的流动渠道,同时也显著降低了持有比特币等非生息资产的机会成本。

在低利率环境下,传统金融产品的收益空间被压缩,投资者为了追求更高回报,往往更愿意承担风险。因此,具有高潜在收益特性的加密货币,在这样的市场环境中吸引力大幅增强,成为众多投资者资产配置的新选择。

从货币角度来看,降息通常会给美元带来贬值压力。由于主流加密货币多以美元计价,美元走弱这一因素,直接提振了以其他货币计价的购买需求。

而从市场情绪角度分析,低利率环境还能显著提升市场风险偏好,进而鼓励投资者参与加密市场的投机交易。值得注意的是,历史数据显示,在 2019-2020 年的降息周期中,比特币价格从不到 1 万美元大幅上涨至历史新高,这正是上述逻辑在市场中的生动体现。

美联储降息与加密货币走势趋势图,来源ODAILY

随着美联储降息周期开启,加密货币市场面临新的投资环境,投资者需要密切关注市场变化,适时调整投资策略。

从时间维度深入剖析,短期市场的波动不仅聚焦于降息这一单一事件,更将目光锁定在美联储主席鲍威尔于新闻发布会上释放的措辞信号,以及极具前瞻性的最新经济预测(点阵图)上。这是因为,任何超出市场普遍预期的鸽派言论,都极有可能成为刺激市场持续上扬的关键催化剂。

而将视野拉长至中长期视角来看,一旦美联储正式开启持续降息周期,随之而来的大量流动性注入,叠加美元潜在的走弱趋势,二者将共同构筑起一个更为宽松有利的宏观环境。在这样的大背景下,加密货币市场有望迎来更为广阔的发展空间和投资机遇。

尽管市场对降息预期普遍持乐观态度,但宏观经济环境的复杂性使得不确定性依然高企。这意味着,投资者在捕捉宏观利好带来的投资机会时,更需强化仓位管理意识,以此应对潜在的剧烈波动。

美联储历次降息周期-全球大类资产走势,来源网络

具体而言,随着美联储降息周期开启,全球流动性将进入新一轮宽松阶段。在此背景下,传统理财产品收益率势必进一步走低,与之形成鲜明对比的是,风险资产的相对投资价值将显著提升。然而不容忽视的是,风险资产价格的波动性也会随之加剧。因此,投资者在把握机遇的同时,必须保持谨慎乐观的态度,构建更具抗风险能力的投资组合。

在加密货币交易中,安全与效率是用户的核心需求。XBIT Wallet作为一款去中心化Web3钱包,通过多项创新技术为交易者提供可靠解决方案。其支持多链资产(如比特币、以太坊等)的一站式管理,并与去中心化交易所深度集成,用户无需切换平台即可完成交易、跨链兑换及DeFi理财操作,大幅提升效率。

安全方面,XBIT Wallet采用“热钱包动态隔离” 技术,在市场波动时自动隔离资产以规避风险。私钥由用户本地掌控,通过12词助记词、生物识别和动态令牌三重认证确保安全。同时,其内置智能路由系统可优化交易路径,降低滑点和手续费。此外,钱包还提供实时风险监控和异常交易拦截功能,为高频交易者筑牢安全防线。

对于追求资产自主权和交易便捷性的用户,XBIT Wallet不仅是一个工具,更是进入Web3经济的高效通行证。

美联储此次降息可能只是宽松周期的开始,市场预计10月再次降息概率高达94%,2025年还将进一步降息50个基点,这意味着更多流动性可能持续涌入市场。Figure、BMNR等概念股的强劲表现已经预示了资金流向,随着利率下降和美元流动性增强,加密货币这种高风险高回报资产可能迎来比传统资产更大的增长空间。

历史经验表明,2019-2020年的降息周期中,比特币从不到1万美元飙升至6万美元以上。这次历史是否会重演,全球投资者都在密切关注这场由美联储降息引发的加密市场新机遇。