以太坊基金会抛售 1210 枚 ETH 的事件成为了焦点,该抛售行为在最初被认为存在一定的合规问题,引发了市场的诸多猜测和讨论。随后,以太坊基金会(EF)联合执行董事Hsiao-Wei Wang于X发文表示,今晨出售1210个ETH的地址并不属于EF,而是属于此前从EF分拆而出的非盈利开发组织Argot Collective。此事件发生在加密货币市场波动较为频繁的时期,基金会的这一操作无疑给本就敏感的市场又增添了一份不确定性。今天,我们将结合最新市场动态与政策背景,深度分析这一事件背后的合规逻辑及影响。

以太坊基金会(EF)于2025年6月5日发布新版《财政管理政策》,首次明确 ETH出售机制 与 透明度标准:

合规出售前提:要求链上操作需匹配法币流动性需求,且年支出不得超过金库总额的15%;

操作流程:抛售需通过链下法币兑换或链上资产置换完成,并提交季度资产报告至董事会。

此次1210枚ETH抛售(价值约280万美元)恰好发生在政策发布后一一个月后,操作时间、规模及链上路径均符合新规,构成“合规反转”的核心依据。

全球监管框架逐步清晰化,美国《GENIUS法案》《CLARITY法案》为DeFi建立豁免机制,EF借机主动沟通:向监管机构提交交易记录与财务证明,证明抛售属于“流动性管理”而非市场操纵;配合财政政策中“风险防控机制”要求,预留准备金应对市场波动。

本次抛售地址为EF公开关联钱包,资金流向可追溯;同期EF将5万枚RAIL质押至Railgun,并通过WETH抵押借入200万GHO稳定币,显示其遵循“多元化配置”政策,降低单一资产风险。

| 指标 | 旧政策 | 新目标(2025-2030) |

|---|---|---|

| 年度支出占比 | ≤15% | 逐步降至≤5% |

| 运营缓冲周期 | 无明确要求 | 2.5年储备保障 |

基金会计划未来5年线性削减支出, 向传统捐赠基金5%的支出基准靠拢 凸显战略保守化转向 |

ETH持仓优化:截至2025年6月,EF持有21.6万枚ETH(约5.65亿美元),占加密储备99%,但新政策要求:

不仅增加法币、稳定币储备(如GHO贷款);还通过DeFi协议获取“低风险收益”,仅选择经审计、高流动性协议(如Aave、Compound),同时配以去风险操作,如2024年ETH暴跌58%的教训促使EF避免高波动资产集中持仓。

以太坊内部监管,财务团队需季度汇报资产表现、持仓变动及合规进展;同时年度报告公开法币/ETH/DeFi资产比例,这对社区也回应了对“暗箱操作”的质疑。

短期价格波动:

以太坊基金会(EF)抛售1210枚ETH的消息初期引发市场恐慌,ETH价格在2025年6月中旬一度跌至2400美元支撑位(接近2024年8月的低点水平)。但随着合规性反转的确认(符合EF新版财政政策要求),价格快速反弹至2600美元,24小时内涨幅达8.3%。

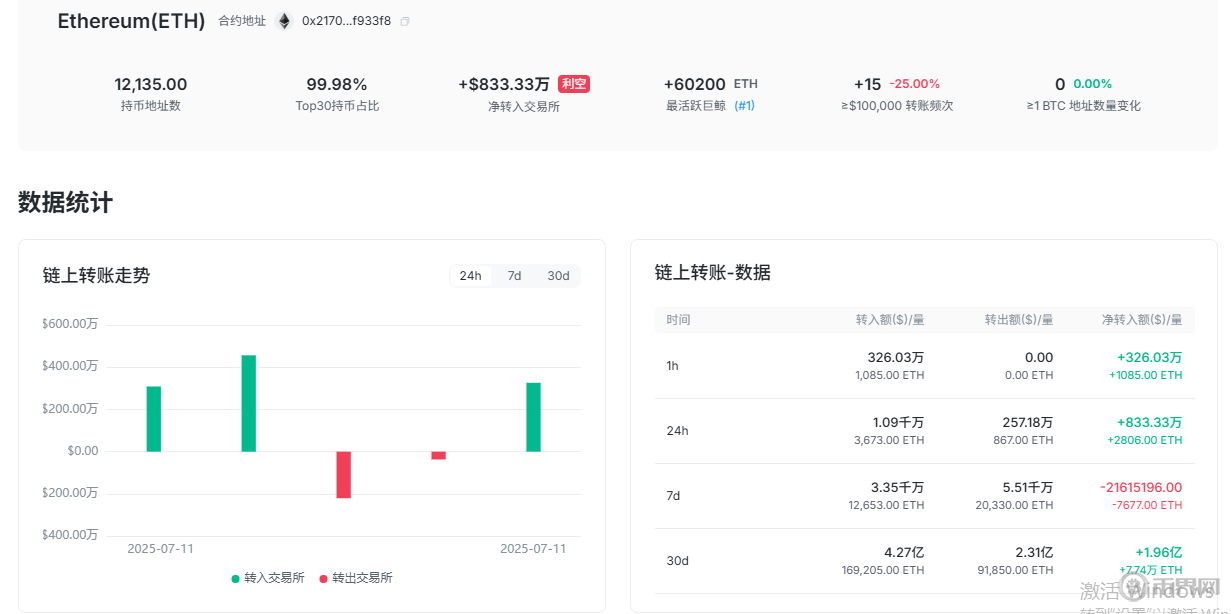

链上数据显示,巨鲸地址在价格触底时增持超3.5万枚ETH,表明机构投资者视此为阶段性底部信号。

长期信心修复:

EF抛售操作的透明化(链上可追溯性)削弱了市场对“巨鲸砸盘”的担忧。根据以太坊生态开发者社区反馈,合规性争议的平息使Layer2协议(如Arbitrum、Optimism)TVL(总锁仓量)在一周内增长12%,达330亿美元,反映出市场对ETH基础设施的持续看好。

供应端收缩:

EF新财政政策要求年度支出占比从15%降至5%,这意味着未来五年基金会抛售压力将减少66%。叠加ETH ETF持续19周净流入(2025年6月单月流入11.7亿美元),市场抛压显著降低。

需求端扩容:

政策驱动的“去风险化”促使机构采用多元化持仓策略。例如,Coinbase公开披露其资产负债表持有3.35亿美元ETH,而传统金融机构(如贝莱德)正在测试基于ETH质押收益的金融衍生品。

关键价格阻力突破逻辑:

当前ETH交易区间为2400-2800美元,技术面显示若突破2800美元(2025年4月高点阻力位),可能打开至3200美元的上行空间。支撑因素:EF技术升级(如Verkle Trees)将于2025年Q4落地,预计提升网络存储效率30%,降低节点运营成本,吸引更多生态参与者。

xxid]news&ids=296993[/xxid]

监管政策催化剂:

美国SEC对以太坊质押ETF的审批进展是关键变量。若获批(贝莱德已提交申请),预计首年将吸引200-500亿美元机构资金。历史参照:比特币现货ETF通过后,BTC价格在6个月内上涨120%,若ETH复制此路径,目标价可看至4500-5000美元区间。

以太坊基金会的财政政策调整(支出纪律、资产多元化、透明化)与ETH行情形成深度绑定:从短期看:合规争议的解决稳定市场预期,2400-2600美元成为新价值中枢;中期来讲:ETF审批与技术升级的叠加效应可能推动价格突破3000美元;长期观望:ETH从“高风险投机资产”向“机构储备资产”转型,其市值占比有望从当前18%提升至25%以上。