币界网报道,9月4日,新加坡控股公司Mega Matrix Inc.(NYSE American: MPU)宣布向美国证券交易委员会提交了一份20亿美元的通用货架注册声明(Form F-3)。这项大胆计划旨在为其稳定币治理代币国库储备(DAT)策略提供资金支持,系统性地积累领先稳定币的治理代币,其中Ethena的ENA代币被列为主要目标。

一家市值仅1.13亿美元的公司,竟然宣布筹集20亿美元资金大举押注稳定币治理代币,这究竟是雄心勃勃的愿景还是过于冒险的赌注?

通用货架注册声明(Shelf Registration)作为美国证券交易委员会(SEC)特有的融资机制,其核心价值在于为企业提供分阶段资本运作的弹性空间。该机制允许符合资质的公司提前注册证券发行计划,将传统 “一次性发行” 模式升级为 “分批次发售”,企业可根据市场周期波动、自身资金需求节奏,在注册有效期内灵活选择发行时机与规模。

SEC通用货架注册声明(Shelf Registration)制度解读

以 Mega Matrix 为例,其提交的通用货架注册声明若获 SEC 批准生效,将解锁高达 20 亿美元的复合融资工具包。这涵盖 A 类普通股、优先股、债务证券、认股权证、单位证券等多元化金融产品,企业可根据实际需求设计不同组合方案。例如,在股权融资窗口良好时优先发售普通股,利率下行周期加大债务证券发行比例,通过结构化产品设计平衡资金成本与控制权稀释风险。

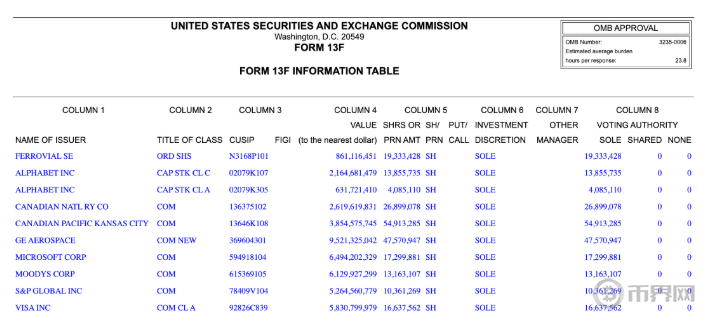

SEC13F文件概览

这种动态融资策略的优势体现在三重维度:首先,企业可避免因市场波动导致的融资失败风险,将发行计划与资本市场的供需曲线精准匹配;其次,分阶段融资模式显著降低资金闲置成本,提高资本使用效率;最后,模块化发行设计便于企业分步骤落实战略规划,例如 Mega Matrix 管理层明确表示,该 20 亿美元融资储备将成为支持 DAT(数据资产技术)战略转型的关键弹药库,助力公司在数字化浪潮中把握并购、技术研发、生态建设等重要机遇。通过这种方式,通用货架注册机制真正实现了企业融资活动从 “被动响应” 到 “主动规划” 的范式转变。

Mega Matrix 的业务版图并非一开始就锚定数字资产领域,早期,这家公司通过旗下子公司 Yuder Pte. Ltd. 运营短剧流媒体平台 FlexTV,在内容娱乐赛道积累了一定的用户资源与市场经验。然而,随着全球数字经济格局的演变,尤其是加密货币市场的持续升温,Mega Matrix 敏锐捕捉到行业变革的机遇,果断启动战略转型,将业务重心逐步向数字资产领域倾斜。

2025 年 6 月,Mega Matrix 率先迈出试探性一步,斥资 127 万美元购入比特币,正式叩开数字资产投资的大门。这次投资不仅是财务配置的调整,更成为公司深入探索加密领域的起点。随着对行业认知的深化,Mega Matrix 的投资策略迅速迭代升级,从单纯的加密货币持有,转向更为专业且具有战略意义的稳定币治理代币领域。

Mega Matrix 数字美元,来源Mega Matrix 官网

公司提出 “治理代币是稳定币生态系统的股权” 这一极具前瞻性的理论,精准定位了治理代币在稳定币生态中的核心价值。基于这一理论框架,Mega Matrix 不再满足于传统投资视角下的资产增值,而是志在通过系统性积累治理代币,深度参与稳定币生态的规则制定与发展决策,获取更具长期价值的话语权。

这种战略野心在公司目标设定上展现得淋漓尽致 ——Mega Matrix 明确提出要打造 “全球最大的稳定币治理代币公司”。这一宏伟愿景,与公司当前约 1.13 亿美元的市值形成强烈反差,既彰显了管理层的战略魄力,也预示着一场围绕稳定币治理生态的商业变革正在酝酿。

Mega Matrix 股票,来源雪球

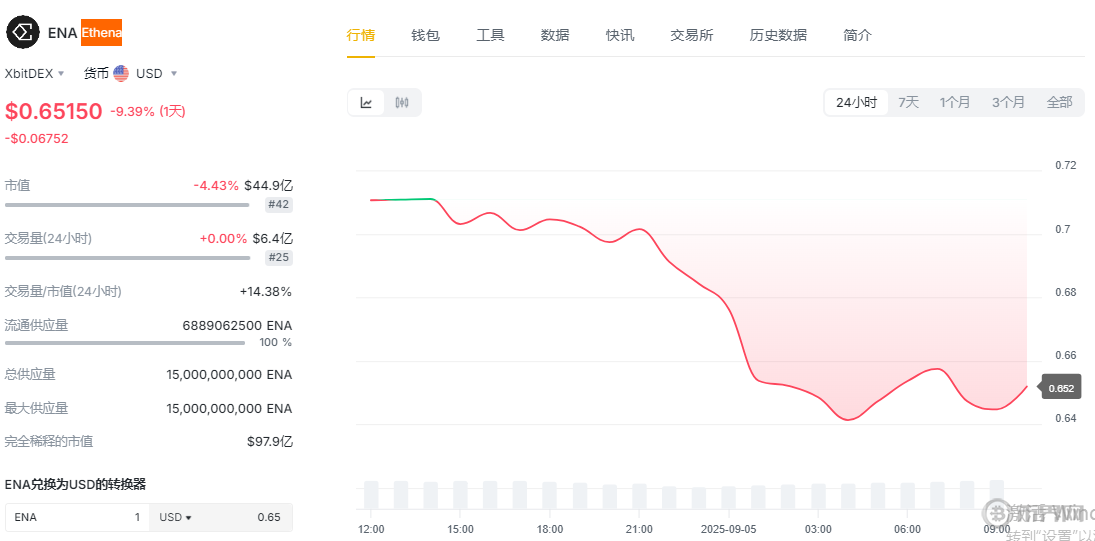

Mega Matrix 的战略特别聚焦于 Ethena 的 ENA 代币,背后是 Ethena 这个合成美元协议的独特魅力。Ethena 推出的稳定币 USDe,打破了传统法币支持稳定币的固有模式。像 USDC 和 USDT 这类传统稳定币,依赖实际的法币储备来维持与美元的锚定,但 USDe 另辟蹊径。它采用混合 collateral ,并借助永久期货合约进行对冲操作,以此确保与美元的稳定挂钩。这种创新机制不仅展现了区块链领域的技术突破,更为协议收益带来新可能。

ENA 代币实时数据,来源币界网

独特的运作模式让 USDe 迅速崛起,现已成为世界第三大稳定币,市值高达 125 亿美元。其背后的 Ethena 协议通过衍生品市场的资金费率获取收益,2025 年 8 月,Ethena Labs 公布的数据显示,该协议累计毛利息收入已超 5 亿美元。而 ENA 作为 Ethena 的治理代币,拥有巨大潜力。未来,协议的 “费用开关” 机制一旦启用,ENA 持有者将有机会分享协议收入,这无疑让 ENA 在加密货币市场中极具吸引力,也解释了为何成为 Mega Matrix 等机构重点关注对象。

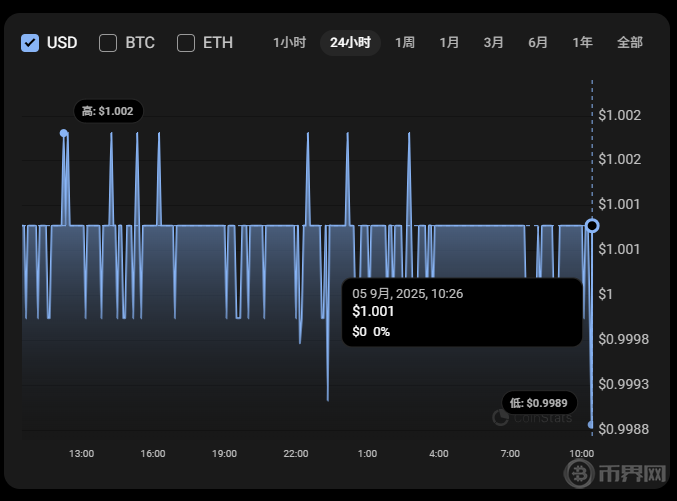

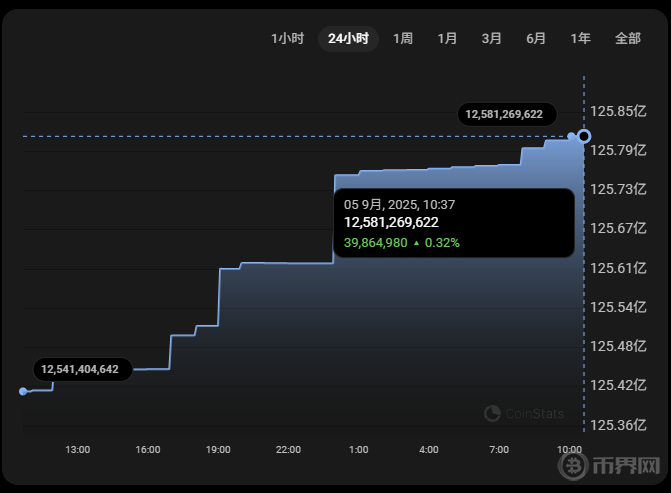

USDe代币实时数据,来源coinstats

Mega Matrix 的大胆举措,折射出数字资产国库策略正成为企业资产配置的新潮流。在加密货币市场逐渐成熟的背景下,越来越多中小企业纷纷将目光投向这一领域,或是将加密货币纳入国库资产组合,或是彻底转向数字资产持有模式。这种转变不仅源于加密货币潜在的高回报率,更得益于区块链技术带来的透明度与去中心化优势。例如,部分科技初创企业通过持有比特币、以太坊等主流加密货币,实现了资产的多元化配置,在一定程度上对冲了传统金融市场波动带来的风险,同时也展现出企业对新兴资产类别的积极探索与战略布局。

美国 GENIUS 法案对发行人直接向稳定币持有人支付收益的禁令,意外地推动了合成生息替代品的市场需求。

USDe代币可用供应量,来源coinstats

以 Ethena 的 USDe 为代表,这类创新型产品通过复杂的智能合约机制,为投资者提供了全新的收益获取渠道。CryptoQuant 研究主管 Julio Moreno 分析指出,该禁令促使投资者主动寻求替代方案,生息稳定币与质押稳定币凭借其灵活的收益模式,迅速成为市场新宠。这些替代品不仅满足了投资者对收益的追求,还在合规框架内实现了资产增值,为加密货币市场的生态发展注入了新活力,同时也反映出监管政策与市场创新之间的动态博弈。

在稳定币生态蓬勃发展的背景下,Boss Wallet钱包作为专为数字资产交易者打造的工具,展现出独特的竞争优势。这款钱包针对稳定币交易中的痛点提供了专业解决方案,成为越来越多用户的首选。

Boss Wallet支持多链稳定币管理,用户可以无缝处理包括USDT、USDC以及新兴的USDe等多种稳定币。其集成跨链交换功能允许用户在不同区块链网络间快速转移资产,显著降低交易成本和时间消耗。

该钱包特别注重安全性与便捷性的平衡,采用先进的加密技术和多重签名机制保障资产安全,同时保持简洁直观的用户界面。值得一提的是,Boss Wallet还集成了治理代币支持功能,用户可以直接通过钱包参与稳定币协议的治理投票,这与Mega Matrix的治理代币储备战略形成了完美互补。

随着稳定币市场规模持续扩大,Boss Wallet凭借其专业交易功能和卓越用户体验,正在成为连接普通用户与复杂DeFi生态的重要桥梁,为稳定币的大规模应用提供了基础设施支持。

市场对Mega Matrix公告的最初反应谨慎而怀疑。消息公布后,公司股价下跌3.83%至1.75美元。然而在更大的数字资产市场,USDe已跻身全球第三大稳定币,市值达到125亿美元,而Ethena协议的累计毛利息收入已超过5亿美元。

这些数字不仅证明了稳定币生态系统的增长潜力,也揭示了为什么像Mega Matrix这样的上市公司愿意冒险进入这一新兴领域。