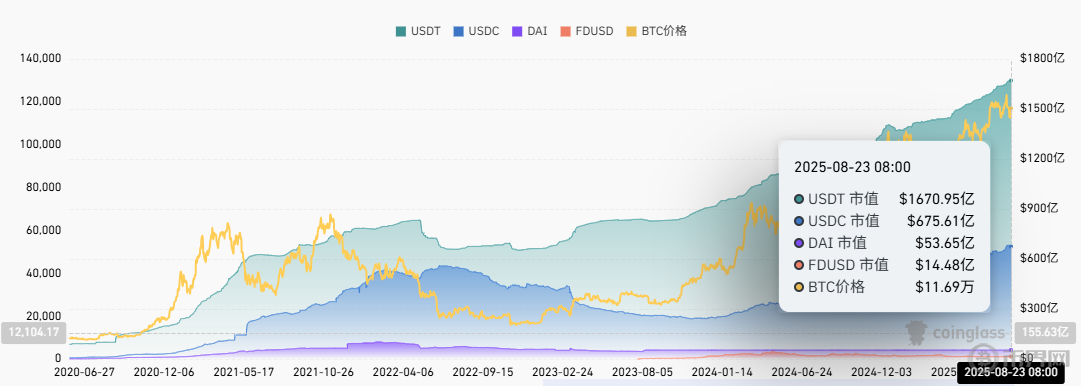

加密货币交易所Coinbase近期发布预测,指出到2028年,全球稳定币市场规模有望达到1.2万亿美元,标志着我们将正式进入万亿美元稳定币时代。这一增长得益于美国《GENIUS法案》等监管框架的推进以及稳定币在跨境支付、贸易结算等场景的加速采用。高盛报告同时显示,Circle发行的USDC稳定币预计将增长770亿美元,复合年增长率达40%,这将如何重塑全球金融生态?本文为您深入解析。

四年,4.5 倍增长—— 这是 Coinbase 研究团队基于尖端量化模型的重磅发现。他们通过蒙特卡罗模拟技术,构建两万次市场波动路径,结合宏观经济数据与加密市场流动性分析,最终得出极具前瞻性的结论:稳定币市值将在2028 年达到 1.2 万亿美元。这一预测看似激进,却与华尔街巨头高盛的战略研判不谋而合。高盛在其最新发布的数字资产研究报告中,明确指出稳定币生态蕴藏 “数万亿美元潜力”。两大机构视角的罕见共振,不仅凸显稳定币在未来加密金融体系中的核心地位,更预示着传统金融与数字货币的深度融合正加速到来。

市场已悄然启动增长引擎,2025年6月,稳定币总市值单月飙升超10%,突破2630亿美元;USDC作为合规标杆,发行量同比激增78%,历史总交易量突破20万亿美元。更关键的是,政策闸门正在开启:美国《GENIUS法案》确立美元锚定与破产优先权,香港《稳定币条例》构建沙盒监管机制,欧盟MiCA框架明确储备资产要求——全球监管拼图逐渐完整,为市场爆发铺平道路。

图:稳定币市值

正如高盛分析师Will Nance断言:“我们正处在稳定币淘金热的开端”。

万亿美元并非空中楼阁,其根基深植于传统金融体系的痛点:

传统 SWIFT 结算体系因流程繁琐、中间环节众多,一笔跨境交易往往需要 3-5 天才能完成,且手续费高达 6%,这无疑给企业带来沉重的成本负担。相比之下,稳定币依托区块链技术,实现了实时链上交易,成本大幅压缩至传统模式的1%,Gas 费低至每次 0.5-5 美元。这种颠覆性的改变,让跨境支付彻底摆脱了时间与成本的桎梏,为全球贸易注入了新活力。

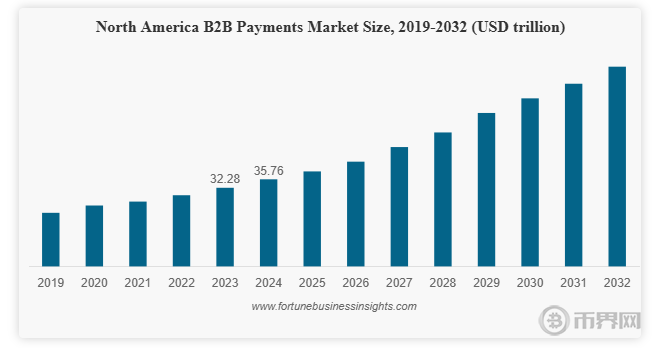

全球 B2B 支付市场规模已达114 万亿美元,其中跨境支付占据 38 万亿的庞大份额。在数字化浪潮推动下,越来越多企业开始拥抱稳定币支付。Shopify 率先接入 USDC 收付款,亚马逊、沃尔玛等零售巨头也在积极谋划发行自有稳定币。若稳定币在跨境支付领域的渗透率达到 5%,便能催生近2 万亿美元的市场需求。这场企业级支付革命,正重塑全球商业格局。支付场景的渗透,正使稳定币从交易媒介蜕变为数字经济的血液。

图:全球 B2B 支付市场规模

随着 RWA(现实世界资产)上链浪潮兴起,代币化股票(如苹果、英伟达)、债券等传统资产通过稳定币实现 24/7 不间断交易与结算。这种创新模式打破了传统金融市场的时间限制,极大提升了资产流动性。渣打与花旗预测,到 2030 年,RWA 相关稳定币需求将占市场总量的25%-40%,创造 4000-15000 亿的增量空间,为机构投资者开辟了全新的价值蓝海。

图:RWA规模

在奔向万亿市场的赛道上,合规性成为分水岭,当前三大美元稳定币中:

USDT:作为稳定币市场的 “巨无霸”,USDT 占据着 74% 的惊人交易份额,几乎主导了加密货币的日常交易流通。然而,其背后的风险不容忽视。USDT 的发行人在资格认定与信息披露方面存在明显缺陷,与美国《GENIUS 法案》的要求严重不符。该法案旨在加强稳定币监管,确保发行人具备足够的透明度和合规性,但 USDT 在资产储备、运营模式等关键信息上遮遮掩掩,给市场带来潜在隐患。

图:USDT走势

FDUSD:FDUSD 是新兴稳定币中的代表,因其受香港监管而备受关注。香港作为国际金融中心,有着严格且完善的金融监管体系,这为 FDUSD 提供了一定的合规背书。但目前面临的困境是,美国与香港之间的监管互认尚未打通。这种监管隔阂使得 FDUSD 在跨区域发展时面临诸多阻碍,不仅限制了其市场拓展,也影响了其在全球稳定币市场中的竞争力。

USDC:在众多稳定币中,USDC 脱颖而出,成为唯一获得 “全绿灯” 合规认证的稳定币。它不仅满足美国本土监管要求,更凭借自身严格的合规管理,获得了欧盟 MiCA(加密资产市场法规)认证。这一认证意味着 USDC 符合欧盟严苛的监管标准,涵盖资产储备透明度、投资者保护、反洗钱等多个维度,为其在全球范围内的广泛应用和机构投资奠定了坚实的合规基础。

图:USDC走势

这种合规溢价正转化为增长动能,高盛预测:2024-2027年USDC规模将增长770亿美元,年复合增长率达40%。核心驱动力来自:

币安生态加持:全球最大交易所系统性引入USDC,覆盖2.5亿用户

传统金融通道:Circle建立银行网络直连美债市场,实现实时兑换

跨链技术突破:CCTP协议完成超200亿美元跨链转移,打通16条区块链

未来终局或如中国移动支付市场——支付宝、微信支付合计占据90%份额,合规先行者赢家通吃。

万亿美元生态蕴含多层次投资机会:

利息收益分成:稳定币储备资产(主要为美债)产生利息,Coinbase作为USDC合作方可获超50%分成。按1.4万亿美元中性预期测算,仅利息收益即可创造129亿美元年收入。

生态扩展红利:跨境支付服务商(如Stripe)、RWA交易平台(如xStocks)、合规托管机构将随市场扩容共享增长。

美债市场联动:稳定币每增发1美元需增持1美元美债。国际清算银行模型显示,若出现2个标准差资金流入,可使3个月期美债收益率在10天内下降2-2.5个基点。

风险警钟同样长鸣,瑞银集团在最新研报中犀利指出,稳定币市场的蓬勃发展看似创造了对美债的增量需求,实则可能只是将传统投资者的资金进行重新分配,并未真正拓宽美债的购买群体。

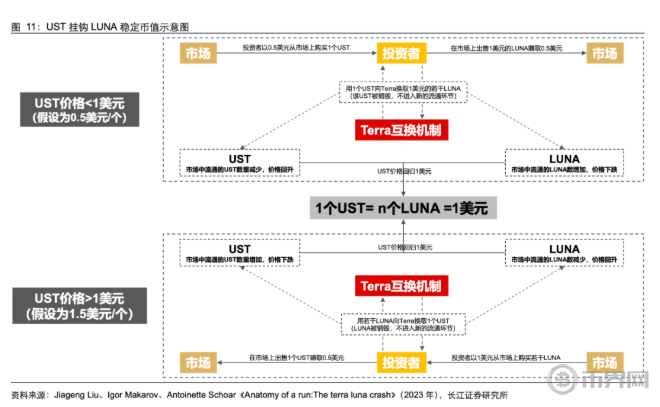

算法稳定币的风险更是暗流涌动,以 UST 为代表的算法稳定币曾因缺乏有效锚定机制,在 2022 年上演死亡螺旋,引发整个加密市场剧烈震荡,此类系统性风险至今仍未完全消除。此外,美国银行等传统金融巨头正加速布局稳定币赛道,计划发行自有合规稳定币,这不仅会加剧行业竞争,还可能重塑稳定币市场格局,带来新的监管与合规挑战。

图:UST挂钩美元示意图

当稳定币突破万亿规模,其影响将远超支付范畴:

美元霸权的链上延伸:美国正通过立法将稳定币转化为“数字美元工具”,即便无法逆转去美元化趋势,仍可扩大美元在数字空间的统治力。

新兴经济体货币替代加速:拉美、东南亚高通胀地区居民将美元稳定币作为储值手段,2024年委内瑞拉、阿根廷稳定币使用率增长超200%。

人民币国际化新路径:中国探索“双沙盒机制”,拟在沪港试点离岸人民币稳定币,用于跨境贸易与碳金融,构建链上人民币资产生态。

Boss Wallet是一款专注于多链资产管理的加密钱包,支持比特币、以太坊及主流Layer2网络,提供安全的资产存储、便捷的转账交易及DApp无缝接入功能。其核心优势包括:

多层安全防护:采用军工级加密算法与离线签名技术,私钥由用户本地掌控,杜绝第三方泄露风险;

跨链互操作:内置跨链兑换协议,一键实现多币种低手续费兑换,兼容DeFi、NFT等生态应用;

用户友好体验:简洁交互界面结合实时行情监控,满足从新手到专业投资者的多元化需求。

作为连接传统金融与区块链生态的桥梁,Boss Wallet正成为全球用户探索Web3世界的可信入口。

稳定币的爆发绝非技术泡沫,而是全球支付效率革命与美元数字化战略的交汇。Coinbase预测的1.2万亿市值背后,藏着跨境贸易结算的链上迁移、RWA资产的流动性释放、以及新兴市场对美元锚定的深度依赖。当USDC以40%年复合增长率冲向770亿规模,投资者需要看清:这场变革不仅关乎加密市场,更在重构全球资金的河流走向。正如Circle首席执行官Jeremy Allaire所洞见:“USDC已成为传统金融与数字金融的关键桥梁,一个更快、更强韧的互联网金融体系正在诞生”。