8月,美国财政部部长耶伦公开表示:“实施《GENIUS法案》对于确保美国在数字资产领域的领导地位至关重要。稳定币将为全球美元使用渠道扩大数百亿美元,并导致美国国债需求大幅增加。”

币界网消息,8 月 20 日(UTC+8),稳定币总供应量达到 2744 亿美元。其中 USDT 达 1675 亿美元、USDC 达 687 亿美元、USDe 达 113 亿美元、USDS 达 47 亿美元、DAI 达 47 亿美元、FDUSD 达 12 亿美元。

就在几周前的7月18日,美国总统签署了《指导与建立美国稳定币国家创新法案》(简称“GENIUS 法案”),标志着美国在数字资产监管领域迈出了历史性的一步。

传统加密货币市场中,比特币、以太坊等明星币种虽拥有极高的关注度,但价格犹如过山车般剧烈波动。这种价格的大幅震荡源于多重因素:市场情绪的变化会引发投资者的集体买入或抛售,形成价格的暴涨暴跌;而各国政策的变动,无论是监管加强还是开放态度,都能在瞬间搅动市场格局。以比特币为例,其价格曾在短短数月内从数万美元跌至几千美元,这种波动使得加密货币难以承担日常交易媒介的重任 —— 商家不敢接受,消费者不敢使用,严重限制了其在实际经济活动中的应用场景。

2014 年,Tether 公司推出 USDT(泰达币),标志着稳定币正式登上加密货币舞台。这一创新源于加密市场对价值锚定工具的迫切需求 —— 比特币等原生数字货币价格波动剧烈,使得交易、结算和价值存储存在巨大风险。USDT 以 1:1 美元储备为基础,承诺每枚代币背后都有等额法币支撑,通过这种机制将加密货币的灵活性与法定货币的稳定性相结合。

随后,DAI 等算法稳定币诞生,尝试通过智能合约动态调节供需关系维持价格稳定,进一步丰富了稳定币生态。稳定币不仅解决了加密资产与法币之间的兑换痛点,更为机构投资者提供了低风险的资金进出通道,成为连接传统金融与加密市场的桥梁,也为后续 DeFi(去中心化金融)爆发奠定了基础。

稳定币的诞生,为加密货币市场的实用性困境带来了转机。它采用独特的价值锚定机制,将自身价值与相对稳定的资产挂钩。与传统加密货币以投资增值为核心不同,稳定币将重心放在实用功能上。

图:全球

在日常支付场景中,商家无需担心收款后货币价值瞬间缩水;跨境转账时,稳定币能避开传统银行冗长的流程和高额手续费,实现快速、低成本的资金转移;金融交易领域,稳定币更是作为安全的价值存储和交易媒介,为加密货币市场的稳定运行提供支撑,成为连接虚拟加密世界与现实经济活动的重要桥梁。

目前市场上的稳定币主要分为三类,各自依托不同的逻辑维持稳定。

法币抵押型稳定币是最常见的一类,其运作模式简单直接:发行1单位稳定币,背后就对应储备1单位法定货币(如美元)。用户可按1:1的比例用法定货币兑换,也可将稳定币赎回为法定货币。这种双向兑换机制确保了价格稳定。发行方通常会定期公布第三方审计报告,证明储备金足额,增强市场信任。

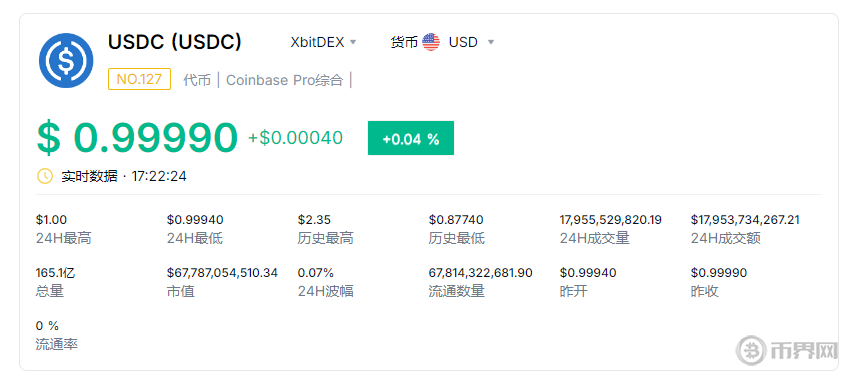

图:USDC

例如,USDT(泰达币)、USDC(美元稳定币)等头部稳定币,凭借其与美元的强挂钩特性,成为加密市场中的流动性桥梁,既满足了投资者在市场波动时避险的需求,也为机构资金进出加密领域提供了安全通道。在监管层面,法币抵押型稳定币面临着储备透明度、合规性等挑战,但因其稳定性与便捷性,依然在比特币等加密资产的交易、存储与支付场景中发挥着关键作用 。

加密资产抵押型稳定币则以其他加密货币为抵押品,但由于加密货币价格波动大,这类稳定币普遍采用“超额抵押”机制。

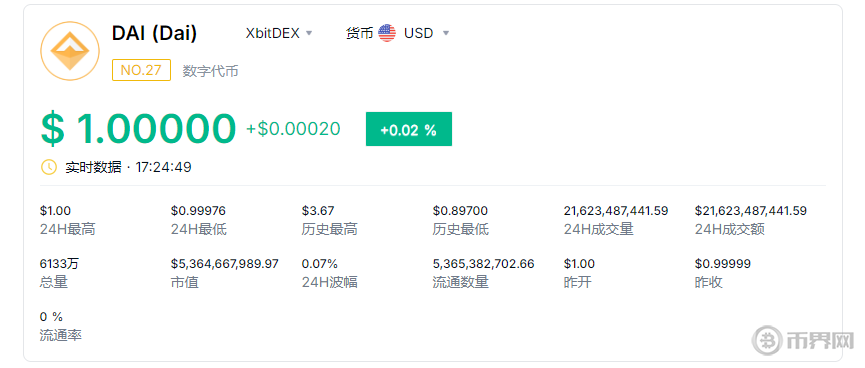

图:DAI实时走势

比如,发行100美元的稳定币,可能需要抵押价值200美元的加密货币,为价格波动预留缓冲空间。当抵押品价格下跌到一定程度,系统会自动触发清算机制,通过出售部分抵押品维持稳定币价值。例如 DAI 作为典型代表,用户需存入价值 150% 以上的 ETH 作为抵押物,系统通过智能合约自动清算,当抵押物价值跌破阈值时强制平仓,确保稳定币与美元 1:1 锚定。这类稳定币在链上支付、跨境结算等场景广泛应用,同时也面临加密资产价格剧烈波动带来的清算风险。

算法稳定币则更为特殊,它不依赖实体抵押品,而是通过预设算法调节供应量。当价格高于锚定价值时,算法会增发代币以压低价格;当价格低于锚定价值时,则减少流通量以推高价格。部分算法稳定币还会配套发行治理代币,用于吸收价格波动风险。值得注意的是,美国相关法案已经明确禁止算法稳定币。

图:TerraUSD

以 TerraUSD(UST)为例,其曾依靠 Luna 币进行套利机制维持价格稳定:当 UST 价格高于 1 美元时,用户可销毁 1 美元 Luna 铸造 1 枚 UST 获利;反之则反向操作。但这种机制高度依赖市场信心,在 2022 年的市场动荡中,UST 因缺乏实际资产支撑引发挤兑,最终导致价格脱锚崩盘,暴露出算法稳定币在极端市场环境下的脆弱性 。

2025 年成为稳定币发展的关键节点,这一年市场格局迎来重大变革。稳定币凭借其价值稳定、交易便捷等特性,在市场规模和交易活跃度上均创下历史新高。与此同时,各国监管机构开始重视这一新兴领域,密集出台相关政策规范市场发展;资本也敏锐捕捉到机会,纷纷加大对稳定币项目的投入,推动行业进入高速发展期。

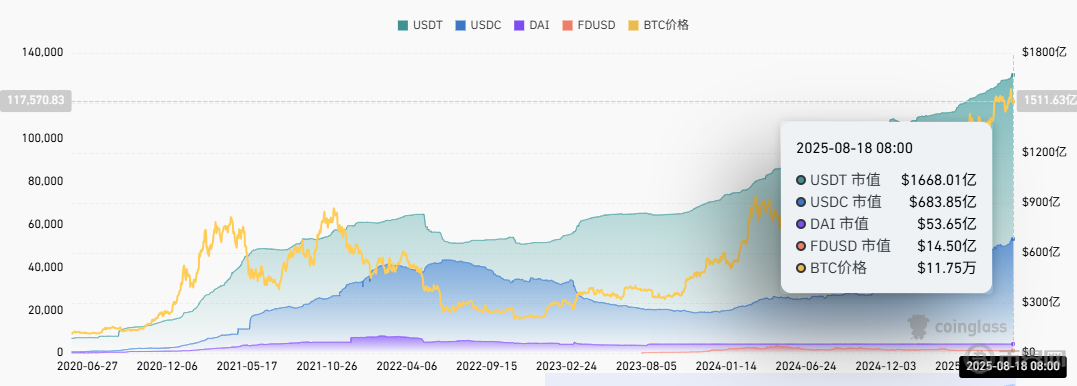

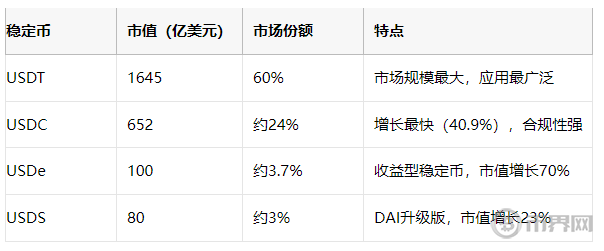

截至 2025 年 7 月,全球稳定币市场呈现爆发式增长,总市值一举突破 2500 亿美元,相较年初实现显著增长。在这片蓬勃发展的市场中,USDT 与 USDC 脱颖而出,两者市值合计占据市场的 86.5%,形成了稳定币领域坚不可摧的双寡头格局。它们凭借先发优势、广泛的应用场景以及强大的市场信任度,牢牢把控着稳定币市场的主导权。

图:稳定币市值截至8月18日

在交易活跃度方面,稳定币同样表现亮眼。2025 年,链上年转账总额高达 36.3 万亿美元,远超主要信用卡公司全年总交易额,成为全球支付网络的新支柱。其中,USDC 发展势头尤为迅猛,2025 年增速达到 40.9%。按照这样的增长速度推算,USDC 有望在 2030 年前后超越 USDT,改写稳定币市场的现有格局,引发行业新一轮的竞争与变革。

以下是2025年主要稳定币市场对比:

这一轮稳定币爆发并非偶然,而是由多重因素共同推动:主要经济体陆续推进稳定币立法,监管路径日渐明朗;传统金融与科技巨头纷纷进入市场;USDC母公司成功上市,激发了资本市场对稳定币的想象力。

稳定币的应用场景正从加密货币生态向更广泛的领域渗透

传统跨境汇款流程繁琐,需经由多个银行和支付机构中转,资金到账通常需 1-5 个工作日,且手续费可能高达汇款金额的 3%-5%。稳定币基于区块链技术实现点对点直接交易,资金可在几分钟内完成跨境流转,成本大幅降低至传统方式的十分之一甚至更低。以海外务工人员为例,他们每月向国内汇款,使用稳定币不仅能快速到账,还能省下可观的手续费,让辛苦赚来的钱更多地汇入家人账户。

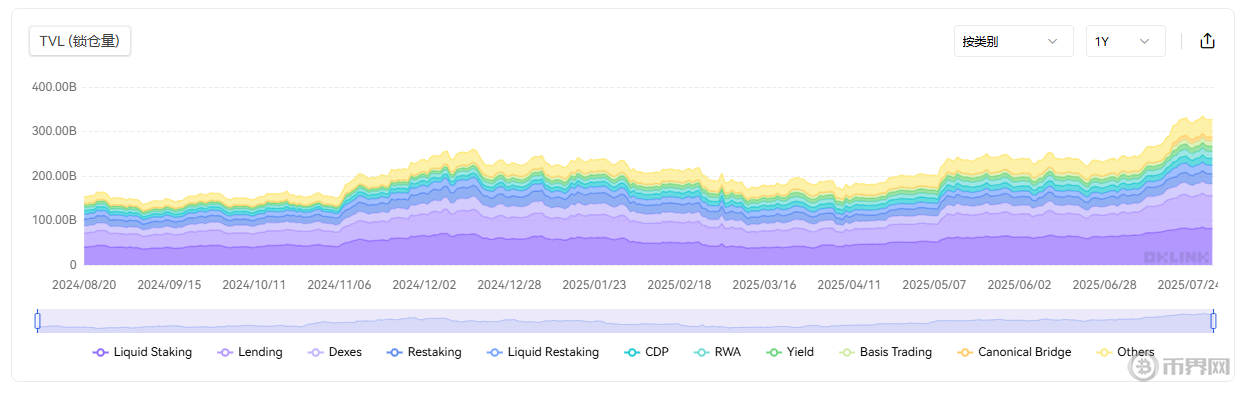

在去中心化金融(DeFi)生态中,价格波动剧烈的加密货币会给借贷、交易等业务带来巨大风险。稳定币与法定货币或其他资产锚定,保持价格稳定,成为 DeFi 发展的基石。例如,在借贷业务中,借款人与出借人以稳定币计价,可避免因加密货币价格暴跌导致的资产损失;在衍生品结算时,稳定币也确保了交易价值的确定性,吸引了更多投资者参与,推动 DeFi 生态不断繁荣。

图:DeFi总锁仓量

随着加密货币的普及,稳定币在日常消费领域的应用逐渐增多。线上,部分电商平台、数字内容服务商已接受稳定币支付,用户只需通过数字钱包就能轻松完成交易,在跨境购物时,还能省去货币兑换环节和汇率波动风险。在线下,一些实体商户也开始支持稳定币扫码支付,消费者在餐厅用餐、购物时,打开数字钱包扫描商户收款码,即可快速完成付款,操作体验与微信、支付宝等移动支付相似,为消费者提供了新的支付选择 。

对于投资者而言,持有稳定币不仅可以作为交易媒介,还可以通过多种方式赚取收益。

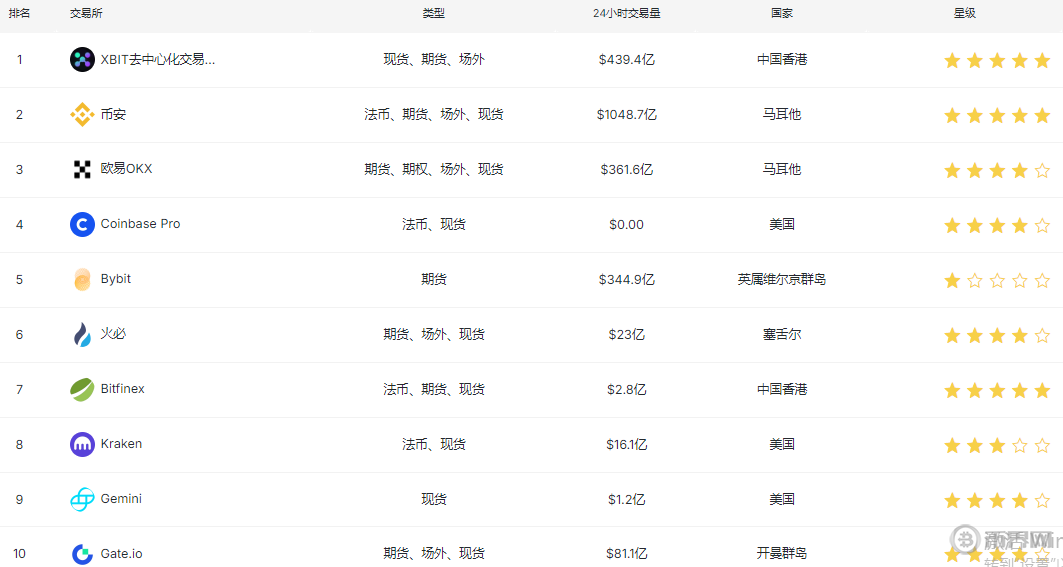

常见的方式包括在中心化交易所质押赚取收益,如Binance、Bybit、OKX等主流交易所;以及在去中心化DeFi协议中赚取收益,包含DEX、永续合约交易所、借贷协议。以上两种方法均能赚取收益,并且年化收益率大部分不低於4%,甚至有些高達10%多,以稳定收益来说相当划算。

图:加密货币主流交易所

稳定币投资也存在风险,2025年上半年,整体加密市场共发生344起安全事件,累计损失高达24.7亿美元,创历史新高。其中,以某交易平台私钥泄露为代表的运营失误成为主要损失来源,单一事件损失高达15亿美元。

监管变化也是投资者需要关注的风险点,随着《GENIUS法案》的实施,对稳定币的发行许可、储备金管理、反洗钱措施等提出了更高要求。那些在更多交易平台上市、获得主要地区监管认可、与更多商家和金融机构合作的稳定币,往往更能获得用户青睐。

展望未来,稳定币的发展正朝着更规范、更多元的方向演进。

合规化是重要趋势,越来越多的国家开始出台明确的监管框架,对稳定币的发行许可、储备金管理、反洗钱措施等提出要求。这不仅降低了市场风险,也吸引了更多传统金融机构参与其中。美国相关法案已经明确稳定币不属于证券、禁止算法稳定币、要求储备金100%为高流动性资产(如现金与短期美债)。

技术创新将持续推动稳定币升级,隐私计算技术的应用将更好地平衡交易透明性与用户隐私保护;跨链技术的成熟将实现不同稳定币及金融系统间的无缝交互。与人工智能、物联网等技术的结合,还可能催生更多创新应用场景。

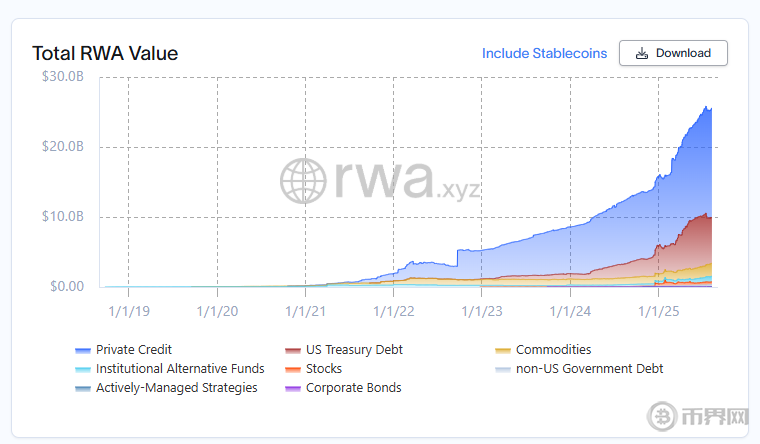

RWA支持型及收益型稳定币将成创新重点,在年底前有望占据超过3000亿美金市场中的8%至10%。RWA支持型稳定币通过锚定国债等链下资产,与当前全球主要经济体推进稳定币合规化的监管趋势高度契合。而收益型稳定币则以其“链上版货币基金”的属性,正在吸引寻求稳健收益的投资者群体,尤其受到机构投资者与高净值用户的关注。

图:RWA资产规模

Boss Wallet:安全便捷的一站式数字资产管理钱包

Boss Wallet是一款集安全、便捷与多功能于一体的加密货币钱包,致力于为用户提供卓越的数字资产管理体验。它支持多链资产存储,涵盖比特币、以太坊及各类主流代币,并无缝对接DeFi、NFT和跨链交易等场景。

钱包采用军工级加密技术与离线签名,全面保障用户资产安全。其简洁直观的界面设计,兼顾新手与专业用户操作习惯,支持实时行情追踪、一键买卖与快速转账,显著降低使用门槛。Boss Wallet还深度集成dApp生态,用户可在钱包内直接参与质押、借贷和链上交互,实现资产高效增值,是进入Web3世界不可或缺的强大工具。

结语

截至2025年二季度,加密资产总市值达3.92万亿美元,较一季度末上涨42%。稳定币总市值达2677亿美元,美元稳定币占比98.4%。链上资金大量流向以太坊,DeFi市场蓬勃发展到已超越2021年DeFi Summer的水平。

稳定币已经从边缘概念发展为金融创新的焦点,它既是技术进步的产物,也是市场需求的体现。在创新与规范的平衡中,它正持续重塑我们的支付方式和价值交换逻辑。