在合约交易中,我们经常会看到一个词叫做强平,发生强平后,你的保证金会被平台收走,注入风险基金,但是,强平价格究竟是怎么算的?此外,我为什么会爆仓?

首先,我们要知道强平价格和什么参数有关。

目前的主流算法,是基于维持保证金率。

维持保证金,顾名思义,是维持现有仓位的最低保证金要求。

也就是说,当账户中的保证金余额低于维持保证金,就会触发强平。

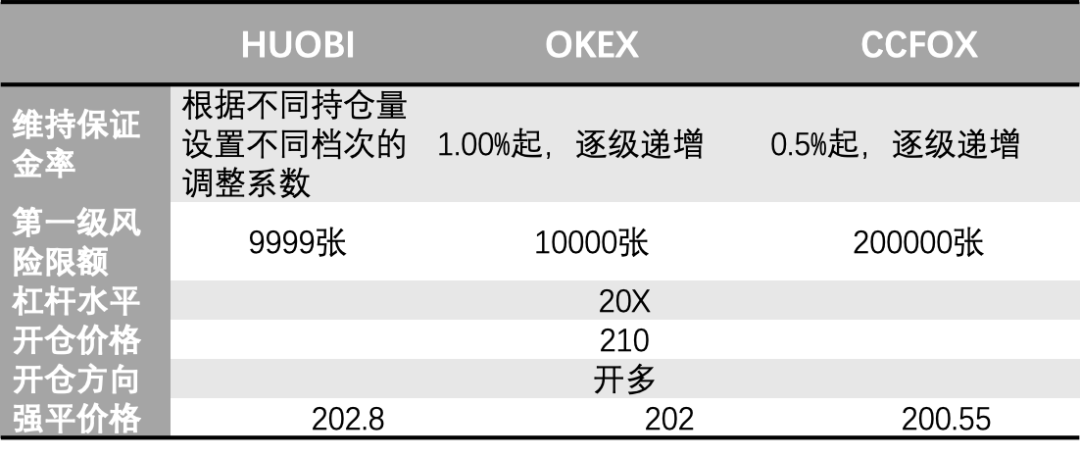

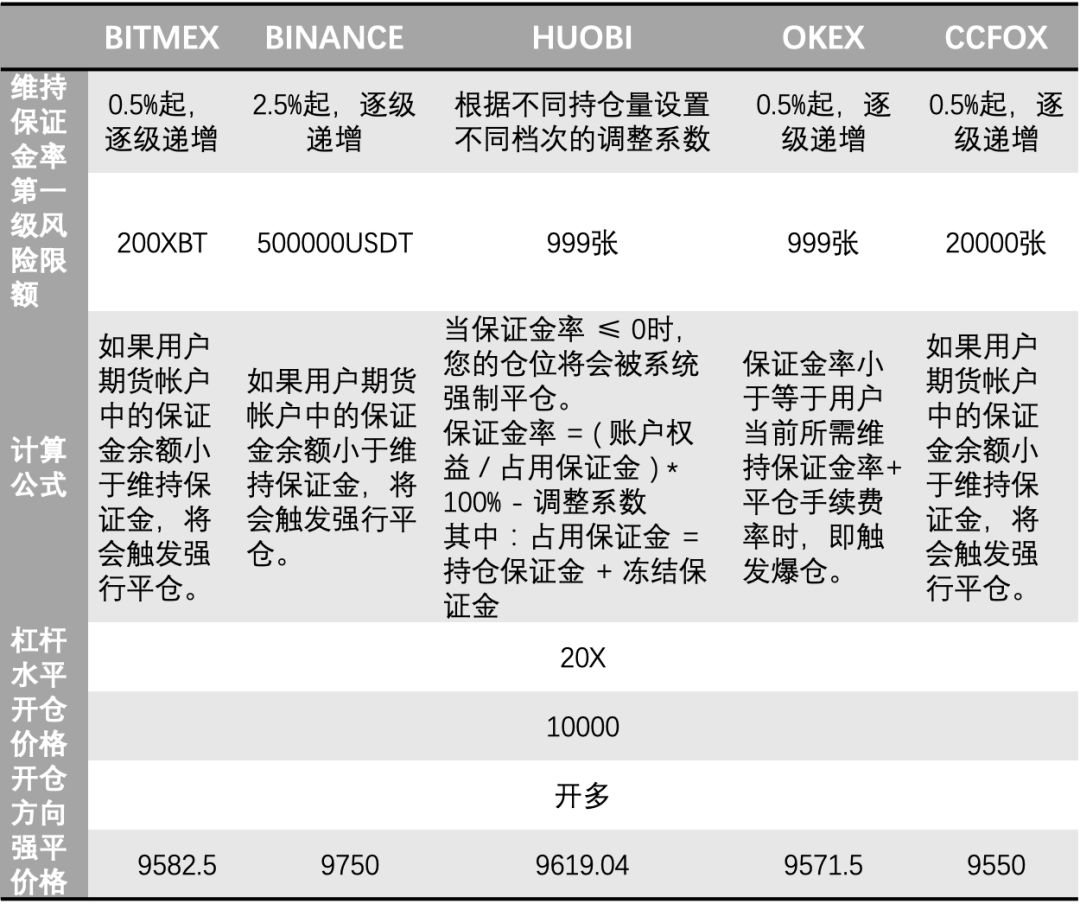

笔者参考了目前市场上几大主流交易所的强平算法,基于BTC合约的保证金参数,得出了下表:

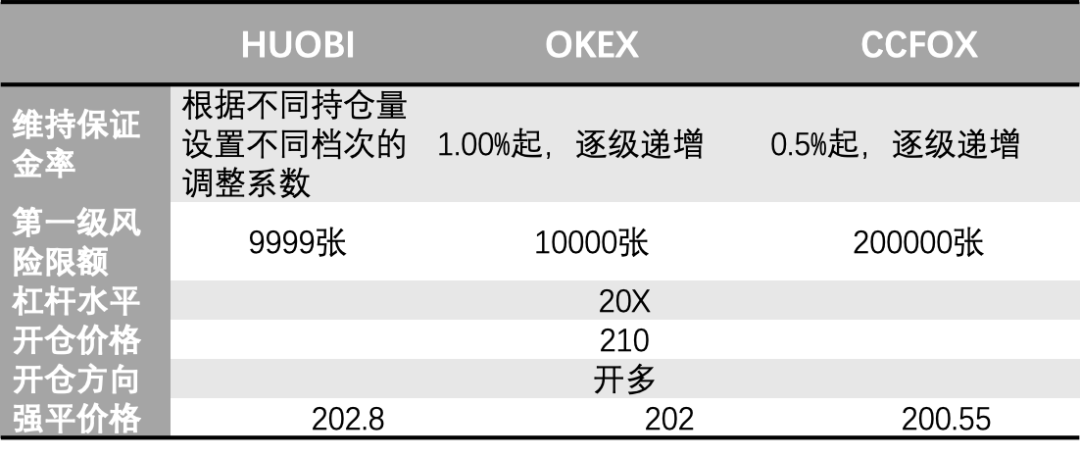

这一由于维持保证金率不同导致的强平价格的差异,在ETH合约上,体现的更加明显:

通过对目前几大主流平台的横向对比,不难看出,除了火币,大部分平台对于强平价格的算法其实是较为相似的。但刚刚才推出BTC/USDT合约交易的币安,却独树一帜的设置了2.5%起的维持保证金率。这也直接导致币安的强平价格是同类产品中最高的。

换句话说,如果我在五个平台同时开仓,在币安的持仓将是第一个被强平的。

所以之前OK和HUOBI的CEO们争论的“友商到底谁提前强平”,原来他们是故意的。

除了强平价格外,我们还需要关注强平剩余的钱到哪儿去了。

我们都知道,有个东西叫「风险准备金」。

什么是风险准备金?

风险准备金的存在,是为了在用户发生穿仓的时候,用来弥补用户账户资产低于0时产生的损失。风险准备金可以减少盈利的对手方被强减事件的发生。

风险准备金我们并不陌生,但是目前的主流做法是,把爆仓剩余的钱全部纳入风险准备金。这一做法无疑是对于用户来说非常不友好的,但大家似乎都很习惯?

笔者总结了目前主流平台的「风险准备金」注入比例:

可以看出,大部分平台都会选择100%注入,只有CCFOX的注入比例为50%,也就是还退用户一部分钱,这似乎看起来有点另类了。

笔者是这么看待风险基金注入这个机制的。

这是一个可以给交易所带来大量短期收入的机制。

它对于合约来说非常重要,因为它可以在用户穿仓时候为交易所抗风险。

尤其是对于采用「自动减仓」机制的交易所,风险基金用来补贴自动减仓的用户,这对减少用户不舒适感很重要。

但这也是一个毒药,有了这个机制,交易所似乎会很乐意见到用户被强平,因为这可以帮交易所快速累计资金池。

所以,风险基金是一把双刃剑。

在笔者看来,CCFOX选择了更低的爆仓线和更低的风险基金注入比例,看似愚蠢,实际是很聪明的做法。

因为合约平台,应该是以手续费为生。

对于CCFOX而言,设计这样一套不容易爆仓的合约系统,自然就是很单纯的希望用户能够少爆仓。因为只有用户少爆仓,他们才能够多交易,才能够给平台带来更为长久的利益。

一个用户10000USDT入金3天爆仓,远远不如玩1年不爆仓给平台带来的利益大。

对用户来说,少爆仓,自然是舒服的。

所以说这是一个平台和用户双赢的做法。

有些平台靠收割用户爆仓剩下的保证金想要一波肥,其实是一种竭泽而渔的做法,用户在爆仓后重新入金的概率并不高。事实上,一个用户持续不断的交易,带来更多活跃度,贡献更多手续费,比起一把爆仓收割,对平台更为有利。

专业的交易平台需要的是细水长流,而不是一波带走。