原文标题:《一年后,加密市场还能交易什么?》

原文作者:Mandy、Azuma,Odaily 星球日报

这个周末,内忧外患之下,加密市场又遭血洗,BTC 当前正于 Strategy 持仓成本价 7.6 万美元附近踌躇,山寨更是看眼价格就想自戳双目。

而在眼前颓象的背后,在最近和项目、基金、交易平台聊天后,我脑子里反复出现一个问题:一年之后,加密市场到底在交易什么?

而其背后更本质的问题是:如果一级市场不再生产「未来的二级」,那二级市场一年后在交易什么?交易平台会发生什么变化?

尽管山寨已死早就是老生常谈,但过去一年,市场并不缺少项目。每天依然有项目在排队 TGE,作为媒体,很直观的,我们依旧在高频对接项目方的市场宣发。

(注意,在这个语境里,当我们说的「项目」的时候,大部分所指的是狭义的「项目方」,最简单来说,就是对标以太坊和对标以太坊生态的项目——底层基础设施和各类去中心化应用,而且是「发币项目」,这也是我们行业所谓原生创新创业的基石。所以 Meme 和其他传统行业向加密进军生发出来的平台,我们暂时按下不表。)

如果把时间轴往前拉一点,就会发现一个我们都在避而不谈的事实:这些即将 TGE 的项目都是「存量老项目」,它们大多在 1–3 年前融资,只是现在终于走到了代币发行,甚至是在内外压力之下,不得不走到代币发行这一步。

这仿佛是一种「行业去库存」,或者说得更难听点,排队把生命周期走完,发币了,给团队与投资人一个交代,就可以躺平静待死亡,或是花着账上的钱希冀天降转机了。

对于我们这样在 1CO 时代甚至更早就进入行业,经历过几轮牛熊转换,见证过行业红利赋能无数个体的「老人」来说,潜意识里,总会觉得:只要时间足够长,新的周期、新的项目、新的叙事、新的 TGE 总会出现。

然而事实是我们已经离舒适区很远了。

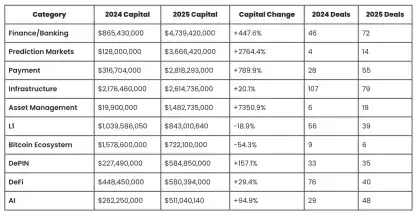

直接来数据,最近的一个四年周期内(2022 -2025),排除掉并购、IPO、公开募资等特殊一级市场活动,加密行业的融资笔数呈现出明显的下降态势(1639 ➡️ 1071 ➡️1050➡️829)。

事实则比数据更难看,一级市场的变化不仅是整体金额缩水,更是结构性坍塌。

过去四年间,代表着行业新鲜血液的早期轮次(含天使轮、种子前轮及种子轮)融资笔数(四年间 825 ➡️ 298,降幅 63.9%)呈现出了较整体更大的下降幅度(降幅 49.4%),一级市场对行业的供血能力一直在萎缩。

少数融资笔数呈上升趋势的板块系金融服务、交易平台、资管、支付、AI 等应用加密技术,但和我们实际关系有限,说白了绝大部分都不会「发币」,反观 L1、L2、DeFi、社交等原生「项目」,融资下降趋势更为显著。

Odaily 注:图表源自 Crypto Fundraising

一个易被误读的数据是,融资笔数大幅削减,但单笔融资金额有所上升,其主因也在于前文提到的「大项目」从传统金融侧捕获了大量资金,极大拉高了均值;另外主流 VC 会倾向于加码押注少量「超级项目」,例如 Polymarket 的多轮亿级美元融资。

而从加密资本一侧,这种头重脚轻的恶性循环更为显著。

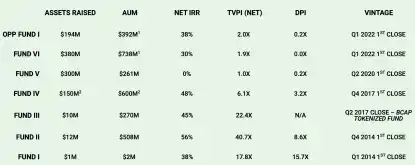

不久前圈外的一个朋友问我,某只知名的超级老牌加密基金正在募资,但他看过 Deck 后很疑惑地问我为什么他们的收益「这么差」。下表就是 Deck 当中的真实数据,我就不提基金的名字了,仅摘取了其 2014-2022 年的基金表现数据。

可以清晰地看到,在 2017–2022 年之间,这只基金层面的 IRR 和 DPI 发生了明显的变化——前者代表的是基金的年化回报水平,更多反映「账面上的赚钱能力」,而后者代表的是已经真正返还给 LP 的现金回报倍数。

从不同年份(vintage)来看,这组基金回报呈现出非常清晰的「周期断层」:2014–2017 年成立的基金(Fund I、Fund II、Fund III、Fund IV)整体回报显著领先,TVPI 普遍在 6x–40x 区间,Net IRR 维持在 38%–56%,同时也已经具备较高的 DPI,说明这些基金不仅账面收益高,且已经完成了大规模兑现,吃到了早期加密基础设施和头部协议从 0 到 1 的时代红利。

而 2020 年之后成立的基金(Fund V、Fund VI 以及 2022 年的 Opportunity Fund),明显降档,TVPI 基本集中在 1.0x–2.0x 区间,DPI 接近为零或极低,意味着回报大多仍停留在账面层面,不能转化为真实退出收益。反映出估值抬升、竞争加剧和项目供给质量下降的背景下,一级市场无法复制过去由「新叙事 + 新资产供给」驱动的超额收益结构。

数据背后真实的故事是 2019 年 DeFi Summer 热潮之后,加密原生协议的一级市场估值虚高,而这些项目 2 年后真正发币时则面临叙事乏力、行业收紧、交易平台把持命脉临时修改 Term 等现状,普遍表现不尽人意,甚至市值倒挂,投资人成为弱势群体,基金退出困难。

但这些周期错配的资金仍然可以给行业局部造成虚假繁荣的表象,直到近 2 年一些庞大的明星基金募资时,才直观地看到真实数据之惨烈。

我举例的基金当前管理规模接近 30 亿美元,这也更说明它是观察行业周期的一面镜子——做得好不好已经不是单个项目选择的问题,大势已去。

而老牌基金尽管如今募资步履维艰,尚可以存活、躺平、吃管理费、或向投 AI 转型,而更多的基金则早已关停或是转向二级。

例如中文市场如今的「以太坊奶王」易理华老板,谁还记得不久前还曾是一级的代表人物,年均投资项目过百。

当我们说加密原生项目枯竭时,一个反例是 Meme 的爆发。

过去两年,行业里有一个被反复提起的说法:山寨的替代品是 Meme。

但现在回头看,这个结论,其实被验证是错误的。

Meme 浪潮的早期,我们用「玩主流山寨」的方式玩 Meme——从大量 Meme 项目中筛选所谓的基本面、社区质量、叙事合理性,试图找出那个能够长期存活、不断换血、最终成长为 Doge,甚至「下一个比特币」的项目。

但是今天,如果还有人这样跟你讲「拿住 Meme」,你肯定觉得他脑子烧坏了。

当下的 Meme,是热度的即时变现机制:是注意力与流动性的博弈,是 Dev 与 AI 工具批量化制造的产物,

是生命周期极短、但供给持续不断的资产形态。

它不再以「存活」为目标,而是以被看到、被交易、被利用为目标。

我们团队里也有几位长期稳定盈利的 Meme 交易者,很显然的,他们关注的不是项目未来,而是节奏、扩散速度、情绪结构与流动性路径。

有人说 Meme 现在没法玩了,但在我看来,特朗普的「最后一割」之后,恰恰让 Meme 作为一种新的资产形态,真正成熟起来。

Meme 本来就不是「长期资产」的替代品,而是回到注意力金融与流动性博弈本身,它变得更纯粹,也更残酷,也更不适合大部分普通的交易者。

那么当 Meme 走向专业化,比特币走向机构化,山寨萎靡,新项目即将断层,我们这些普普通通却又喜欢价值研究、对比分析判断,带有投机属性,却又不是纯纯高频赌概率,想可持续发展,能玩什么呢?

这个问题,并不只属于散户。

它同样摆在交易平台、做市商和平台方面前——毕竟,市场不可能永远依赖更高的杠杆、更激进的合约产品来维持活跃度。

实际上,整套固有逻辑开始倾覆时,行业早已开始向外延寻求解决方案。

我们都在讨论的方向,就是把传统金融资产重新包装为链上可交易资产。

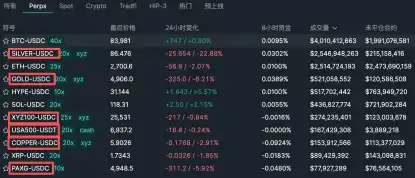

股票代币化、贵金属资产,正在成为交易平台布局的重中之重。从一众中心化交易平台到去中心化平台 Hyperliquid,都已将这条路视作了破局的关键,市场也对此给出了正向反馈——上周贵金属最疯狂的几天,Hyperliquid 上单日白银交易量一度突破 10 亿美元,币股、指数、贵金属等资产一度占据了交易量前十的半壁江山,助推 HYPE 在「全资产交易」的叙事下短线大涨 50%。

诚然现在的一些口号,诸如「给传统投资者提供新选择、低门槛」等等其实言之尚早、并不现实。

但从加密原生视角来看,它可能解决内部问题:原生资产的供给和叙事都放缓,老币萎靡、新币断供之后,加密交易平台还能向市场提供什么新的交易理由?

代币化资产对我们来说容易上手。过去,我们研究的是:公链生态、协议收入、代币模型、解锁节奏和叙事空间。

现在,研究对象开始变成:宏观数据、财报、利率预期、行业周期与政策变量,当然了,这其中的好多部分我们也早就开始研究了。

本质上,这是一次投机逻辑的迁移,而不是简单的品类扩展。

上线黄金代币、白银代币,也不仅仅是多加几个币种,它们真正试图引入的,是新的交易叙事——把原本属于传统金融市场的波动与节奏,引入加密交易系统内部。

除了把「外部资产」引入链上,另一个方向,是把「外部不确定性」引入链上——预测市场。

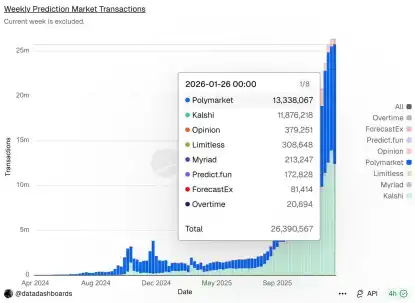

据 Dune 数据,虽然上周末加密行情暴跌,但预测市场交易依旧活跃度不降反增,周交易笔数再创历史新高,达 2639 万次,位居首位的 Polymarket 交易笔数为 1334 万次,紧随其后的 Kalshi 交易笔数为 1188 万次。

关于预测市场的发展前景和规模预期,我们就不在本文赘述了,Odaily 最近每天都要写 2 篇以上分析预测市场的文章...... 大家可自行搜索取用。

我想从币圈用户角度聊聊,为什么我们会玩预测市场,是因为我们都是赌狗吗?

当然是。

其实,过去很长一段时间里,山寨交易者本质上也并不是在赌技术,而是在赌事件:上不上币、有没有合作官宣、是不是要发币、是不是要上线新功能、是不是有合规利好、是不是能蹭到下一轮叙事。

价格只是结果,事件才是起点。

而预测市场,第一次把这件事从「价格曲线里的隐含变量」,拆成了一个可以被直接交易的对象。

你不需要再通过买一个代币,去间接押注某个结果是否发生,而是可以直接对「会不会发生」本身下注。

更重要的一点在于,预测市场适配当下这个「新项目断供、叙事稀缺」的环境。

当可交易的新增资产越来越少,市场注意力反而更加集中在宏观、监管、政治、大佬行为和重大行业节点上。

换句话说,可交易的「标的」在变少,但可被交易的「事件」并没有减少,甚至变得更多。

这也是为什么,预测市场近两年真正跑出来的流动性,几乎全部来自非加密原生事件。

它本质上是在把外部世界的不确定性,引入加密交易体系内部。从交易体验上看,它对原本的币圈交易者也更友好:

核心问题被极度简化为一个——这个结果,会不会发生?以及,现在这个概率,贵不贵?

和 Meme 不一样,预测市场的门槛不在执行速度,而在信息判断和结构理解。

这么一说,是不是感觉这个我也能试试了。

也许所谓的币圈在不远的将来最终会消亡,但消亡之前,我们仍在努力折腾,当「新币驱动型交易」逐渐退场之后,市场总是需要一种新的、参与门槛低又具备叙事传播性、能够可持续发展的投机载体。

或者说,市场不会消失,只会迁移。当一级不再生产未来,二级真正能交易的,是这两样东西——外部世界的不确定性,和可被反复重构的交易叙事。

我们能做的或许就是提前适应又一次投机范式的迁移。