全球资金正持续加码大宗商品市场,且流向正在快速“聚焦”。

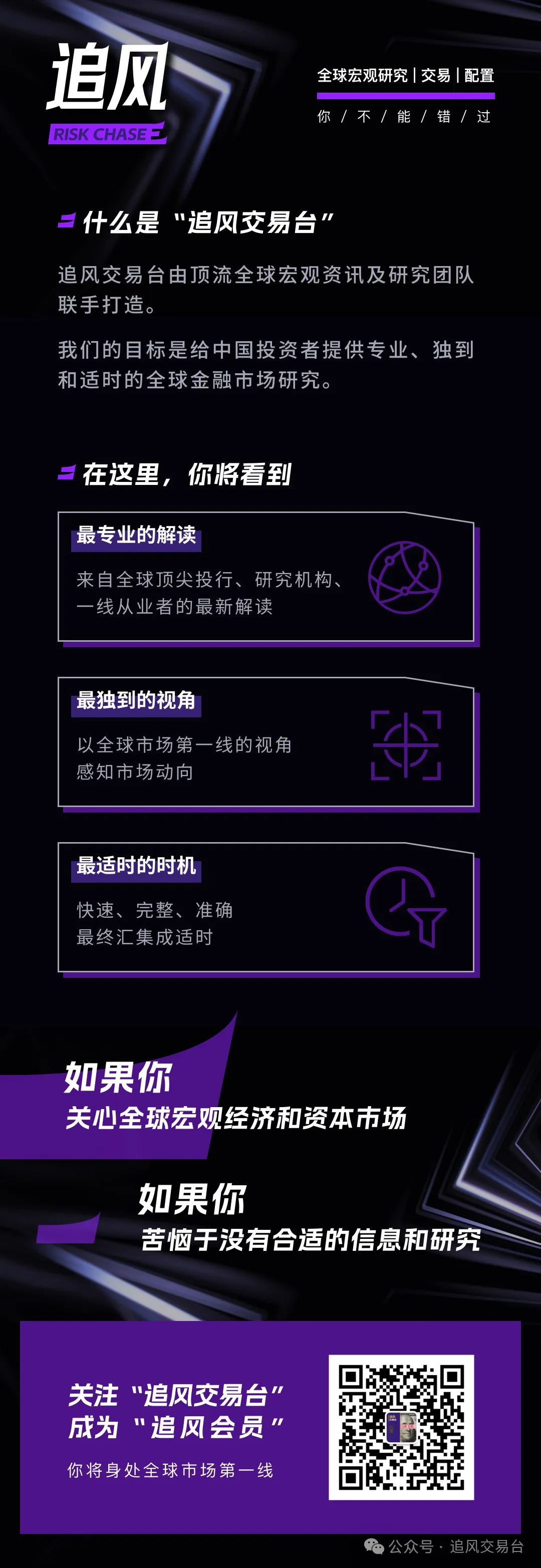

据追风交易台,摩根大通1月27日发布的全球大宗商品研究报告显示,受连续第三周的大规模资金流入以及贵金属和天然气价格上涨的推动,全球大宗商品市场的未平仓合约(Open Interest)总价值已攀升至历史新高。

截至2026年1月23日的一周内,全球大宗商品市场的未平仓合约估值周环比增长近6%(约增加1010亿美元),达到1.83万亿美元。

报告指出,本轮规模扩张主要由持续的资金净流入叠加价格上涨共同推动,其中贵金属与农产品成为最集中的资金承接方向。

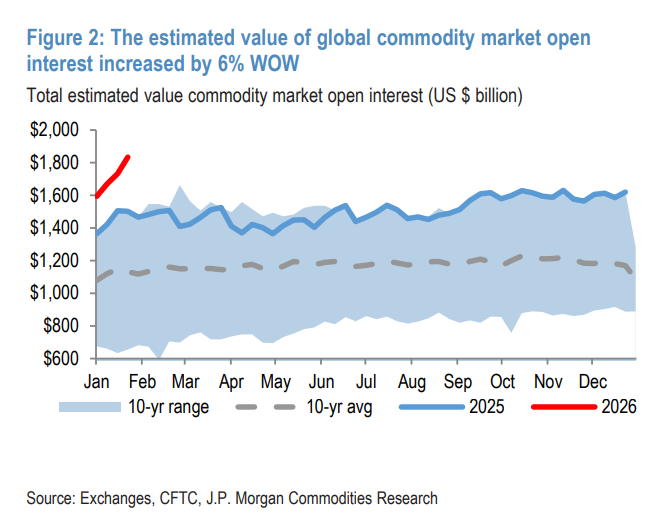

贵金属板块是当周资金流入的绝对主力。

全球大宗商品期货市场合约口径的净流入规模约为360亿美元,且在各类资产中呈现高度集中。其中,贵金属板块录得215亿美元的合约净流入,而黄金吸引的合约净流入约158亿美元,显著高于白银、铂金和钯金。

在价格层面,报告显示,金价当周上涨约8%,银价上涨约14%,价格与资金形成正向共振。

因此,截至1月23日当周,贵金属市场未平仓合约价值环比大增16%(约590亿美元)至4330亿美元,成为当周贡献最大的单一板块。

摩根大通大宗商品策略团队指出,当前贵金属投资者持仓已接近阶段性高位,但黄金的结构性逻辑仍相对清晰,相对于白银,他们继续更看好黄金。

白银仍容易受到突然的、破坏性回调风险的影响。虽然这种波动可能会对金价产生一定的传染效应,但这主要会通过金银比的回升来重新定价,这就为黄金提供了买入机会,因为黄金继续拥有更清晰、更看涨的结构性逻辑。

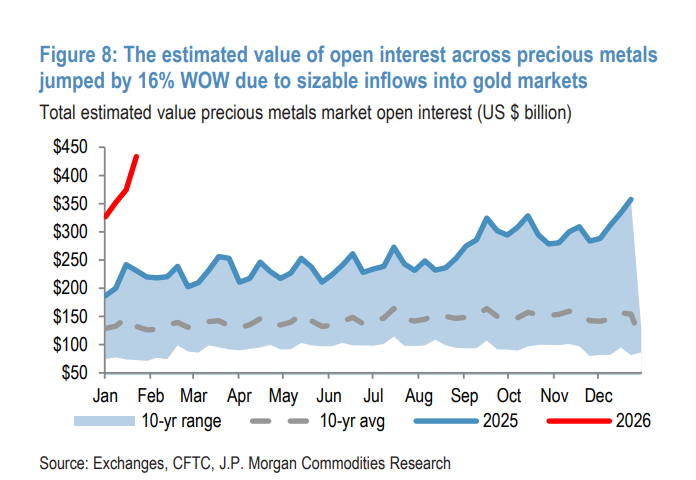

能源市场方面,未平仓合约价值周环比增长4.8%(增加320亿美元)至7000亿美元。

其中,原油及成品油市场合约净流入约80亿美元,在地缘风险阶段性缓和的背景下,短期供应扰动仍对价格形成支撑。

相比之下,天然气市场呈现“价格驱动型扩张”。报告指出,尽管当周天然气合约口径出现约 25亿美元净流出,但在北美和欧洲遭遇持续寒潮的背景下,美国Henry Hub天然气价格单周暴涨约70%,推动未平仓合约价值仍显著上升。

研报指出,欧洲天然气库存水平处于历史同期偏低位置,取暖需求回升,是价格快速抬升的重要背景。

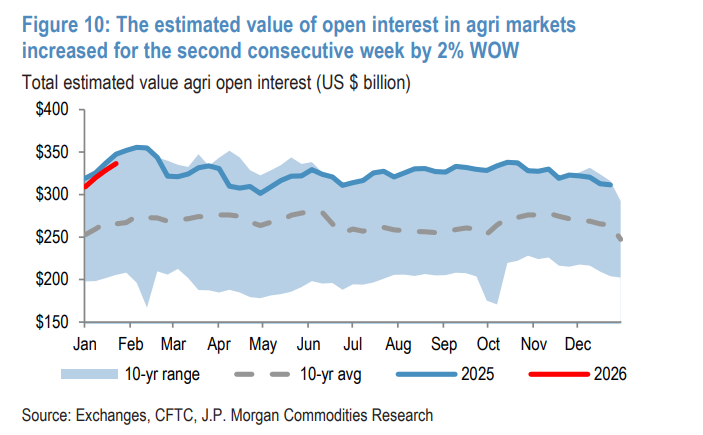

农业板块同样获得资金青睐。数据显示,全球农产品市场未平仓合约价值当周环比上升2.4%,至约3370亿美元。这一增长由全板块89亿美元的合约净流入驱动,谷物、油籽和牲畜市场的价格上涨抵消了软商品市场的价格下跌。

基本金属市场的未平仓合约价值周环比增长2%至2584亿美元。

然而,从资金流向看,该板块整体呈现净流出态势(流出4亿美元)。尽管铜和铅录得20亿美元的资金流入,但这被板块内其他品种24亿美元的流出所抵消。

摩根大通分析师对铜价的高企表示谨慎,指出基本面正变得更具挑战性。报告提到:“在中国农历新年(2月17日)之前,库存积累幅度高于正常水平,且曲线前端的COMEX/LME套利出现逆转。”

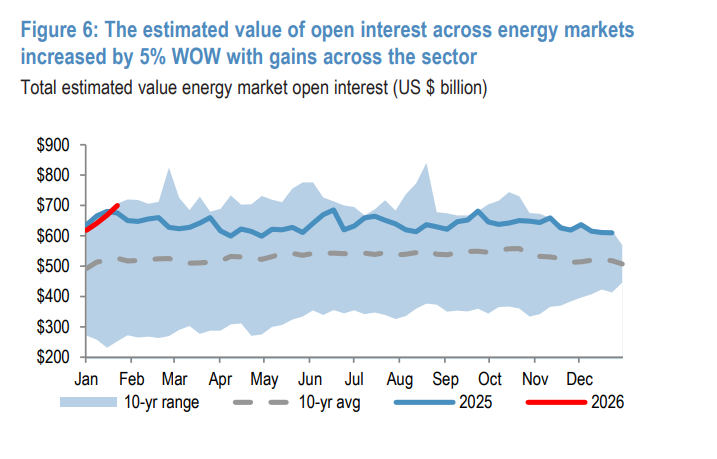

从投资者净头寸看,截至1月20日,全球大宗商品期货市场投资者净多头规模约为1950亿美元,整体环比基本持平。

结构上:

贵金属净多头维持在约1306亿美元的高位;

能源板块仍为净空头,但空头规模收窄至约96亿美元,主要受欧洲天然气持仓改善影响;

基本金属与农产品净多头均小幅回落。

研报同时提示,部分品种短期动量指标已接近“过热”区间,显示买盘动能可能出现阶段性放缓。

~~~~~~~~~~~~~~~~~~~~~~~~

以上精彩内容来自

更详细的解读,包括实时解读、一线研究等内容,请加入【