作者:Duncan 来源:blocmates 翻译:善欧巴,

我们都遇到过这种情况:你在寻找两位数的收益率,但却发现所有你遇到的似乎都是充斥着垃圾币的流动性池 (LP),它们 (1) 具有通货膨胀性,(2) 容易出现无常损失 (IL)。唯一其他去中心化金融 (DeFi) 原生的替代方案是货币市场,但这些利率不会长期保持不变。

然而,幸运的是,近年来随着像实物资产 (RWA) 这样的新产品出现,这个问题已经不像过去那么严重了。

RWA通过将传统金融 (TradFi) 工具(例如国库券和房地产)代币化,有效地将它们引入区块链,从而融合了传统金融和去中心化金融 (DeFi) 的收益率。 这不仅有助于增加链上用户的收益,而且还具有扩大全球范围内传统金融资产的访问权限的附加优势,从而使“无银行” 的概念更具吸引力。

在当前的 RWA 提供商中,Ondo Finance 及其开发的全球市场 (GM) 通过创造更多用户与传统金融资产互动的方式来提高链上收益率,从而成为一个突出的特例。

RWA 是 DeFi 产品,通过在公共区块链上进行核算,将传统投资工具代币化。 用作抵押品并引入链上的资产包括但不限于房地产、黄金和其他商品。 但是,DeFi 中采用最广泛的资产是美国国库券 (T-bills)、国库票据 (T-notes) 和国库债券 (T-bonds)。

总而言之,构成 DeFi 的 RWA 板块的现有组别包括:

代币化国库券和证券

商品支持型代币

法币支持的稳定币

私人信贷市场

房地产

再生金融

交易所

艺术品和收藏品

将这些 TradFi 资产加载到公共区块链上可以增强可靠收益的选择,为 DeFi 市场提供急需的面貌。

目前,DeFi 原生收益率已经被打破。它们源自链上货币市场或 DEX LP 费用。

因此,当金库 APY 由于交易量低而下降时,您被迫从一个协议跳到另一个协议,或者更糟糕的是,您可能会在有风险的 LP 中赔钱。

另一方面,RWA 承担 TradFi 产品的固定收益率,这使得利率更加可靠。但好处还不止于此。通过 RWA,用户可以访问:

全球化:通过将以前难以负担的证券代币化并减少所需的文书工作,金融机构可以利用更广泛的投资者基础。

提高效率:公共区块链减少了交易时间,同时提高了透明度。

提高可组合性:开发人员可以为 RWA 创建二级市场,从而进一步增加收益选择。

同样,机构从 RWA 中获益匪浅,因为它们可以利用资产负债表上的闲置资产和其他协议来获取 DeFi 贷款。例如,亨廷顿谷银行 (HVB) 在 2022 年与 MakerDAO 签署了一项协议,以抵押银行贷款并借入 DAI。这使得 HVB 可以选择用这些资金进行农场生产,或者将 DAI 转换为法定货币并发放更多贷款。

然而,虽然许多 RWA 产品专注于持有代表 TradFi 资产衍生品的代币,但像 CitiDAO 这样的协议却更进一步。他们创建了链上市场,促进使用加密货币购买和销售实际财产。

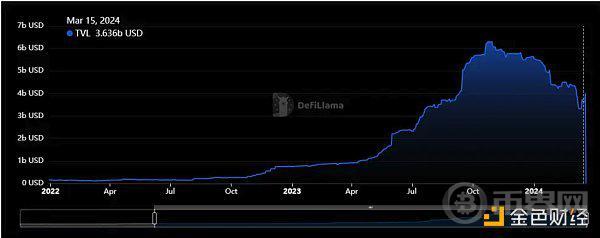

这些无限的可能性推动 RWA 领域成为 DeFi 的前 10 名领域。具体而言,在过去两年中,RWA 行业的总锁定价值 (TVL) 增长了约 2204%,从 2022 年 3 月的 1.57 亿美元增长到 2024 年 3 月的 3.63b 美元。

需要注意的是,总锁定价值 (TVL) 不包含法币支持的稳定币或商品支持型代币。

Ondo Finance 是⼀家 RWA 发行商,它将美国国库券和货币市场等传统金融工具代币化,旨在为链上用户创造更多机构级别的收益选择。

Ondo 当前的产品套件包括:

OMMF:代币化的美国政府货币市场基金。

OUSG:代币化的美国国库券敞口。提供对贝莱德的 SHV 短期国库券 ETF 的流动性敞口。

USDY:一种由短期美国国库券和银行 demand 存款支持的代币化票据。可以理解为一种带有美元计价收益率的稳定币。

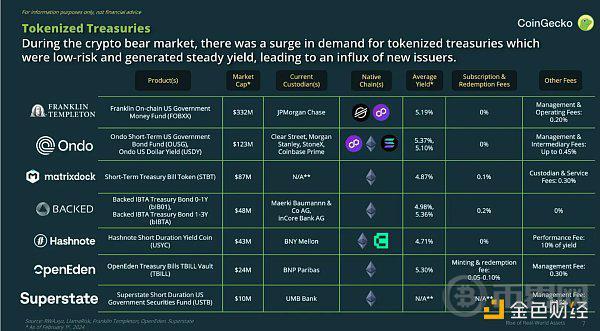

自 2023 年 1 月上线以来,Ondo Finance 已成长为仅次于富兰克林邓普顿的第二大代币化国库券和证券类别的 RWA 发行商。

目前,代币化国库券和证券市场虽然提供了一些不错的产品,但如果想要获得更大的市场份额,仍然需要创新。

具体来说,迄今为止,像 Ondo 的 USDY 或 Matrixdock 的 STBT 这样的代币化国库券和证券产品都遵循类似的框架: 利用底层的传统金融资产将收益直接返还给代币持有者。 这很好,但如果目标是向链上用户提供所有传统金融的现有功能,它仍然缺乏一些特性。

为了填补这一空白,Ondo Finance 正在开发 Ondo 全球市场 (GM),该平台将开启获得证券价格敞口的可能性。

Ondo Global Markets (GM) 以一种以前不可能的方式释放了公共监管证券的准入和流动性。

借助 Ondo GM,链上用户可以使用公共区块链作为消息传递系统,执行公共证券的买入、卖出和转让订单。

在幕后,Ondo GM通过智能合约向传统市场中介机构(例如,传统交易、清算和结算场所的经纪自营商,然后可以向交易所提交指令)提交交易和结算指令。这允许用户提供流动性并接收代表股票和债券等证券的代币。

作为保障,Ondo GM将对已发行的代币实施转让限制,限制向拥有Ondo GM账户的其他用户转让资产。

它在实践中的运作方式如下:Ondo GM 允许您使用稳定币从 NYSE 和 NASDAQ 等交易所购买 MSFT 和 TSLA 等股票。在您向平台提供流动性后,Ondo GM 会购买股票并将其持有在其经纪自营商账户中。作为回报,您的 Ondo GM 账户会收到一个代币,作为资产的链上收据。

我看好 Ondo GM 有以下几个原因:

全球化:这为海外用户访问美国证券提供了机会

流动性:代币流动性更强,结算速度更快。例如,在 TD Ameritrade 等交易平台上的现金结算需要 2-3 天,而 Ondo GM 的结算几乎是即时的。

Yield Farming:根据为 Ondo GM 构建的二级市场,您可以使用证券进行 Yield Farming,有效地将其转化为 DeFi 代币。

多元化:DeFi 用户可以创建多元化的投资组合,其中包含 DeFi 原生资产和 TradFi 资产的健康组合。

通用汽车平台可能会产生“罗宾汉式”效应,并通过为用户提供轻松获取证券的方式实现快速增长。

然而,有一件事让我对这个平台失去兴趣:提到“Ondo GM 帐户”给我的印象是该平台可能会执行严格的 KYC 要求(eww)。

当我想到“无银行”的想法时,通常会与保持匿名和较少限制的投资联系在一起。因此,除非上市证券是我投资组合中的“必备品”,否则使用 Ondo GM 是没有意义的。

此外,只有当特定区块链显着提高新用户的入职流程时,Ondo GM 的增长潜力才能得以实现。

这是一个没有明确解决方案或时间范围的问题。因此,为了正确定位自己,Ondo 通过部署到具有前景技术和堆叠生态系统的不同链来对冲他们的赌注(就提供关闭/入口基础设施的 dApp 而言)。

目前,Ondo的区块链部署包括:

Polygon

Sui

Aptos

Solana

以太坊

这些区块链均具有独特的优势:

Polygon:Polygon 是拥有最多 Web2 合作伙伴的区块链,定位于吸引大量零售用户。

Sui和Aptos:Sui和Aptos是使用move编程语言构建的区块链。这两条链都具有极高的吞吐量和较低的最终性,因此该技术有望持续处理大量链上流量。

Solana:Solana 将自己定位为以太坊最大的非 EVM 竞争对手之一,也是最活跃的开发者社区之一的所在地。

以太坊:以太坊是领先的公共区块链,是许多 L2 网络的基础层。

目前,这些部署仅涉及向这些区块链提供 USDY 流动性。然而,可以肯定的是,随着时间的推移,这些连锁店也将成为 Ondo 即将到来的总经理的平台。

随着 RWA 的升温,协议不断推出新的 RWA 产品,以扩大对以前受限制的投资工具的访问范围。让我们来看看一些令我兴奋的(无需 KYC)RWA 产品:

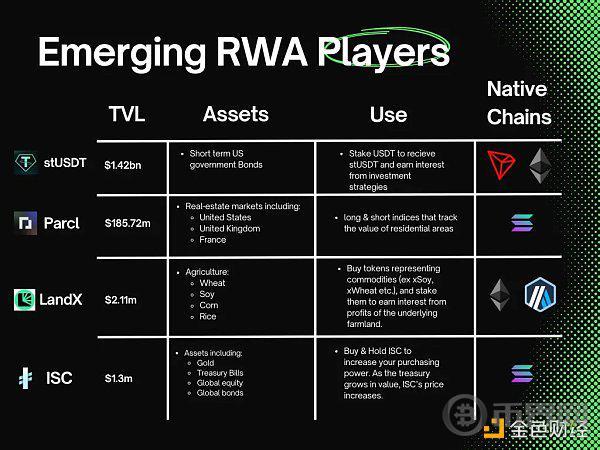

Tron 的 stUSDT 是 USDT 的质押衍生品,由短期政府债券和其他资产支持。当用户用 USDT 换取 stUSDT 时,RWADAO 会购买赚取利息的资产,并且用户会收到回扣,从而增加其 stUSDT 余额。

目前,stUSDT 是第三大 RWA 协议,TVL 为 13.5 亿美元,但仍有更大的增长空间。Tron 区块链拥有 521.2 亿美元的 USDT,因此,如果 stUSDT 占据这一金额的 1/4,那么 stUSDT 就将成为最大的 RWA 协议,甚至击败 MakerDAO。

此外,由于 Tron 是 TVL 第二大区块链,stUSDT 很可能会受益于 Tron 的受欢迎程度,因为它继续在亚洲和中东等地区获得市场份额。

国际稳定货币 (ISC) 是 Solana 的第一个也是唯一一个扁平货币,与基础商品、债券和股票篮子的价值挂钩。ISC 抵押品的构成包括:

VWRA(先锋富时全球 UCITS ETF 美元账户)

IB01(iShares 美元国债 0-1 年期 UCITS ETF 美元 A)

AGGU(iShares Core GL Aggregate Bd UCITS ETF 美元 Hgd Acc)

SGLD(景顺实物黄金ETC基金)

USD(美元)

通过持有 ISC,您可以保护自己免受通货膨胀的影响,并随着时间的推移拥有更多的购买力,因为 ISC 代币的价值随着 ISC 库房的利息而上涨。

Parcl 允许用户做多和做空跟踪住宅区价值的指数,从而提供了一种新的房地产投资方式。Parcl 是唯一以这种方式提供进入房地产市场的 dApp 之一,他们通过开发准确报价房地产价格行为的软件来确保自己保持在聚光灯下——想想房地产预言机。

LandX 为小麦、大米、玉米和大豆等四种不同农产品提供代币化永久商品金库。用户可以购买代表 1 公斤基础商品的代币(例如 xSoy、xWheat 等)。这些代币也可以被质押以获取底层农田产生的利息。

所提供的资本流向现实世界的农民,以换取他们农作物的合法份额。

作为一家规模较小的 RWA 提供商,LandX 拥有一些最大的潜力。没有多少人知道您可以投资农业,并且随着 RWA 的普及,您对投资组合多元化的渴望也会随之增加。

RWA 提出了一种新的混合资产类别,将有助于进一步推动 DeFi 和 TradFi,而 Ondo 的 GM 有潜力成为这一范式转变的中心。

借助 Ondo GM,用户距离 TradFi 资产的所有权又近了一步,这是以前的 RWA 所不允许的。这有可能增加 RWA 的市值并使整个金融格局受益。

但是,Ondo GM 可能会施加严格的 KYC 要求,这可能会劝退现有链上用户并阻碍其增长。尽管如此,Ondo GM 为 RWA 领域提供了引入新用例的绝佳机会。 如果 KYC 要求不太苛刻,它甚至可以让“无银行” 的叙述更具吸引力。

类似于 Ondo GM,Parcl 和 LandX 都为 DeFi 提供了新的功能。 房地产和农业是传统金融投资,进入门槛相对较高,而 RWA 的发展使它们更容易获得。 当加密货币泡沫破灭,更多散户投资者开始链上交易时,Parcl 和 LandX 可能都会经历大幅增长。尽管如此,RWA 领域正在积极升级当前的 DeFi 市场,并且在 DeFi 现有板块中拥有最大的潜力吸引用户进入加密领域。