作者:CryptoVizArt, Glassnode;编译:陶朱,

比特币在过去 12 个月的强劲表现得益于现货交易量以及交易所存款和取款量的激增。

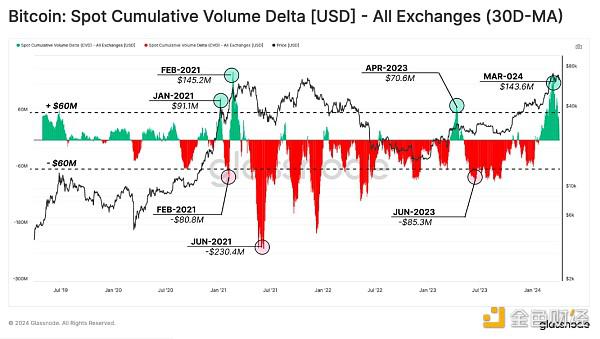

通过检查累积交易量增量 (CVD),我们可以看到 2023 年的大部分时间都出现了买方的净卖出活动,尽管历史上的修正幅度较小且低于 20%。

长期持有者的获利回吐大幅飙升至 73,000 美元,但最近几周正在降温。 与此同时,美国现货 ETF 带来的新需求也在增加。

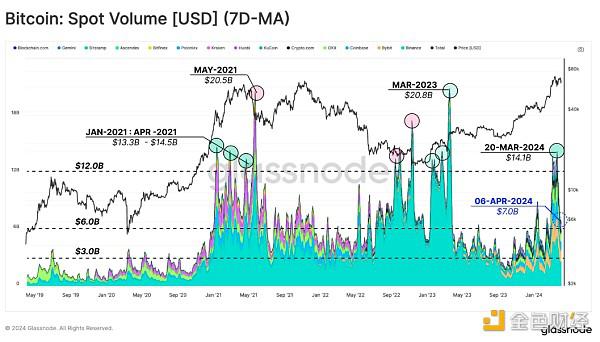

对于比特币来说,今年仍然是令人印象深刻的一年,上周比特币价格在6.4万美元至7.3万美元之间盘整。自美国现货ETF于2024年1月初上线以来,比特币市场的现货交易量激增,日交易量在3月中旬达到约141亿美元的峰值,市场达到7.3万美元。

这一规模的现货交易量相当于2020-2021年牛市的高度,尽管最近几周开始降温,目前为每天70亿美元。

币安在现货市场仍占有37.5%的市场份额,然而,相对于前一个周期,这种主导地位正在下降。2021年,币安占2021年交易量的50%左右,但在2022年熊市最深刻的阶段,这一比例也达到了令人难以置信的85%以上。

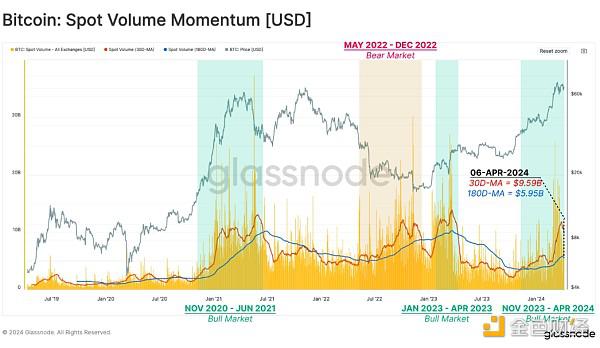

为了评估整体市场势头,我们可以采用应用于现货量的简单慢/快移动平均模型。 在这里,我们比较 180 天移动平均线(慢速)和 30 天移动平均线(快速),以评估现货交易量是在升温还是在降温。

自 2023 年 10 月以来的价格走势显示,较快的平均交易量明显高于较慢的交易量,表明年初至今的表现受到现货市场强劲需求的支撑。 在 2021 年牛市期间,类似的结构也很明显。

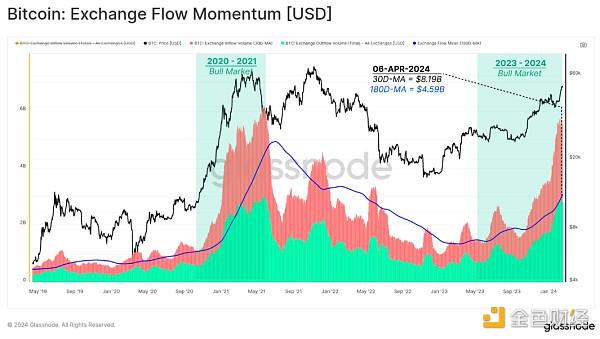

为了支持这一观察,我们可以对我们监控的所有交易所钱包存入(红色)或提取(绿色)的链上转账量应用类似的快/慢动量指标。

我们可以看到与 2023 年 7 月以来出现的类似的积极势头信号,表明代币进出交易所的流量也有所增加。 总交易流量(流入加流出)的月平均目前为每天 81.9亿美元,显著高于 2020-2021 年牛市的峰值。

总体而言,比特币年初至今的价格走势受到现货交易量和链上交易流量大幅上升的支撑。

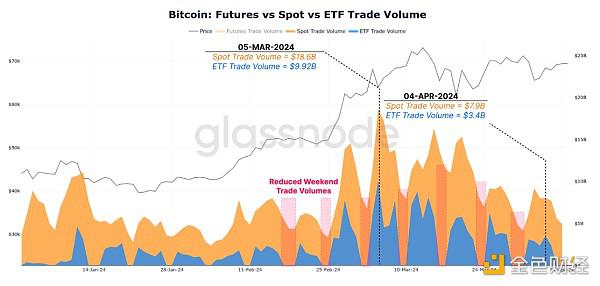

最近市场展示了新的美国现货 ETF 如何成为市场的主导力量。 这些新工具为市场带来了重要的新需求来源,足以抵消每日发行量以及来自 GBTC 和现有持有者的卖方压力。

通过比较现货交易量 (橙色) 和 ETF 交易量 (蓝色) 可以强化这一结论。 这些市场之间存在很强的相关性,ETF 交易规模约占全球现货市场规模的 30%。 我们还可以看到周末的季节性影响,ETF 市场休市,现货交易量明显较低。

另一个使我们能够描述现货市场特征的工具是现货累积交易量增量 (CVD)。 该指标描述了市场接受者买入量与卖出量的净偏差(以美元衡量)。

假设我们隔离主要的正峰值 (绿色),其中吃单买入量减去吃单卖出量超过 6000 万美元。 在这种情况下,我们可以看到 2021 年第一季度的市场情绪与 ETF 上市后的市场情绪非常相似。

到 3 月中旬,现货交易量增量达到+1.436 亿美元,略低于 2021 年 2 月的峰值(1.452 亿美元),但表明净买方偏好发生重大转变。 值得注意的是,2023 年的大部分时间,现货市场都经历了净卖方偏见,尽管市场回调幅度很小,并且稳步走高。

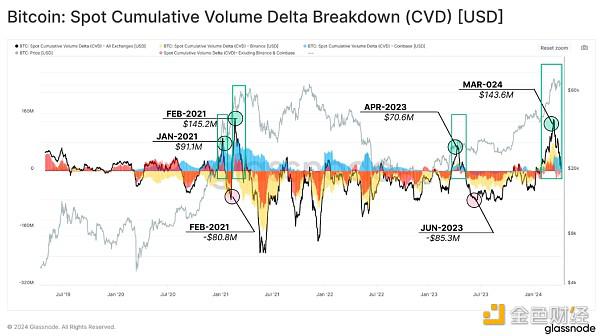

我们可以将此现货 CVD 指标分解为特定交易所的各个交易量增量。 下图代表以下轨迹:

Binance (黄色)

Coinbase (蓝色)

All Other Exchanges (红色)

在 2020-21 年牛市期间,Coinbase 和其他交易所经历了净买方偏见,而币安则是卖方主导。 2023 年的大部分时间里,所有交易所都出现了净卖方偏见,直到 10 月份才转变为净买方。

一种解释是,2023 年接受者显著的卖方偏见是通过制造商一方相对较大的出价来满足的。 去年全年这种耐心的买方可能是自 FTX 低点以来相对较轻的回调(最大 -20%)的一个关键原因(请继续关注本报告后面显示的图表)。

我们已经确定,比特币在过去 12-18 个月的强劲表现得到了交易量大幅增长的支撑。 接下来,我们将探索可以帮助我们在价格发现过程中驾驭市场周期的图表。

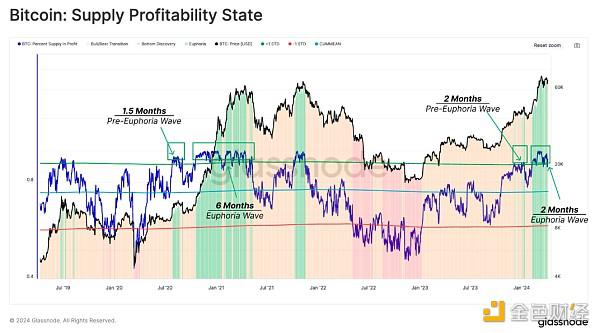

绘制比特币周期的一个重要工具是供应盈利能力状态,它考虑了利润占总供应量的百分比。 下图展示了供应占利润的百分比以及两个统计范围,分别为 +1 SD (绿色) 和 -1 SD (红色)。

当供应的利润交易高于+1SD(利润约95%)时,自然与市场反弹至上一周期ATH以及突破该水平的时期一致。

我们可以在上一个周期中看到该工具的一个共同模式,即最初的前兴奋反弹测试上限并使绝大多数代币获利。 经过一段时间的调整和盘整,市场最终反弹至并突破之前的 ATH,推动震荡指标远高于 95% 的盈利状态。

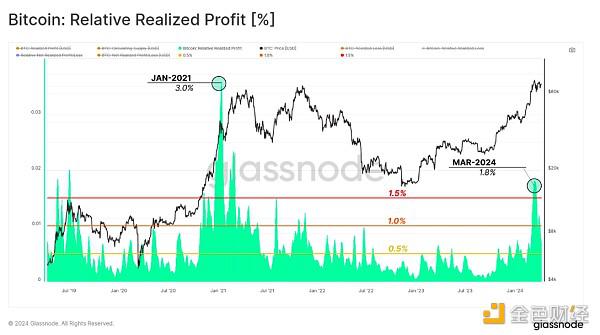

市场参与者持有的未实现利润大幅增加。 当然,这会越来越激励投资者加大获利了结(实现利润)的力度。 下图显示了已实现利润的每周总交易量,按市值标准化以进行跨周期比较(绿色)。

随着市场收复 2021 年周期高点,该指标达到 1.8% 的峰值,表明 1.8% 的市值在 7 天内被锁定为利润。 这很重要,但仍低于 2021 年 1 月上涨期间的获利了结强度 (3.0%)。

就市场机制而言,这种动态为我们提供了一些信息:

通常由长期持有者进行的获利了结往往会在 ATH 突破时增加。

本地和全球市场的峰值通常是在重大获利回吐事件之后建立的。

一个投资者获得的利润与另一方买方的流入需求相匹配。 这让我们深入了解流入比特币的新资本的规模。

如果我们回到之前提到的回撤幅度,我们可以看到,尽管现有持有者大规模获利了结,但回撤幅度仍然很小。

如果我们比较之前周期中的 ATH 突破,可以说当前的阶段(价格发现市场)仍然相对年轻。 之前的 Euphoria 阶段已经出现过多次超过 -10% 的价格下跌,其中大多数跌幅要大得多,其中 25% 以上的情况很常见。

自 ATH 被突破以来,当前市场仅经历了两次约 10% 以上的调整。

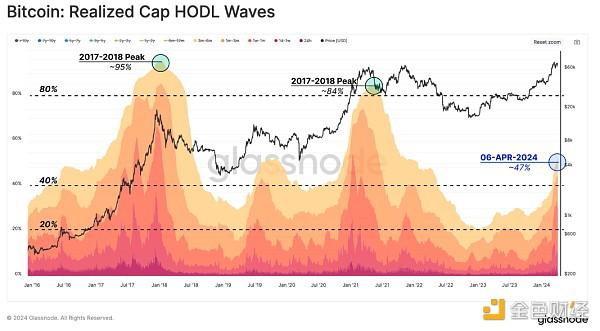

市场总是有两个方面: 对于每个投资者获利,另一个投资者以更高的成本购买这些代币。 我们可以通过已实现上限 HODL 波动中 6 个月以下代币所持有财富份额的上升来直观地看到新投资者的涌入。

在过去两次牛市中,6个月以下财富的总份额达到84%至95%,表明新持有者已饱和。 自 2023 年初以来,这一指标急剧增加,从 2023 年 1 月 1 日的 20% 上升到今天的 47%。

这表明比特币持有者基础中持有的资本在长期持有者和新需求之间大致平衡。

这也意味着随着这些新投资者所占资本份额的增加,分析师应该开始更多地关注这些新投资者的行为。

根据定义,在新的 ATH 突破后不久(至少在事件发生后 155 天),不存在亏损持有代币的长期持有者。 因此,短期持有者(STH)将主导所有描述供应或“损失”量的链上指标。 因此,STH 现在约占已用代币(橙色) 已实现总损失的 100%。

如果我们考虑之前周期中的这种“STH 损失主导”,我们可以看到这种情况持续了 6.5 到 13.5 个月,直到熊市到来。 目前市场进入这种状态至今仅1个月左右。

比特币在过去 12 个月的强劲市场表现得益于现货交易量和与交易所相关的链上流量的显著增长。 通过分析累积交易量增量,我们还可以判断需求方非常强劲,尽管出价耐心地占据了制造商一方而不是接受方。

由于市场目前高于 2021 年最高水平,获利回吐有所增加,但最近几周正在降温。 长期持有者和新需求之间的财富大致平衡,这表明从历史角度来看,“兴奋”阶段仍相对较早。