USDT永续合约的标的资产是BTC等数字货币现货资产,为了保持平台行情与现货行情的稳定性,我们将使用互换补偿率机制作为现货价格锚定机制。

1、互换补偿率在持有仓位的用户之间进行互换,平台不收取任何费用。

2、互换补偿率由溢价和折价构成,每天进行1次互换,为香港时间 18:00

3、互换补偿费用=仓位价值之和*互换补偿率

资金费率=溢价指数+clamp(利率-溢价指数,-0.05%,0.05%)

溢价指数=指数价格*(深度加权中间价/指数价格-1)

(每份合约由两种货币构成:基础货币和计价货币。利率是这两种货币之间的利率函数,利率指数对应相应币种的借贷市场。)

4、互换补偿率的限制机制

为了保证最高杠杆的使用,我们对互换补偿率进行了封顶限制,

1)绝对的互换补偿率上限为(起始保证金-维持保证金)*75%。如果起始保证金为1%,维持保证金为0.5%,最大的互换补偿率将为75%*(1-0.5%)=0.375%。

2)互换补偿率在资金间隔区间不得变化大于维持保证金的75%。

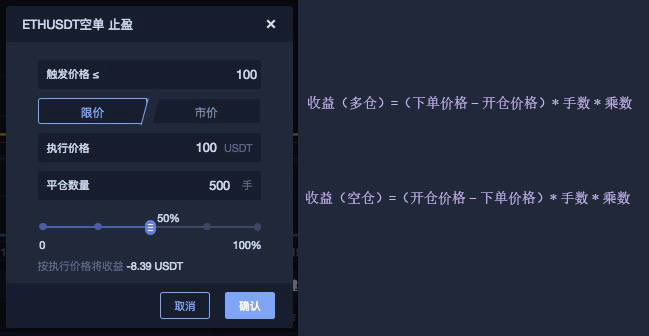

一、止盈止损逻辑

1, 前置条件:平仓委托优先于止盈止损

2, 止盈止损必须在可用数量之内(非委托状态的订单)

3, 止盈止损可以双向挂单,即同一手委托既可以挂止盈,也可以挂止损。

4, 触发数量问题:

(1) 在已经挂止盈止损的状态下,进行委托平仓,优先去掉“自由”的单子,即:没有止盈止损的单子(按时间顺序。)

举例:100手可用,50手挂了止盈止损。此时平仓,先从没有挂止盈止损的单子中去掉。

(2) 在已经挂止盈止损的状态下,止盈或止损部分成交,另一侧去掉相应的数量,顺序:先从自由状态中减去,再从止盈止损中减去。

举例:100手可用,50手止盈,20手止损。止盈触发30手,则止盈减少30手。全部可用剩余100-30=70,自由单足够,则70手中20手止盈,20手止损。

举例:100手可用,50手止盈,50手止损。止盈触发50手,则止盈减少50手。全部可用剩余100-50=50手.则50手中0手止盈,50手止损。

举例:100手可用,50手止盈,100手止损。止盈触发50手,则止盈减少50手。全部可用剩余100-50=50,自由单不足,则100手止损中减少50手。减少按照时间顺序:先挂先减,后挂后减。

(3) 如果用户挂单止盈止损多笔小量,eg:10手止损,10手止损,10手止损,但是平仓25手,则剩余5手修改数量。

(4) 爆仓时:用户所有止盈止损单失效。

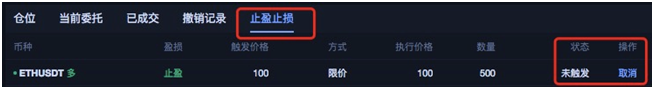

二、WEB端显示

可在“仓位”中找到“止盈”“止损”操作按钮;止盈止损单可以取消,取消的可以重挂。

*以上解释权归58COIN所有。