来源:Kaiko研究

作者:Kaiko

编译:陈一晚风

最近一段时间,关于美联储在2022年的加息预测引起了数字资产行业的密切关注,高盛、摩根大通等机构都纷纷对此展开了预测。摩根大通CEO Damon表示,美联储加息四次、每次25个基点不会对经济产生巨大影响。而在美联储12月的会议后却引发了加密货币和股票市场的大幅抛售。

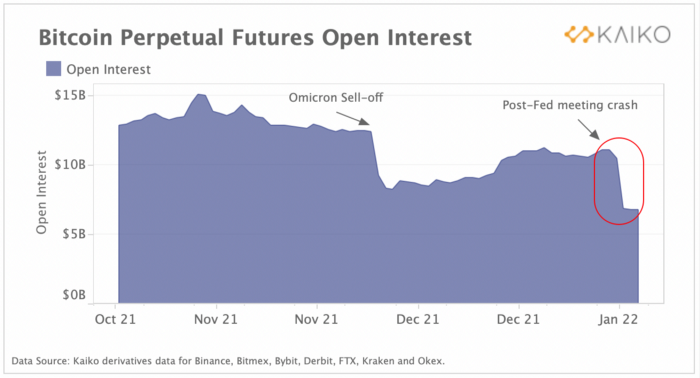

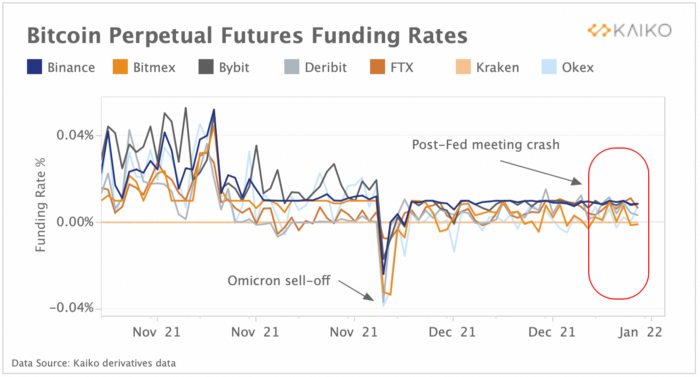

加密市场除却价格走势的波动外,其DEX交易量实现了连续第5个月的上升,其中主要集中在 Uniswap V3。而订单簿流动性虽然波动较大,但美元市场的流动性依旧保持稳定。衍生品未平仓合约也在近期内暴跌,但融资利率在抛售期间保持中性。

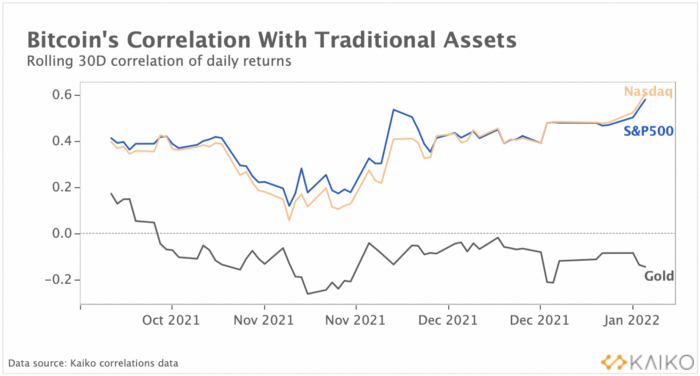

除此之外,比特币与纳斯达克和标准普尔500指数的相关性达到2020 年7月以来的最高水平。由此来看,比特币与股票的相关性已经开始大大提高。本文将就美联储12月会议后的市场反应以及比特币与股票之间的相关性进行深入分析。

价格变动

在美联储12月会议纪要发布后,货币政策前景正式转向“比预期更紧”,这导致加密货币和股票市场都经历了大幅抛售。比特币当即下跌 17%,其与标准普尔 500 股票指数的相关性达到 2020 年 7 月以来的最高水平。衍生品交易所记录了数亿多头清算,加剧了价格下跌,市场情绪现在仍然坚定地看跌。

在其他行业新闻中,NFT市场OpenSea的估值达到了133亿美元,此前一年,投资者在数字集体作品上的投入几乎与传统艺术作品一样多。此外,哈萨克斯坦的全国互联网停电导致比特币网络的哈希功率下降。

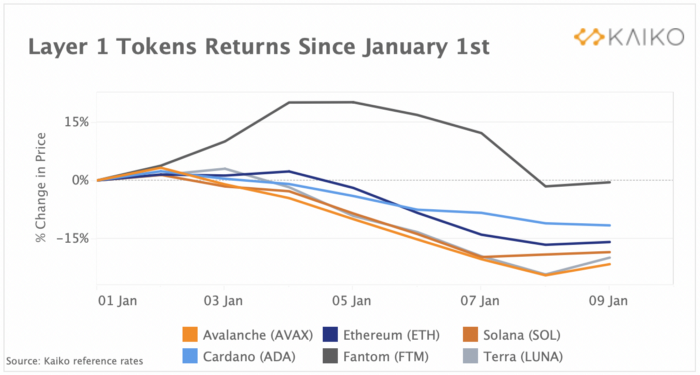

Layer 1代币在第四季度强劲之后受到影响

大多数Layer 1代币在经历美联储会议后大幅下挫,与整个加密市场一起表现逊于以太坊。尽管替代网络在过去一年中相对于以太坊获得了市场份额(以锁定的总价值衡量)并且网络的计划扩展仍有几个月的时间,但这种下降还是出现了。

Avalanche的AVAX创下了自 2022 年开盘以来的最大跌幅,下跌了22%,远低于以太坊16%的跌幅。Terra的原生代币也下降了20%。由于Columbus-5升级和DEX Astroport等几个项目的启动,Terra的LUNA在过去几个月享有强劲的上涨势头。

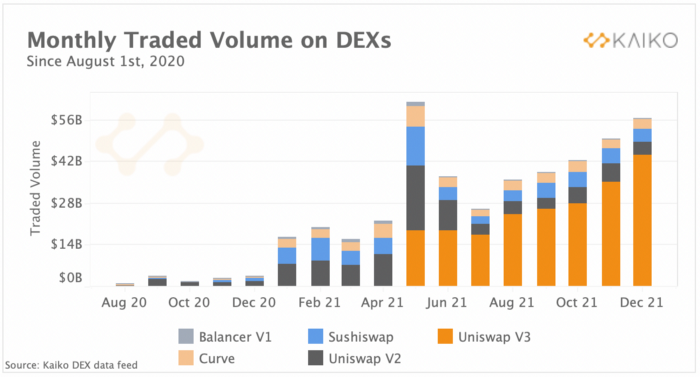

成交量动态

自7月以来,基于以太坊的主要交易所的交易量一直稳步上升,12月达到570亿美元,这是自5月以来的最高水平。这一增长几乎完全是由Uniswap V3的强劲交易活动推动的,目前该平台的交易量占总交易量的77%。针对稳定币交易进行优化的DEX Curve的交易活动从每月30亿美元上升到40亿美元,而Sushiswap和Uniswap V2的交易量则有所下降。

虽然Curve持有以太币上最大的DeFi总锁定价值(TVL)份额(14%),超过Uniswap的TVL的两倍,但交易量与其他dex相比仍然相对较低。这是由于Curve发行流动性奖励的独特模式,这使得TVL在资金池竞相吸引流动性的情况下飙升,产生了一种被称为“Curve战争”的现象。这场流动性之战跨越多个协议,虽然复杂但与理解 DeFi 激励模型相关。

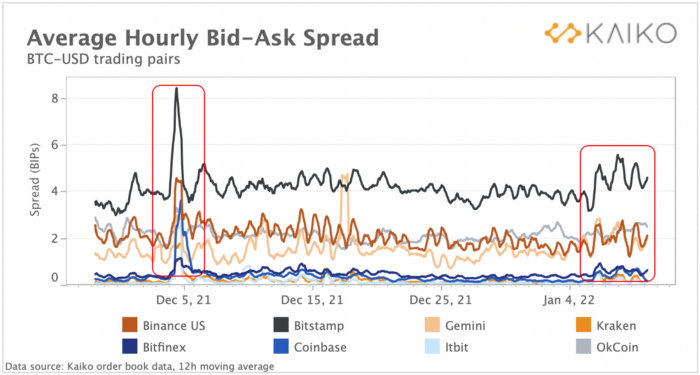

订单簿流动性

尽管比特币在短短几个小时内经历了两位数的损失,但最近的抛售对流动性的破坏性并不像之前的崩盘那么严重。买卖差价代表交易成本,是买方愿意支付的最高价格与卖方愿意接受的最低价格之间的差额。在最近的抛售中,BTC-USD市场的价差比平均水平波动更大,但并未扩大到12月4日崩盘期间的程度。过去一个月的交易量仅略高于前几日,这表明交易者活动有限,而且“缓慢燃烧”的崩盘并未迫使做市商平仓。

衍生品

2022年1月5日至7日,比特币永续期货未平仓利率下降38%,至70亿美元,现货价格从4.6万美元暴跌至4.1万美元,触发了去杠杆化,并迫使衍生品交易所进行清算。上周未平仓头寸的下跌幅度比Omicron在12月初的抛售幅度更大,后者的未平仓头寸在2天内暴跌33%。面向散户的交易所Binance和Bybit的跌幅最大,这表明交易员使用了大量杠杆。衍生品交易量随比特币价格波动而波动,1月5日至6日飙升74%,至590亿美元,1月7日回落至290亿美元,再次飙升至510亿美元。

尽管未平仓头寸大幅下降,但比特币永续期货的融资利率几乎没有出现任何波动,这与12月初的抛售形成鲜明对比,当时所有交易所的融资利率都短暂转为负值。

融资利率是持有多头头寸的成本,被视为衡量市场人气和杠杆率的指标。当融资利率为正值时,做多交易员占主导地位,并向做空交易员支付资金。负融资利率表明,市场普遍看空,空头交易员占主导地位。融资利率没有像12月初那样暴跌,这一事实表明,杠杆率没有那么极端,多头和空头之间的平衡更加稳定。

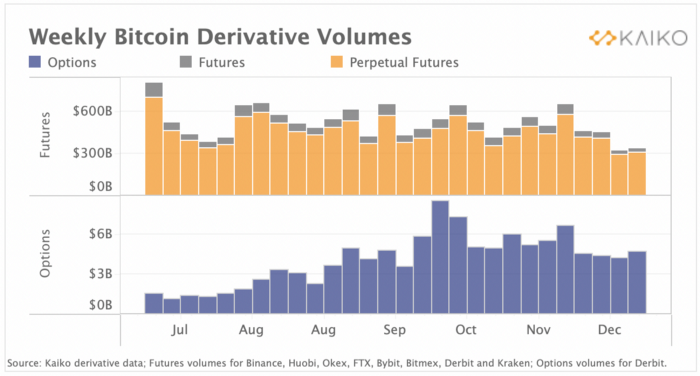

期权交易量与期货不同

自今年夏天以来,比特币期权交易量急剧增加,而期货和永续期货的交易量则略有下降。上图中显示出了领先衍生品交易所的BTC期货交易量以及Deribit上的期权交易量,如今这些交易量占整个期权市场的90%以上。而在2021年11月至12月的期货平均每周交易量减少了一半以上。永续期货占比特币衍生品总交易量的80% 以上,相比此前也有所下降,尽管速度较慢。然而,BTC期权交易量仍显着高于夏季熊市期间,看涨交易量(看涨押注)占12月总交易量的60%。

宏观趋势

美联储12月的会议对全球金融市场产生了强烈影响,交易员对货币紧缩的前景反应迅速。在波动期间,比特币表现得非常像风险资产,其与纳斯达克和标准普尔500股指的相关性跃升至一年多以来的最高水平,分别为0.61和0.58。另一方面,比特币与避险黄金的相关性自9月以来一直为负。

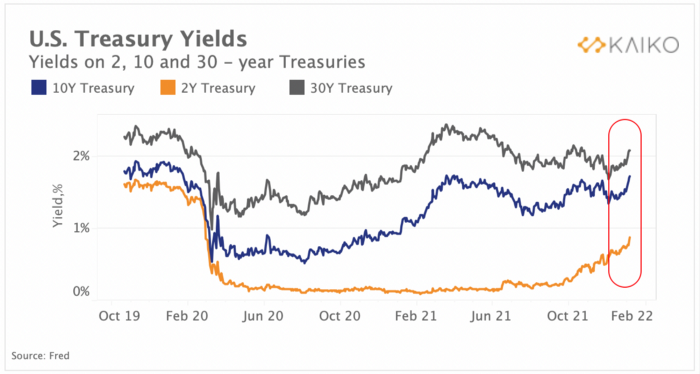

尽管风险资产遭到抛售,美国国债收益率上周仍触及数月高位。下图为被视为避风港的2年、10年和30年期美国国债收益率图表。

从上图我们可以观察到,尽管人们对新冠疫情增长的潜在影响感到不安,但与债券价格成反比的收益率在整个12月大部分都在上涨。但这一趋势实则是与高通胀有关,这导致实际(经通胀调整的)债券收益率保持负数。总体而言,金融环境收紧预计将对股票和加密货币等风险资产产生负面影响,因为它们的吸引力不如避险债券。

波动性会对年度加密货币回报造成影响

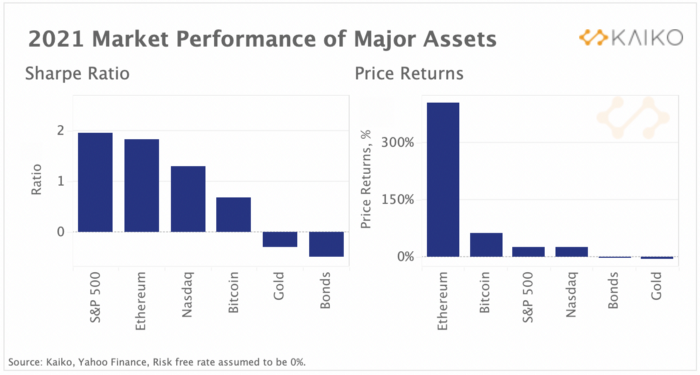

尽管市场低迷,但年度加密货币回报强劲,BTC和ETH分别上涨64%和404%。尽管通胀飙升,美国股市也表现出色,利润率强劲。虽然加密资产的绝对回报率最高,但股票在风险调整后的表现更好。上图显示了主要资产的年总回报和夏普比率(风险调整回报)。考虑到波动性,标准普尔500指数和ETH表现最好,而黄金和债券表现最差。

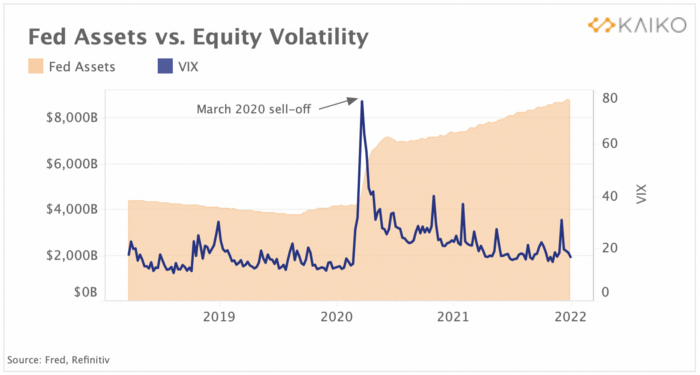

由于大流行时期货币刺激措施的退出扰乱了市场,尤其是对风险较高的资产而言,预计波动性将在整个2022年持续存在。下面我们将美联储的资产负债表与以VIX指数衡量的标准普尔500指数隐含波动率一起绘制,以了解货币政策如何影响股票。

我们观察到波动性和美联储的资产负债表一直在朝着相反的方向发展,自2020年3月市场崩盘(以及有记录以来最短的衰退)以来,VIX显着下降,而美联储的资产负债表翻了一番以上,超过8.3吨。过去几个月,比特币与股市抛售密切相关,由此我们可以预测,在未来,全球金融趋势将越来越多地影响加密市场情绪。