2019 年 4 月 25 日,纽约检方(纽约总检察长办公室,NYAG)将 Tether、Bitfinex 以及其母公司 iFinex 告上了法庭。

起因是 2018 年开始,Bitfinex 在资金托管过程中,造成了 8.5 亿美元的巨额亏损。

而具体原因是,Bitfinex 存放在资金托管合作伙伴 Crypto Capital 的 8.5 亿美元资产,由于 Crypto Capital 自身的 KYC 做得不够严格,客户存在洗钱行为,因此 Crypto Capital 被调查,8.5 亿美元资金被葡萄牙、波兰和美国冻结。

为了弥补损失,Bitfinex 挪用了 Tether 的准备金来弥补财政亏空。并且 Bitfinex 刻意隐瞒了相关事实,并没有向投资者透露过那 8.5 亿美元的损失情况以及 Tether 准备金的流动情况。

纽约检方的指控发生之后,Tether 发行的稳定币 USDT 并非 100% 由法币支持的事实,引发了社区的质疑,随之而来的就是 USDT 的暴跌,USDT“暴雷”谣言四起。随后 Tether 也承认,USDT 的储备金确实不足 100%,而 8.5 亿美金账户也确实被海外银行冻结。

为了让市场恢复对 USDT 以及 Bitfinex 的信心,Bitfinex 在 5 月初借机发行了平台币 LEO,其目的很明显,就是通过募资来填补 8.5 亿美元的资金缺口。

LEO 全称 Unus Sed Leo 。

「Unus Sed Leo」是 Bitfinex 以及其母公司 iFinex 的座右铭,代表了团队的价值观,它来自于拉丁神话。

一只狐狸炫耀他有很多孩子,并问狮子:“你有几个孩子?”

狮子告诉狐狸:“Unus Sed Leo,只有一个,就是王者。”

LEO 总量 10亿 ,发行在以太坊和 EOS 上,全部以私募的形式对外发售,发行价格 1USDT ,LEO 在短短 10 天内共募资 10 亿美元,这也反映出私募投资者对 LEO 的投资热情。

不过值得强调的是“全部私募”,一方面说明 LEO 对外的发行量很大,这和我们熟悉的平台币 BNB、HT、OKB 均在众筹阶段发行一部分代币不同;另一方面私募只面向部分投资者,这说明普通用户前期没有参与机会,对项目的热情不是很高。

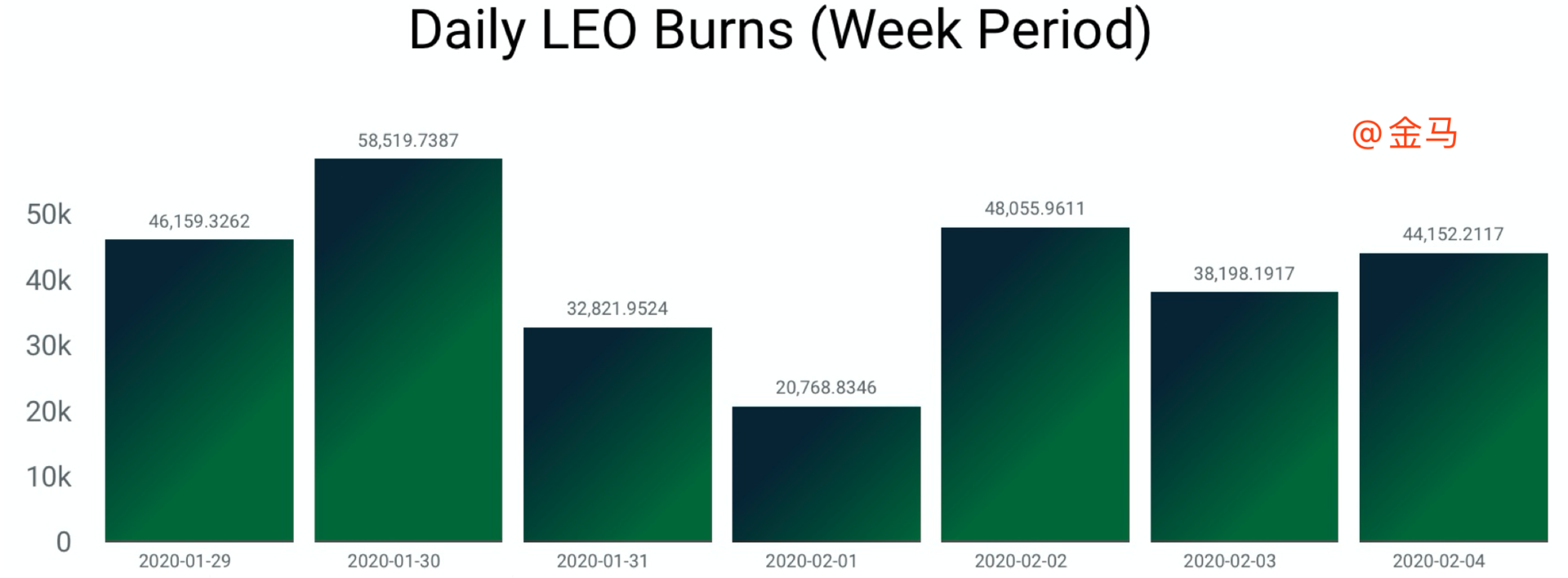

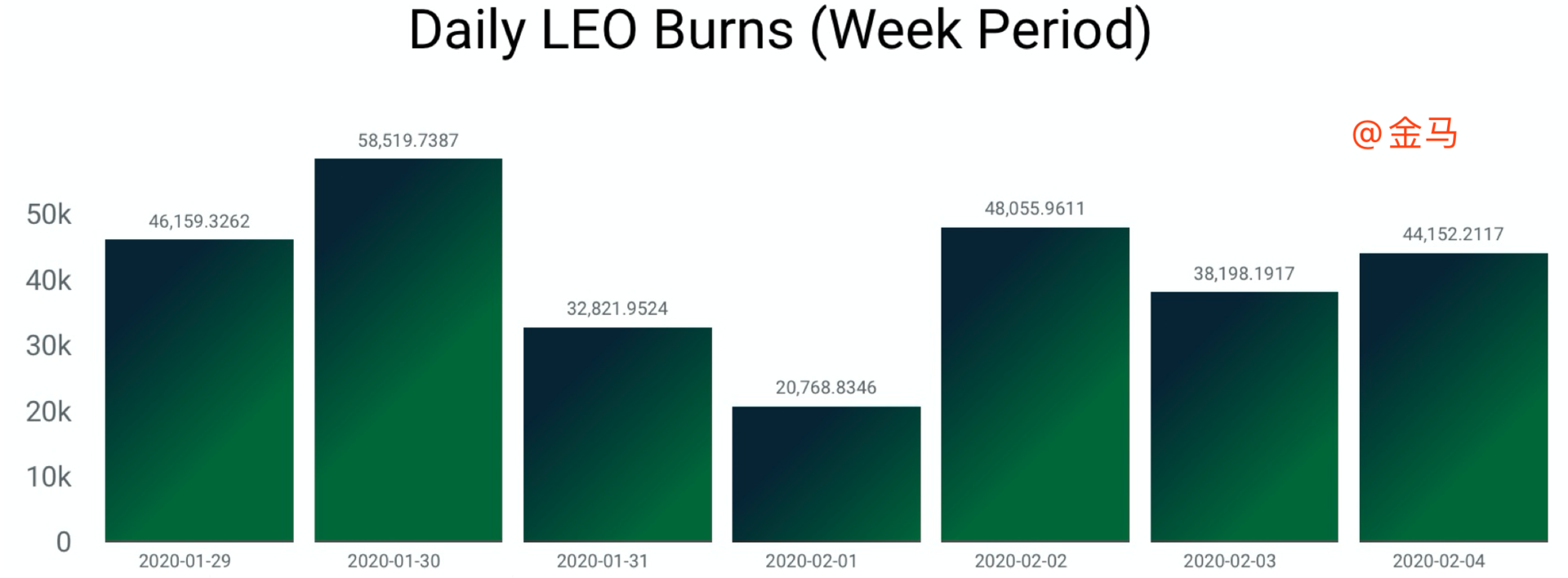

目前,回购销毁依然是交易所平台币的主旋律,LEO 的回购销毁主要包括三部分:

总收入的 27% 回购 LEO,每三个小时销毁一次,直到市场上没有任何流通的 LEO;

托管在 Crypto capital 但被冻结的 8.5 亿美金一旦被追回, 其中的 95% 资金会在 18 个月内对 LEO 进行回购和销毁;

Bitfinex 之前由于被黑客攻击从而丢失的数字资产一旦被追回,至少 80% 以上的资金同样会在 18 个月内对 LEO 进行回购和销毁;

另外,从平台币的使用场景来看, LEO 主要用途仅仅是降低交易手续费及贷款费,回购销毁作为主要的价值支撑。与 BNB、HT 和 OKB 等平台币相比较,LEO 不具备融资的属性,其与交易所之间的捆绑也要弱一些。

1、LEO 的回购销毁足够公开透明,查看地址:https://leo.bitfinex.com/

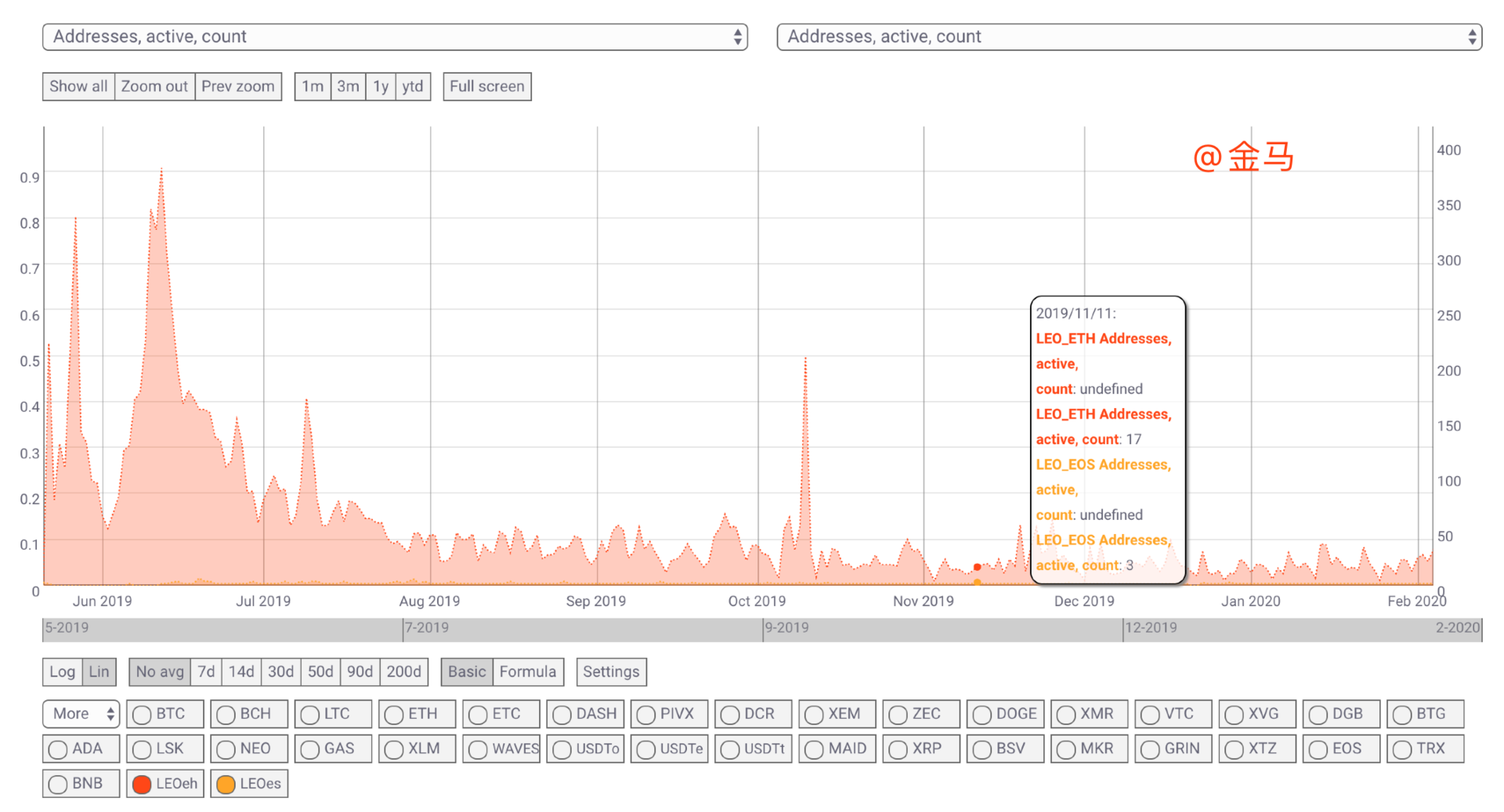

2、根据 Coin Metrics 的数据显示,LEO 的活跃地址数载 2019 年 6 月份处于巅峰,达到了三百多个,后续 LEO 的活跃地址持续只有几十个

整体来看,LEO 虽然市值排名前二十,也是平台币领域市值第二的币种,但是 LEO 除了上线初期现在已经基本没有什么热度。

LEO 是特殊背景下发行的平台币,其发行目的与机制和我们熟悉的平台币(BNB、HT、OKB)有很大的区别。

币安等交易所持续增加平台币的应用场景,制造多种多样的需求,从而把流通盘锁起来,让市值管理更简单,也赋予平台币更大的价值以及想象空间。而 LEO 的诞生是因为 Bitfinex 希望通过募资来填补 8.5 亿美元的资金缺口, LEO 对于 Bitfinex 而言更像是一个“债权模型”。对于散户来讲,当然希望 LEO 涨;但是对于 Bitfinex 来说,他们想要尽快回购完所有 LEO,自然是价格跌得越低越高兴才是。这种利益对立之下,没有新的庄家,价格上还是很难涨上去的。