MakerDAO 于 2017 年 12 月发布了名为 Dai 的去中心化稳定币。Dai 是以太坊 ERC-20 Token,和美元保持 1:1 锚定。也就是说,每个 Dai 价值 1 美元,无论市场上有多少 Dai。

Dai 可以像其它 ERC-20 Token 那样进行自由交易,任何拥有以太坊钱包的个人都可以拥有、接受和交换它,不需要任何中间人。任何人或者公司都无法控制它,这使它具有先前无法实现的功能。

Dai 可以立刻进行转账,可以跨境交易,而且无需费用(除了以太坊的手续费之外)。商户接受 Dai 可以享受区块链技术带来的巨大好处,而无需担心加密资产巨大的波动性。与此相类似,消费者也不需要担心花掉了一个正在持续升值的加密资产。

MakerDAO 的生态中拥有两种代币,一种是 MKR ,也就是 Maker Token 。MKR 属于权益型代币或者说管理型代币。很多人投资 MakerDAO 这个项目,那么就是投资 MKR 这个代币。而另一种代币就是 DAI,它是一种与美元 1:1 锚定的稳定币,DAI 也是目前市值最大的去中心化稳定币。

那么到底什么是 MakerDAO 呢?本质上来说,MakerDAO 是一个建立在以太坊上的智能平台。通过这个智能合约平台,用户可以抵押自己的数字货币(比如ETH)来换取稳定币 DAI 。

从 MakerDAO 的功能上来说,我们可以从三个角度来描述什么是 MakerDAO :

首先,它是稳定币 DAI 的提供者,DAI 属于 MakerDAO 的一个产品(发布于2017年12月)

其次,它也是一个自动化的抵押贷款平台,这个和 DAI 的生成机制相关

另外,MakerDAO 也是一个去中心化的衍生金融体系,DAI 是基础货币,那么在基础货币的基础上就可以做很多金融的衍生产品与应用

根据抵押品的类型我们可以把稳定币分成两大类:法币抵押型和数字资产抵押型。

法币抵押型最典型的就是 USDT ,它是 Tether 公司推出的、锚定美元的稳定币,公司承诺每发行1个 USDT 代币,其银行账户都会有1美元的资金保障,当然,这个承诺很早就被打破了。

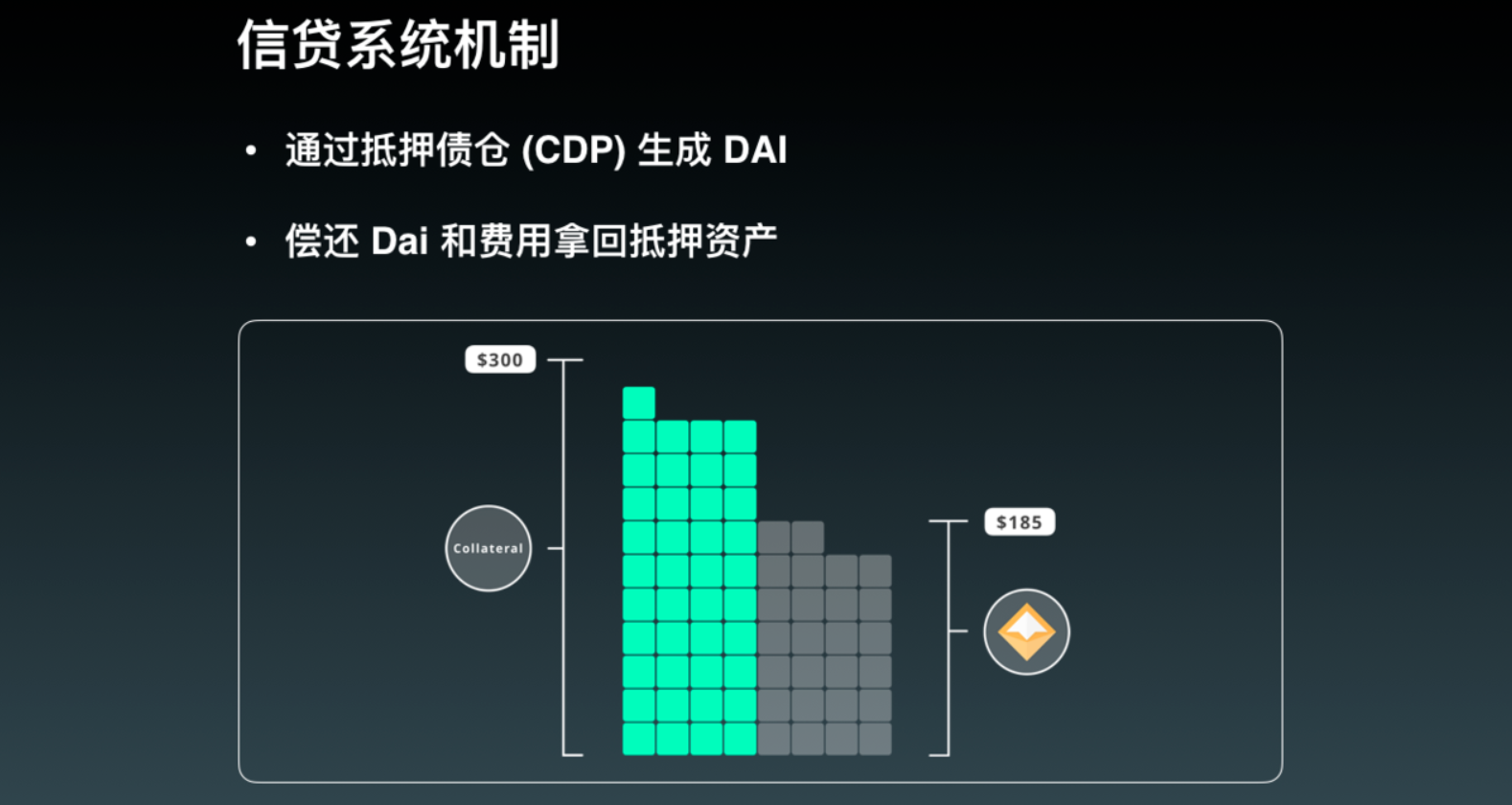

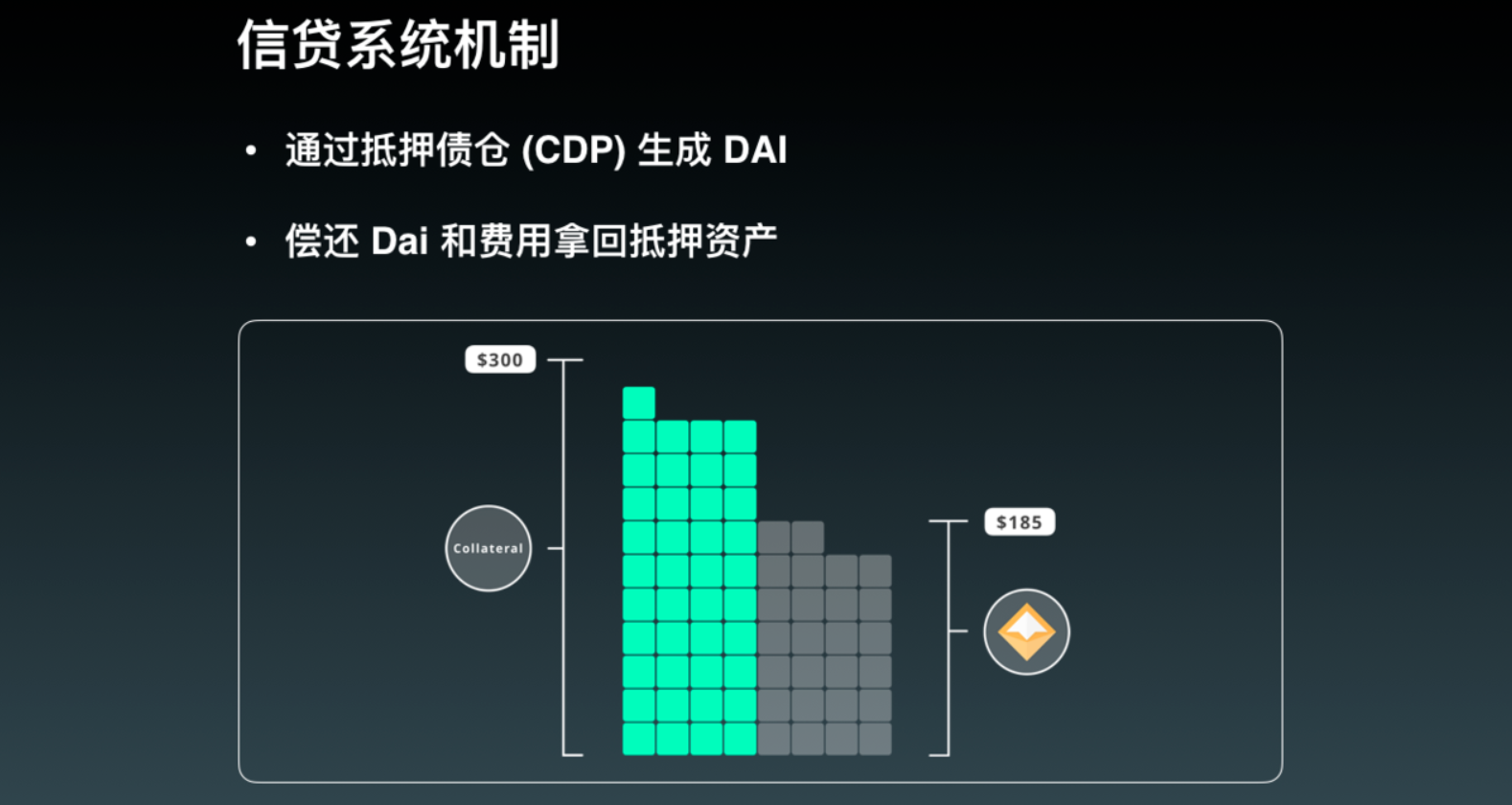

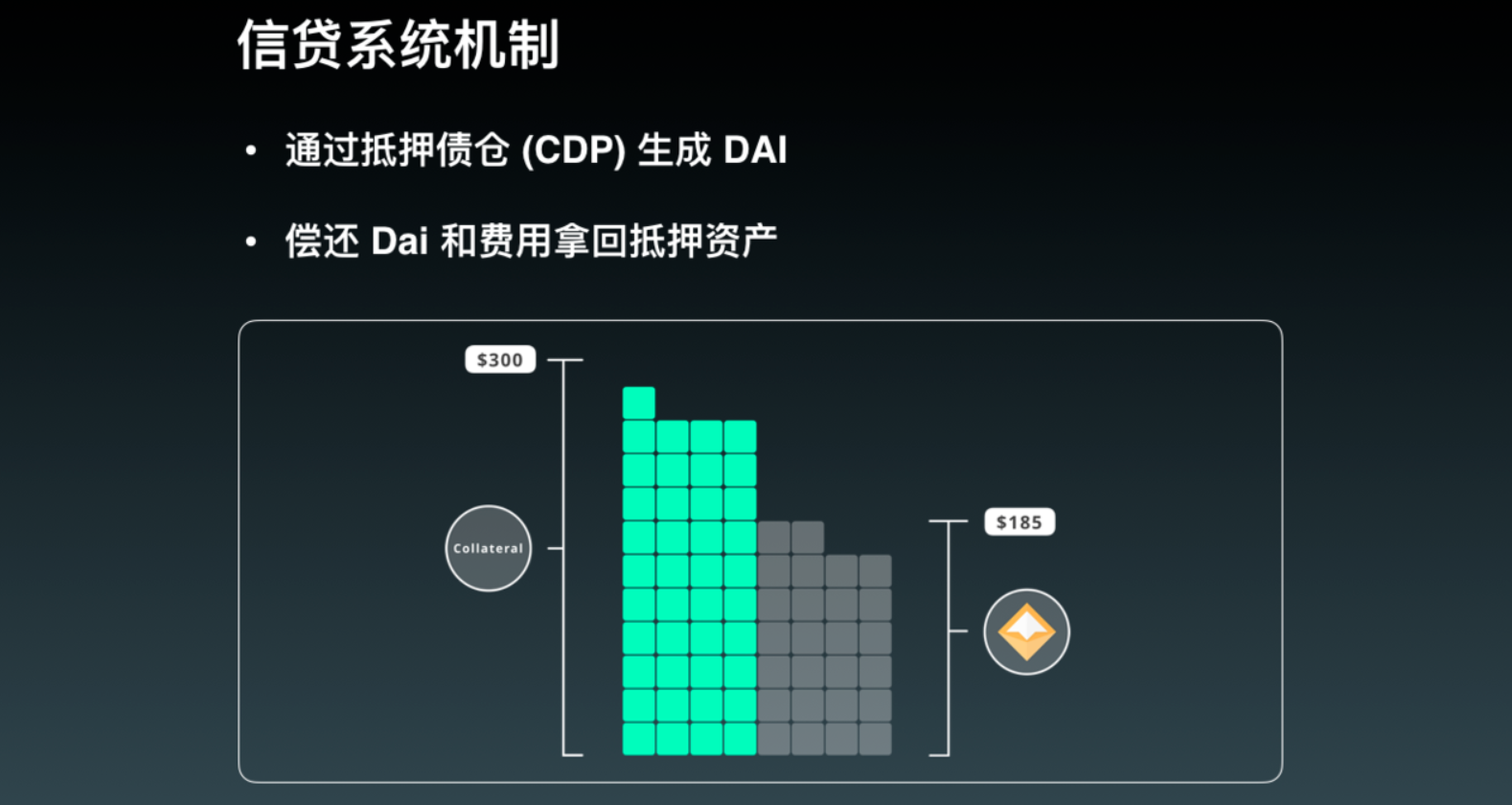

而 DAI 则属于数字资产抵押型,DAI 是在 MakerDAO 以太坊智能合约平台产生的。其运作逻辑本质上是一个抵押信贷机制。

那么我们怎么借 DAI 呢?举个例子,比如你有价值 1500 美元的 ETH,那么你就需要将 ETH 发送到 DAI 的智能合约中,然后选择抵押率,提交后之后 DAI 就会发送到你的账户中了。

这就好像是银行的抵押贷款,在生活中你把房子车子抵押给银行获得现金,而在这里,你抵押你的数字货币资产从而获得稳定币 DAI 。

而当你想要拿回你抵押的数字货币的时候时,你只需要支付一定的利息就可以赎回了。

抵押率值得注意,按照 DAI 智能合约目前的要求,至少需要抵押 150% 价值的 ETH 才能贷款。也就是说,价值 1500 美元的 ETH,全部抵押后,最多可以获得价值 1000 美元的 DAI(即 1000DAI ),但是 150% 的抵押率会触发清算,建议至少 200% 的抵押率,就是 1500 美元的 ETH,借 750 DAI,比较合适。

因为抵押物的价值一直在波动,如果抵押物升值并没有太大影响,意味着 DAI 有更足够的抵押。但是如果抵押物减值,系统就需要对此做出反应。

当抵押物的市值低于借出的 DAI 的市值的时候,抵押物就会清算以避免系统损失。所以在前面那个例子中,抵押 1500 美元的 ETH 获得 1000 DAI ,那么当 ETH 价格下跌,ETH 的市值低于 1000 DAI 的时候,ETH 就会被智能合约强制卖出。总之为了保证足够的安全边际,我们最好将抵押率设置得高一些。

DAI 是一种稳定币,那它是如何保持和美元 1:1 稳定呢?

DAI 的系统当中存在目标比率反馈机制(Target Rate Feedback Mechanism,TRFM),前面提到你赎回 DAI 是需要支付利息的,所以这个机制就是调整 DAI 的借贷利率。

当价格<1美元:

利率提高 —> 抵押成本提高 —> DAI 的供给量减少

利率提高 —> 持有 DAI 的回报率提高 —> 用户需求量提高

综上两点,市场形成卖方市场,刺激 DAI 的市场价格提高,从而趋近于目标价格。

当价格>1美元:

利率降低 —> 抵押成本降低 —> DAI 的供给量增加

利率降低 —> 持有 DAI 的回报率降低 —> 用户需求量减少

综上两点,市场形成买方市场,刺激 DAI 的市场价格下降,从而趋近于目标价格。

在今年三月份,ETH 的大幅上涨,而抵押以太坊借 DAI 相当于一个杠杆的,人们可以用借来的 DAI 买入更多的以太坊,从而获利。在这种情况下,系统抵押生成了许多的 DAI,而这些 DAI 并没有像 USDT 那样,被当作稳定币来使用,而是被持有者们卖出,换得更多的数字资产。在这种情况下,DAI 对美元的价值就不能保持稳定,会一路下降。这是就是当时 DAI 不断提升稳定币费率的背景。(最开始的时候利率只有 0.5 %,当时就是一路涨到了百分之十几)

同时,前面已经提到了清算,这里补充一点,任何用户都可以清算抵押不足的资产,并且获得3%的无风险收益。所以这也激励了很多市场参与者,他们不仅可以从系统中获益,同时也保护了 DAI 的偿付性。

以上内容理解起来可能有点难。总结来讲,DAI 就是通过这种自动反馈机制、以及适当的外部激励手段来支撑并稳定了 DAI 的价格。

稳定币我们最熟悉、最常用的就是 USDT ,并且 USDT 是法币抵押型的中心化稳定币。与之相比,DAI 是数字资产抵押型的去中心化稳定币,优势就是完全公开透明,劣势就是机制相对复杂,对大众来讲不容易理解,并且需要更多的资产上链和跨链技术的支持。

同时值得强调的是,如果我们了解 DAI 的运作机制,就应该明白 DAI 不仅仅只是稳定币,如果你只是想要去使用它稳定币的功能,那么那就只需要在交易所买卖就可以了。它还是一个“数字货币世界的当铺”。目前这个当铺只支持典当 ETH ,不过多种资产抵押 DAI 也在路上了。