在加密货币世界中,很多长期持有者经常抱怨:主流币如 XRP 虽然交易流动性好,但其本身并不支持质押 (staking) 或生成被动收益 — 资产只能持有,无法“生利”。

最近上市的新项目 XRP Tundra 提出了一套看似颇有吸引力的解决方案:通过发起以双代币 (dual-token) 模型为基础的 Presale,并推出名为 Cryo Vaults 的质押系统,让 XRP 持有者首次能够把静态资产 "锁定 + 收益 + 获得项目代币"。

这种新玩法引发了市场广泛关注,也引起不少讨论与争议。

本文将基于公开资料,对 XRP Tundra 的定位、机制与潜在价值/风险进行系统分析。

XRP Tundra 的核心创新点在于,它为长期持有 XRP 的用户提供了一种新的资产利用方式 —— 在原本不支持 staking 的 XRP Ledger (XRPL) 上,实现锁仓并赚取项目代币奖励。

项目通过 Cryo Vaults 系统,为用户提供质押期选项 (7 天 / 30 / 60 / 90 天),对应不同收益奖励。

官方称,因 XRP 从未真正支持原生 staking,Cryo Vaults 填补了这一空缺,为 XRP 持有者提供此前难以获得的收益可能性。

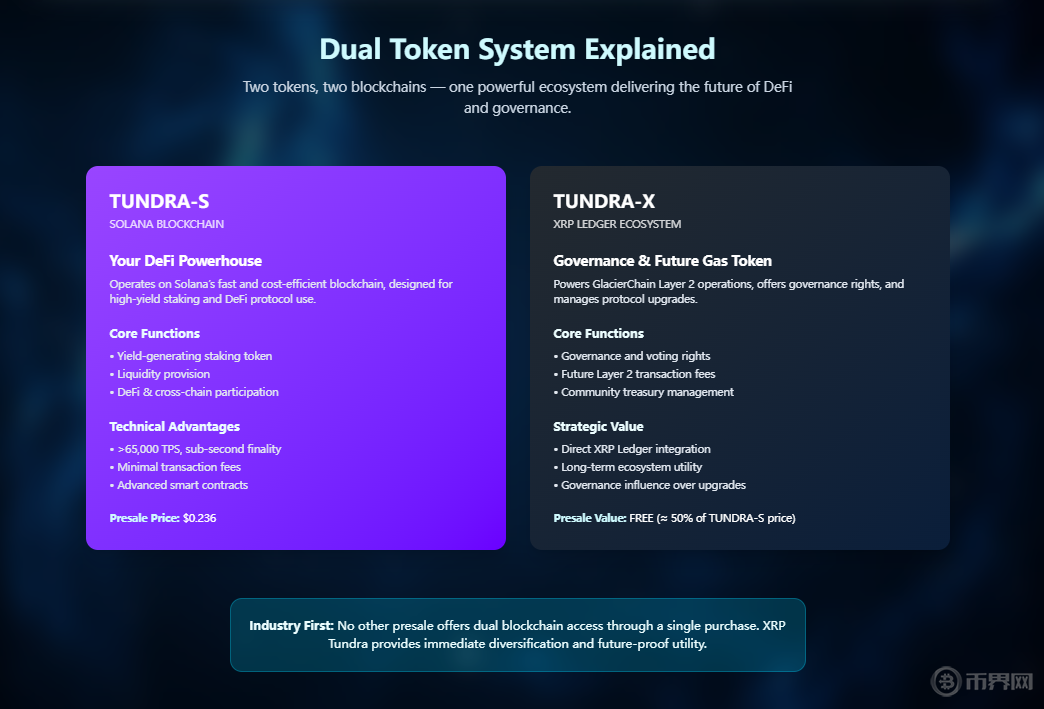

为了兼顾资产安全、收益效率和生态流动性,XRP Tundra 采取“双代币 + 双链”结构:一方面是基于 XRPL 的治理/储备代币 TUNDRA‑X,另一部分是基于 Solana 链 (高吞吐 / 低费用) 的实用/收益代币 TUNDRA‑S。

该设计旨在同时利用两个公链的优势,将治理稳定性与 DeFi/流动性效率分开管理。Presale 参与者可一次性获得两个代币,从而同时获取两个生态的潜在收益。

XRP Tundra 还承诺代币供应固定 (non-inflationary),并对合约进行第三方审计,同时团队完成 KYC,使得从安全与透明性角度为参与者提供一定保障。

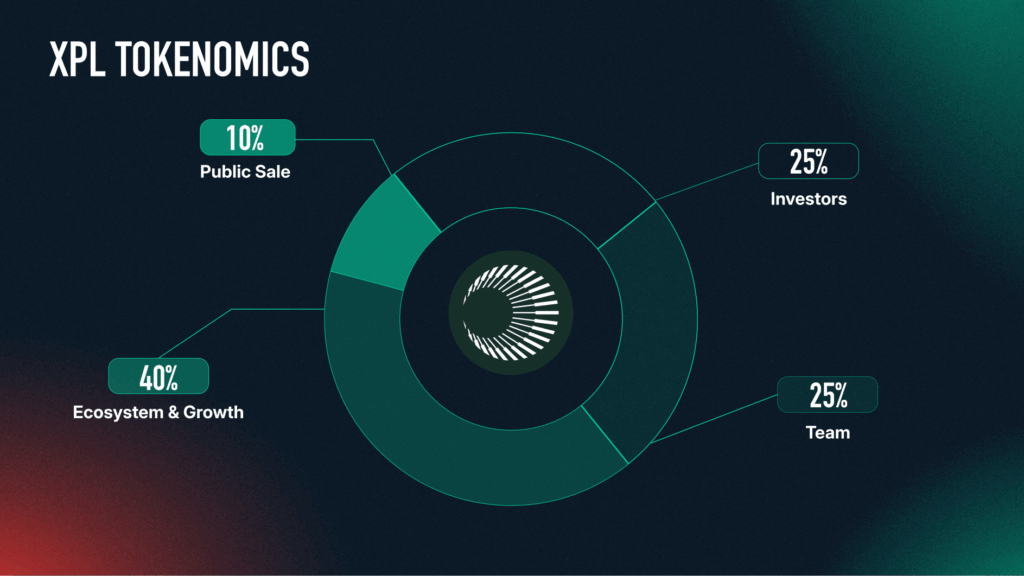

在代币经济 (tokenomics) 方面,XRP Tundra 的设计比较直接。

TUNDRA-X 的总供应为 2 亿枚 (200 M),TUNDRA-S 的总供应为 1 亿枚 (100 M)。

Presale 部分占据代币总量的 40% (两代币各自分配)。剩余代币分配包括 25% 用于 staking 奖励 (产生 yield 用)、10% 用于生态 / 合作 /伙伴建设、10% 保留给团队与顾问 (并设有锁仓 / 归属 / Vesting 机制)、余下部分作为流动性 / 储备 /战略用途。

Presale 首发阶段代币价格为 0.30 美元 / token。这意味着早期参与者以较低价格进入,有机会获得未来更大 upside。

Presale 结构为双代币捆绑 (purchase → 同时获得 TUNDRA-X 和 TUNDRA-S),即用户不需要在两个 token 间做选择,直接获得双生态曝光。

据官方,staking 奖励由预先设定、固定池 (reward pool) 支付,而不是依赖于后续不断新增用户或代币无限通胀。这意味着只要遵守规则 (锁仓期间、合约安全),奖励机制应当可持续。

这种代币 + 奖励 + 治理 + 双链结构,如果顺利实行,有可能为习惯持有 XRP、但希望获得被动收益的用户提供一种新的组合选择。

然而,这种结构也对参与者和项目提出了高要求:tokenomics 必须透明、合约必须安全、staking 奖励机制必须合理、双链兼容与流动性设计不能出问题。

XRP Tundra 的技术基础围绕 Cryo Vaults 和双链跨生态设计构建。

Cryo Vaults 是其 staking /锁仓系统,用户可以将 XRP 存入 Vault 内,并锁定 7 / 30 / 60 / 90 天。

锁仓结束后,用户不仅能够返还原始 XRP,还能获得 TUNDRA 奖励 (TUNDRA-S / TUNDRA-X depending on tokenomics)。

官方声称,这整个过程完全在 XRPL (XRP Ledger) 上进行,不承担代币贷款或第三方托管,从而尽量减少对用户资产安全和对手方风险的依赖。

为了增强灵活性和用户自主性,平台引入了一种名为 “Frost Key” 的 NFT / 权利机制。

Frost Key 可以用于调整锁仓期限或奖励倍率,为用户提供更灵活、更个性化的 staking 策略。

这样一来,用户既可以选择短期锁仓获取基础收益,也可以选择长期锁仓 + Frost Key 加权获得更高奖励。

双链模型的意义在于兼顾稳定与效率:TUNDRA-X 作为 XRPL 上的治理 /储备代币,用于保证项目长期健康运作与社区治理;TUNDRA-S 利用 Solana 的高 TPS、低手续费特点,为 DeFi、流动性提供、用户交易和奖励发放提供便利。

这样的设计避免一条链兼顾过多功能带来的性能、安全或成本问题。

为了增强安全性与透明度,XRP Tundra 已通过多家第三方安全审计 (如 Cyberscope, Solidproof, Freshcoins) 审查合约逻辑与 tokenomics,同时团队完成 KYC 验证,以提高对外部投资者/参与者的可信度。

总的来看,如果这些机制能够按设计有效执行,Cryo Vaults + 双链 + 审计 + tokenomics 的整合将使 XRP Tundra 成为一个技术 & 机制兼备的新尝试。

但同时,这也意味着项目必须在多个维度保持高透明度和稳定性,否则任一环节出问题都可能导致连锁风险。

从潜在价值角度来看,XRP Tundra 对于长期持有 XRP 的人有一定吸引力。

首先,它为 XRP 添加了 staking / 收益机制,让之前“只能 HODL,不生利息”的资产获得了新用途。对于习惯长期持有、期待被动收益的用户而言,这是一种新的可能。

其次,双链结构、跨生态设计与 Presale 双代币分配,使参与者同时获得治理权 (TUNDRA-X) 和 DeFi/流动性/收益权 (TUNDRA-S),增加了多维度参与可能,也为项目未来扩展留出空间。

此外,若团队能够严格执行时间表 (roadmap)、保证合约审计 / 安全 / 开放透明、并成功上线流动性/staking/交易/跨链功能,XRP Tundra 有可能成为 XRPL 生态中首个真正为 XRP 持有者提供“收益 + 功能扩展 + 社区治理”组合的平台。

对于愿意承担一定风险的加密资产投资者而言,这种“早期参与 + 双链 + staking + tokenomics”模式具有一定吸引力。

但同时,挑战也不少。

首先,从原生协议层面,XRPL 本身并不支持 staking 功能。

XRP Tundra 的 staking、Cryo Vaults 和收益机制,是建立在其 own smart-contract /协议 /中心化 /半中心化结构上,而不是 XRPL 原生。

这意味着安全性、合约可靠性、团队信任度、透明度等,都成为关键。如果其中任何一环出问题(代码漏洞、审计漏洞、管理不善、流动性不足 …),用户资产可能受到风险。

其次,双代币 / 双链结构虽然设计合理,但其复杂性也更高。用户需同时管理 XRPL 和 Solana 资产、钱包、合约,参与 staking、流动性、治理等多个流程。对于普通用户或不熟悉多链操作的人,这门槛并不低。

再者,代币分配、Presale 结构、释放机制与流通控制,都将决定代币价值稳定性。

如果未来 token 释放节奏、市场需求、流动性、使用场景不能支撑代币价值,其价格可能剧烈波动或下跌。

最后,项目的合规与监管风险也不容忽视。跨链 staking、DeFi、双代币、流动性池、奖励机制等在不同司法区可能面临不同监管要求。

尤其当涉及 XRP(与某些国家/地区合规争议)时,这样的混合结构可能面临法律/合规审查。

XRP Tundra 是一次对传统 XRPL 生态和 XRP 持有者体验的大胆尝试。

通过 Cryo Vaults、双代币 (TUNDRA-X / TUNDRA-S)、双链 (XRPL + Solana)、Presale + staking +治理 + DeFi 功能整合,它为 XRP 用户提供了此前难以获得的新可能 — 收益、流动性、跨链、应用与参与治理。

如果项目能够按设计推进,审计与安全机制保持有效,代币经济与流动性管理合理,XRP Tundra 有潜力成为 XRPL 生态中一个新的入口。

这对希望让持有资产“动起来”、获得被动收益、参与项目治理、或探索多链 DeFi 的用户具有吸引力。

但与此同时,这条路并不简单。合约风险、流动性风险、代币释放与市场需求、跨链复杂性、监管与合规、用户门槛等,都可能成为项目兑现潜力的拦路虎。对普通用户或潜在参与者来说,应以谨慎和怀疑的视角看待这一项目。

风险提示:本文仅基于公开资料整理与分析,不构成投资建议。参与加密资产项目有高度风险,请务必做好独立研究,并根据自身风险承受能力谨慎判断。